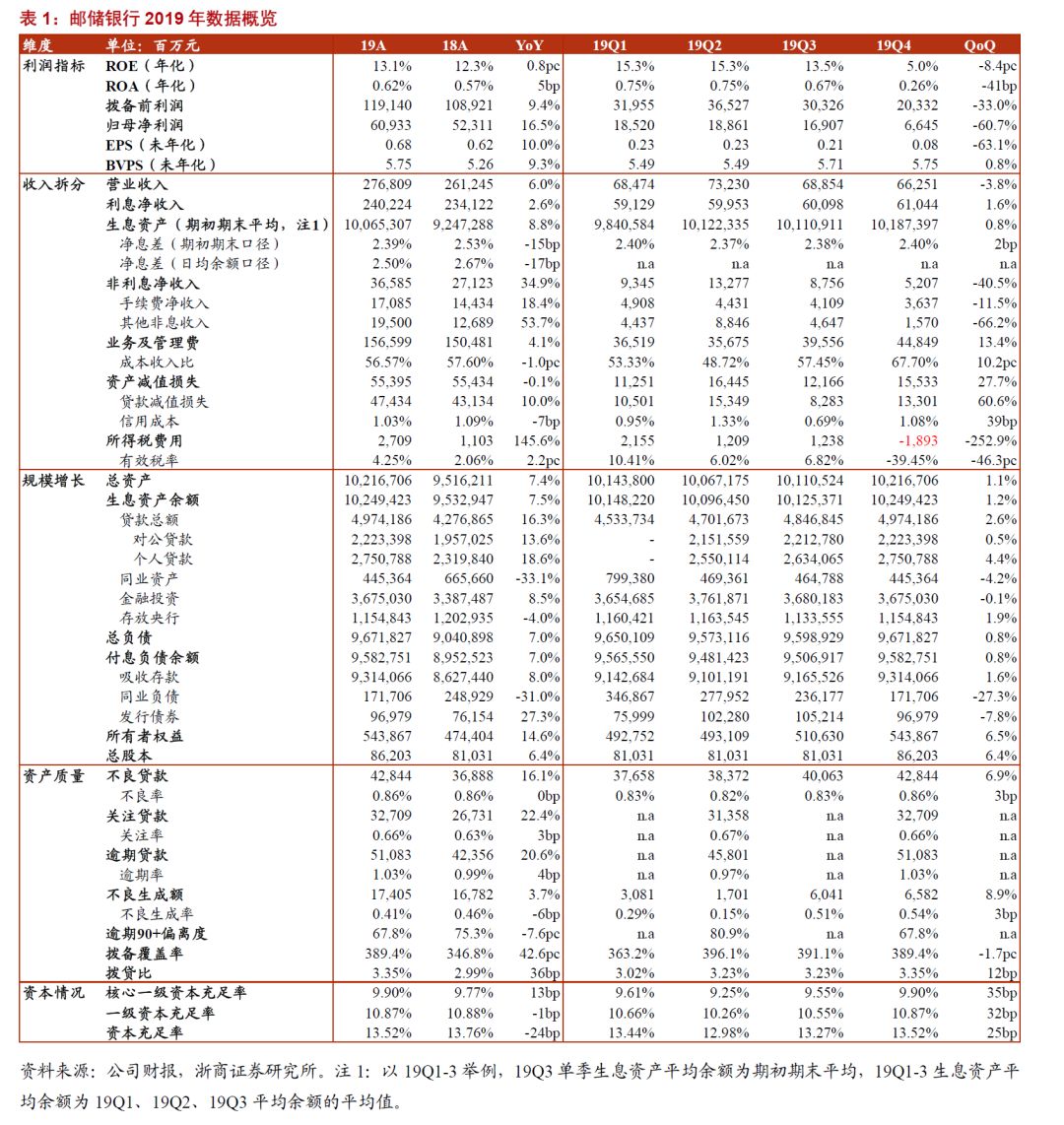

文:魏倩

春节前夕,一个有关信用卡“征信修复”伪造文书案正式宣判——违法团伙因犯伪造及买卖国家机关公文罪、伪造事业单位印章罪,均被判处有期徒刑和罚金。

作为商业银行零售业务的支柱之一,在消费升级背景下,近年来信用卡行业发展十分迅猛,各大银行在受理持卡人正当投诉的同时,也遇到不少恶意投诉。

比如,部分持卡人债务逾期后,选择“逾期协商”、“征信修复”或者“代理维权”等方式逃废债,殊不知这背后是套路满满的“黑灰产中介”产业,不少银行信用卡中心饱受困扰。

在业内人士看来,上述案件的宣判具有标志性意义,对信用卡行业的各种“黑灰产中介”极具震慑和警示意义,也有助于解决信用卡代理投诉等乱象。

01

“征信修复”广告牵出“黑灰产”

没钱还“卡债”,却有钱找人“修复”不良征信,结果征信没修复成,还牵出“黑灰产中介”,被警方逮捕。

春节前,上述案件在山东省济南市历下区法院已宣判:违法团伙因犯伪造及买卖国家机关公文罪、伪造事业单位印章罪,均被判处有期徒刑和罚金。

梳理案件来看,因多笔信用卡逾期,一名招行信用卡持卡人通过“征信修复”广告找到了代理中介,并支付了1.68万元服务费。

这笔订单在中介之间几经流转,最终由中介郑某联系胡某伪造了公安局公章和证明文书供当事人张某使用。

在中介的陪同下,张某带着伪造的文书前往银行处理不良征信,被招行信用卡中心员工识破后报警。济南历下警方接警后,现场查获了伪造的3张公安机关公文,将当事人张某传唤到派出所。

经济南警方多方调查,最终在湖南将伪造公文的胡某抓获,并在其家中发现100余枚假章。日前,犯罪嫌疑人胡某因买卖、伪造公文证明文件被逮捕。

法院最终判决结果显示:胡某犯伪造、买卖国家机关公文罪,判处有期徒刑一年三个月,并处罚金8000元;犯伪造事业单位印章罪,判处有期徒刑一年两个月,并处罚金8000元,决定执行有期徒刑二年二个月;郑某犯买卖国家机关公文罪,判处有期徒刑一年三个月,并处罚金8000元。

02

助人逃债已成一门生意

上述案件,正是近年信用卡行业各种“黑灰产中介”的冰山一角。

伴随消费升级,近年来各大银行信用卡业务迎来高速增长,难免会收到消费者各种投诉。正是这种投诉,让不少“黑灰产中介”念起歪经、钻起空子。

据了解,除了前述“征信修复”,行业还承接“挂账停息”“债务优化”“代理维权”“代理投诉”等种类繁多的“业务”。在百度、淘宝等平台,以相关关键词搜索,均能轻易搜到大量广告。

实际上,自2019年以来,信用卡代理投诉等环节就成为一个“产业”。

此前,民生银行信用卡中心总裁陈大鹏表示,在公开平台经常能看到关于哪家银行比较“好说话”的讨论,而被认为“让步多”的银行,接下来往往会被“集火攻击”成为恶意投诉的重点。甚至“有时候解决了一个客户的问题,会带来更多客户的问题”。

但本质上,这些都只是唆使消费者无视合同约定、捏造事实,代消费者向金融监管、信访等部门投诉,阻止消费者与监管部门、金融机构有效沟通,并以缠诉闹访等手段施压以达到逃废个人债务、减免息费、长期分期等无理诉求。

不仅如此,上述种种“业务”对消费者而言也暗藏不少风险,包括导致消费者个人信息泄露,产生征信不良记录或遭遇欺诈,同时还扰乱区域营商环境,进而影响正常金融秩序。

在应对上述问题的过程中,银行也逐步摸索出一些方式。比如,通过模板化的话术、高度一致的诉求、特定的投诉流程以及声纹信息等方式识别。然而现实是,因为非法代理投诉操作手法隐蔽,界定取证困难,公安和司法渠道的解决路径还不够畅通。

正因为如此,在业内看来,上述案件的宣判为行业解决这类问题提供了一种方式。

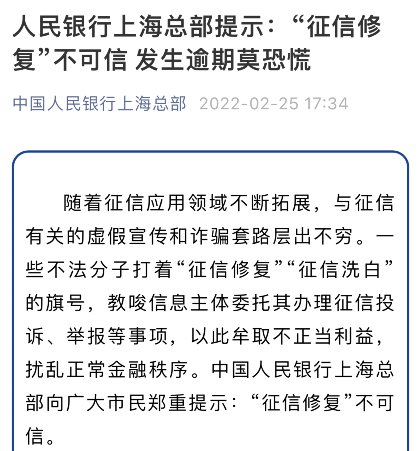

金诚同达律师事务所高级合伙人彭凯表示,所谓“征信修复”,本身是不合规的做法。作为消费者或者持卡人不能抱有侥幸心理,基本上这类业务就是骗局,轻则导致自身财产损失,重则可能受到犯罪牵连。

03

多地监管出手遏制相关乱象

事实上,信用卡行业各种“黑产中介”乱象,近年来已得到监管部门的高度重视,多地也陆续发布风险提示或推出协同联动的治理举措。

除了银保监会层面,地方正在积极行动遏制相关乱象。据悉,湖南、青海、广东等地方金融监管部门联合司法机关相继发布了防范金融领域代理投诉风险的通知。

2021年8月11日,湖南省地方金融监管局、湖南省公安厅、湖南银保监局联合发文,通告警惕“非法代理投诉”风险,并提示所谓代理维权等非法行为将导致消费者个人信息泄露、资金受损、失去保险保障等风险,甚至遭到诈骗。

今年1月11日,银保监会中山监管分局、中山市金融工作局、中山市公安局、人民银行中山市中心支行联合发布发文指出,要警惕“代理维权”风险,并明确警示,非法社会组织或个人利用互联网论坛、朋友圈、网购平台、社交平台、短视频等渠道发布帮助消费者“全额退保”“协商分期”“修复征信”等广告,怂恿或诱骗金融消费者委托其“代理投诉”,并要求消费者提供身份证、保单、银行卡、手机卡、联系方式等涉及个人隐私的敏感信息,收取高额的“代理维权”手续费,目的是为了谋取高额利益。

在多方发布警示通知和联动治理下,从去年数据来看,相关投诉量已出现下降——2021年三季度涉及信用卡业务的投诉量同比和环比均有不同程度减少。

银保监会发布的银行业消费投诉情况显示,2021年三季度,银行业消费投诉中涉及信用卡业务投诉件,同比减少8.3%,占投诉总量的50.8%。而就在二季度,涉及信用卡业务的投诉高达件,同比增长37.2%,占投诉总量的54.8%。

【相关阅读】

平均每天亏损1758万,叮咚买菜还能卷吗?

快狗打车创始人曾称没有想过去怎么挣钱

招联消费金融被罚290万

97年员工猝死,B站否认加班,谁在说谎?

京东科技欲赴港上市:业务来源依赖京东

小贷的困境:以前赚钱太容易