记者李娜实习记者丰凤鸣报道

据银保监会官网消息,近日,广东银保监局发布《关于防范“贷款中介”诱导购房者违规套取贷款的风险提示》,提醒金融消费者违规套取贷款购房的行为背后隐藏诸多风险或陷阱,对“贷款中介”所谓的“利率低”“时限长”“放款快”等诱导提高警惕。建议购房者选择银行业金融机构和正规渠道获取金融服务。

不过,值得注意的是,除了市场上的不法中介,部分银行的员工也存在诱导用户通过“经营贷”“消费贷”等套取资金买房的行为。据广东广播电视台经济科教频道《南方财经报道》一期3.15节目曝光,经走访发现,广东部分银行的客户经理竟然主动为打算用经营贷资金买房的客户“支招”。视频中,客户经理对这一操作的违规性心知肚明,却不仅“教导”具体操作方法,还表示可以帮用户跟中介“牵线搭桥”。

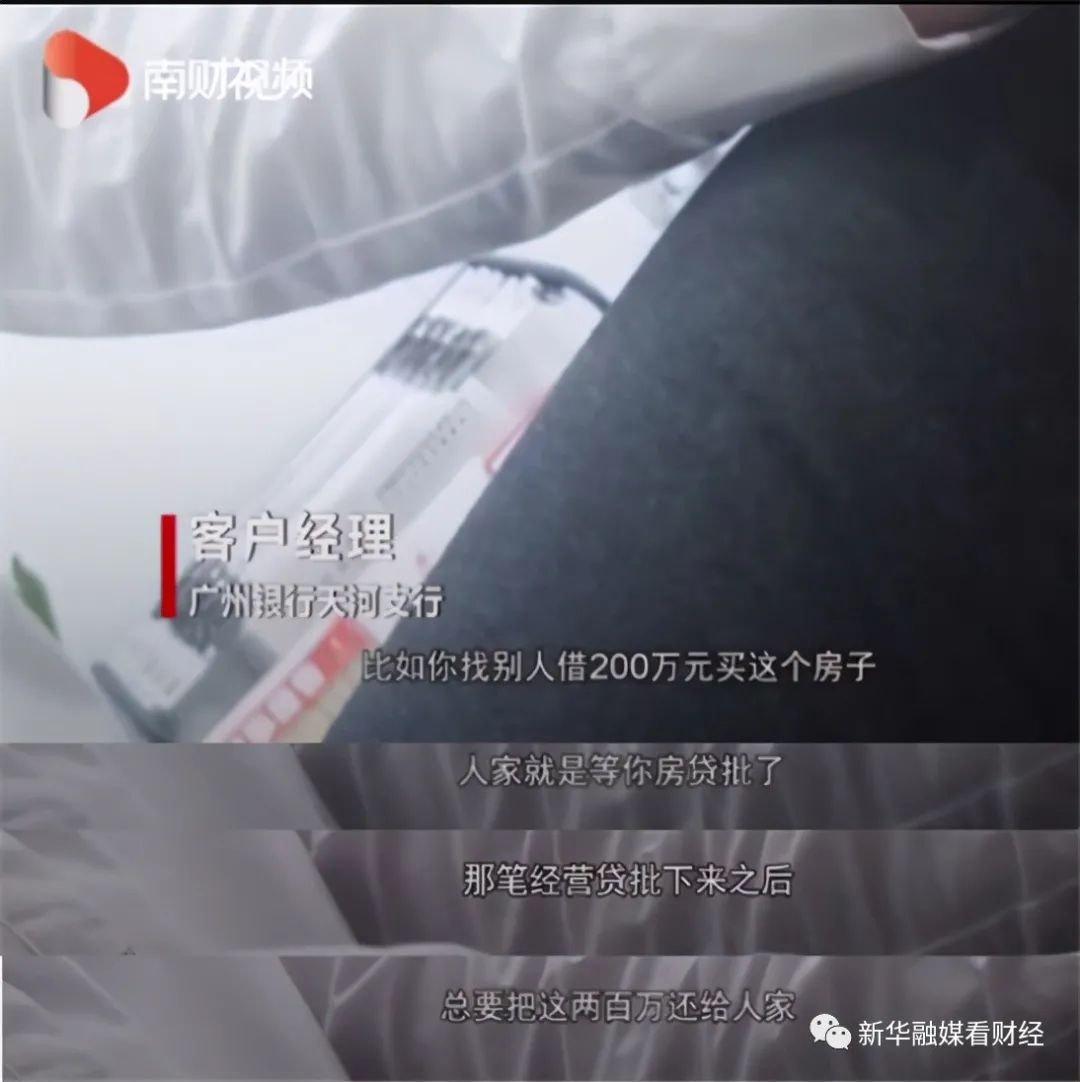

例如,报道显示,广州银行天河支行的客户经理表示,他们可以使用经营贷买房,并向用户传授买房的技巧。例如让用户准备三成首付款,然后向垫资方借余下七成尾款全款买房,房子过户后再将房产抵押给银行,通过经营货将钱还给垫资方。

画面中,这位客户经理称,可以帮助用户找到垫资公司(借钱),经营贷办理下来之后,再把钱还给对方。

视频中报道的情况是否属实?就此记者联系了广州银行办公室,相关负责人表示,“已经关注到相关新闻,目前不方便回应。”对于记者发去的采访函,截至发稿广州银行方面也未予以回复。

官网资料显示,广州银行成立于1996年9月17日,在46家城市信用合作社的基础上组建而成。1998年8月完成改制,更名为广州市商业银行;2009年9月,获准更名为广州银行。截至2019年12月末,广州银行共有123个机构网点,4400余名员工。依托地方政府在业务及资金上的较大支持以及自身较为广泛的网点布局,广州银行近年业务持续稳定发展。

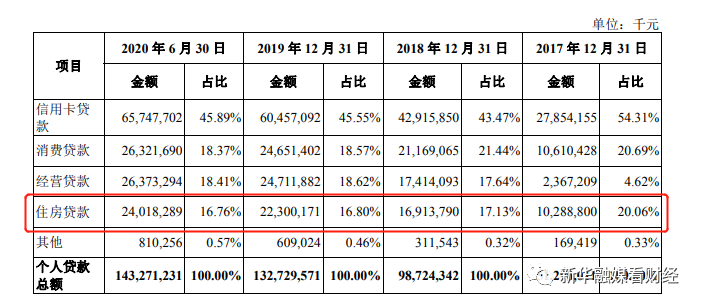

2019年以来,该行大力拓展个人贷款业务,相关贷款规模增长较快。数据显示,截至2019年末,广州银行零售贷款余额为1327.30亿元,较上年同比增长34.44%,增加340.05亿元,占全行贷款比重为45.06%。

其中,广州银行住房贷款余额稳定增长。截至2019年末,该行个人住房按揭贷款为223亿元,占该行个人贷款总额比例为16.8%。截至2020年6月30日,该行个人住房按揭贷款增至240.18亿元。广州银行表示,这主要受益于当地房地产市场良好的发展状况,居民购房需求旺盛。

此外,2018年以来,广州银行消费贷款和经营贷款余额同比大幅上升。其中广州银行个人贷款中经营贷款占比从2017年的4.62%上升至2019年底的18.62%。即三年时间经营贷款金额增加了9倍多。

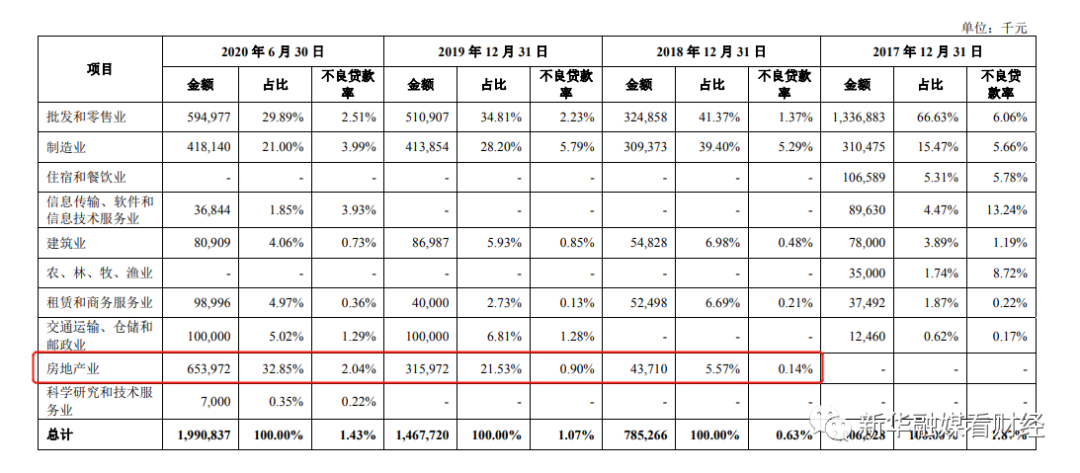

记者还注意到,广州银行房地产业贷款规模占比较高是其突出特点。并且,在当前房地产企业资金链整体趋紧的背景下,近来该行房地产业贷款不良率有所上升。

数据显示,近年来房地产业是广州银行公司贷款和垫款第一大分布行业,占比超过20%。具体来看,截至2018年、2019年、2020年6月底,广州银行公司贷款中房地产业的占比分别为25.61%、25.61%、23.04%。

银行从业人士向记者表示,房地产贷款项目确实是银行喜欢做的业务。风险把控上面有抵押,利率也比较稳定收益有保障,是信贷里面典型的优质资产。“所以对房地产业有所倚重可以说是广州本地中小银行的共性。但投放量过大也存在风险。比如房地产业单个客户的贷款金额较大,一旦逾期对整体不良贷款率影响较大。”

记者了解到,2018年、2019年、2020年6月底,广州银行房地产业的平均贷款利率高于公司贷款的平均利率水平,分别为6.44%、6.61%、6.51%。但与此同时,因“个别客户受疫情影响,贷款发生逾期”,该行房地产业不良贷款率也从2019年的0.9%攀升至2020年6月底的2.04%。截至2020年6月底,广州银行的不良贷款余额较2019年末增长106.97%至6.54亿元。

这一情况也引起了监管的关注。据悉,作为一家资产将近6000亿元的大型城商行,广州银行早早就开始筹备冲刺A股上市,IPO申报材料已于2020年6月18日获证监会受理。2020年11月27日,广州银行IPO获证监会反馈。

反馈意见对广州银行规范性、信息披露等方面共计51项问题提出意见,其中证监会指出,广州银行在发放贷款和垫款方面,对房地产贷款占比最高约25%。要求该行补充说明“贷款业务主要集中的行业现状、收益与风险特征等”、“结合房地产市场调控趋严,房地产业贷款的发放条件,需提供相应抵质押物的具体情况”、补充说明“发行人对房地产业的贷款占比较高的原因,房地产业贷款质量是否下降,对该类贷款计提的损失准备是否充分”等。

对此,广州银行解释称,该行房地产业贷款占比较高主要与两方面因素有关。一是经营区域方面,广东省商品房的供给和需求量均呈快速增长趋势,房地产开发企业对银行贷款的需求较高;二是项目类型方面,该行三旧改造和保障性安居工程项目贷款余额占房地产业公司贷款的比例近年不断上升。

值得注意的是,为防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险,2020年12月31日,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,对商业银行房地产贷款占比以及个人住房贷款占比作出明确限制。广州银行所属梯队房地产贷款占比上限、个人住房贷款占比上限分别为22.5%、17.5%。尽管央行广州分行、广东银保监局对广东辖内地方法人银行业金融机构房地产贷款集中度监管标准分别放宽了2个百分点,广州银行截至2020年6月底涉房贷款的两项占比(23.04%、16.76%)距离红线也仅有一步之遥,未来业务调整压力仍不小。

记者从银保监会官网了解到,今年以来,人民银行广州分行和广东银保监局已开展“三个一批”工作,严肃查处经营贷、消费贷违规流入房地产领域行为。其中广州地区银行机构自查发现涉嫌违规流入房地产市场的问题贷款金额1.47亿元、305户。对此广东银保监局已要求银行限期整改问责,目前银行机构采取了终止额度、一次性全额结清、分期提前还款等整改措施,对存在违规问题的内部员工开展了警示告诫、通报批评、积分扣减、经济处罚等问责。

广东银保监局表示,下一步对经查实的经营贷违规流入房地产市场的违规行为将依法予以处罚,对于从业人员“顶风作案”等性质恶劣的行为将从严处罚。

本文由新华融媒·看财经原创出品,未经许可,请勿转载。