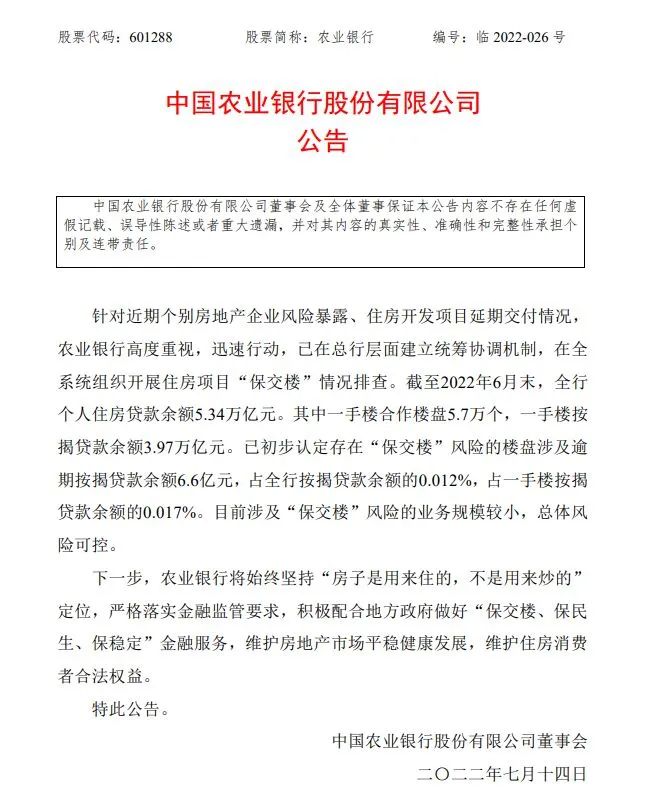

日前,贵阳银行连收10张罚单,合计被罚款约260万元,罚单内容直指信贷违规、理财资金挪用、掩盖不良及内部管理不慎等问题,同时该行三名相关责任人连带被罚

《投资时报》研究员赵新平

一日连收10张罚单,合计被罚款约260万元——贵阳银行股份有限公司(下称贵阳银行,.SH)粉饰不良的行为被“坐实”,一时间成为市场围观的对象。

具体来看,该行问题包括:因向关系人发放信用贷款,被罚50万元;因重要岗位轮岗执行不到位,被罚20万元;因理财资金借助通道发放委托贷款,部分资金被挪用于兑付融资人发行的私募债、从部分理财产品中提取投资风险互换金,用于调节收益,刚性兑付,被罚50万;因以贷还贷、掩盖不良,贷款五级分类不准确,被罚30万元;因理财资金投资本行信贷资产收益权,罚款20万元;因代为履职超过规定期限,股东出质银行股份未向董事会备案,违规为环保排放不达标、严重污染环境企业提供授信,被罚60万元;因以自有资金借道发放信托贷款,大部分用于置换表内信贷资产及承接类信贷资产隐匿不良,罚款30万元。

除了上述七项问题,三名相关责任人张志、欧阳晓霞和邓勇也受到处罚。主要违法违规事实显示,张志是贵阳银行理财资金借助通道发放委托贷款,部分资金被挪用于兑付融资人发行的私募债、从部分理财产品中提取投资风险互换金,用于调节收益,刚性兑付的直接责任人;欧阳晓霞是贵阳银行以贷还贷、掩盖不良,贷款五级分类不准确的直接责任人;邓勇对贵阳银行以贷还贷、掩盖不良,贷款五级分类不准确负有领导责任。上述三人分别被罚款10万元、5万元、5万元。

目前来看,贵阳银行所处的生存环境并不乐观,除了新冠肺炎疫情影响外,还正在经受所在省份债务负担过重的压力,这点在其资产质量相关数据上已有显现。不良连年双升,关注类贷款的持续上升也意味着其资产质量风险未来高居不下的风险加大,在不良持续大笔核销时,新增逾期还在不断冒出,导致核销不良也未能降低不良水平。

针对上述问题,《投资时报》向贵阳银行发送沟通函,但截至发稿未收到回复。

贵阳银行归母净利润及增长率(单位:亿元)

数据来源:Wind

存款增长乏力

贵阳银行前身为贵阳市城市合作银行,由原贵阳市25家城市信用社及联社的股东、贵阳市财政局于1997年共同发起设立,2010年9月更名为贵阳银行股份有限公司。截至2019年末,该行共有298家分支机构。

根据2019年年报,贵阳银行当年营业收入为146.68亿元,同比增长16%;归母净利润为58亿元,同比增长12.91%。《投资时报》研究员注意到,该行非利息收入为25.8亿元,较上年增加10亿元,同比大增63.37%。其中手续费及佣金净收入下滑明显,主要是投资银行业务手续费收入下降所致。手续费及佣金净收入为9.68亿元,较上年减少2.51亿元,降幅为20.59%,但投资收益大幅增长569.17%。

该行营业支出2019年同样大增,甚至超过了营业收入,导致营业利润增幅为14.79%,低于营收增幅。

贵阳银行2019年资产总额为5604亿元,同比增长11.34%。评级机构联合资信分析称,依托于国家战略及省内政策导向,区域内金融机构贷款增速较快,存款增长乏力。数据显示,2019年末,贵州省金融机构人民贷款同比增长14.1%,人民币存款同比仅增长2.6%。贵阳银行表现也是如此。2019年贵阳银行贷款及垫款本金总额同比增长20.09%,其中企业贷款同比增长21.43%、零售贷款同比增长10.13%、贴现同比激增542.38%。

而相比之下,存款的增速要小得多。2019年末贵阳银行存款本金总额同比仅增长6.64%。和很多地方银行相似,贵阳银行存贷比水平不高,2017—2019年分别是42.19%、54.5%和61.37%。从趋势上看,该行存贷比水平在提高,但仍然远低于75%的标准,从一定意义上说,存贷比水平偏低说明资金使用效率不高。

今年一季度贵阳银行甚至出现存款总额下降的情况,造成下降的主要诱因是企业活期存款下降。

贵阳银行公司存款和储蓄存款占比

值得注意的是,贵阳银行2019年财政性存款大幅下降,2018年其财政性存款为13.38亿元,但是2019年末只有4229万元。至于今年一季度财政性存款有何变化,该行一季报中未有披露。

从贷款投向看,去年很多地方银行房地产贷款投放力度加大,在各类型行业中贷款排名多能排到前三,而与房地产业相关的建筑业排名一般相对居中或靠后。贵阳银行则有所不同,其建筑业贷款投放比例最高,房地产贷款投放排在第四位。

联合资信表示,考虑到该行非标类投资中底层投向政府基础设施建设等方面的规模相对较大,叠加以上因素,其直接或间接投向建筑业和房地产业的贷款规模较大,易受宏观政策调控以及市场波动影响,对其信用风险及流动性管理提出挑战。

另外,贵阳银行核心一级资本偏紧,2019年末该行核心一级资本为9.39%,同比下降0.22个百分点,今年一季度末,核心一级资本略有回升,为9.59%,但水平仍然偏低。

贵阳银行贷款行业分布情况(单位:%)

新增逾期不断增加

《投资时报》研究员注意到,贵阳银行2019年不良继续双升,今年一季度不良率还在增加。数据显示,2019年末贵阳银行不良贷款余额29.61亿元,较年初增长6.55亿元;不良贷款率1.45%,较年初增长0.1个百分点。今年一季度末贵阳银行不良贷款率为1.62%,又较年初上升0.17个百分点。

未来贵阳银行资产质量压力依然不小。2019年末该行关注类贷款为56.47亿元,今年一季度末增至61.48亿元。

由于不良持续增长,该行贷款损失准备也水涨船高,2019年末同比增长40.88%,今年一季度末贷款损失准备继续加大计提力度,从年初的86.43亿元提升到95.85亿元。

虽然贵阳银行不良持续双升,但实际上该行今年来不良核销力度不小,2018年核销及转出了21.2亿元,2019年核销及转出了12.56亿元。大量核销仍然不能阻止不良增长势头的原因只有一个,就是新增逾期在不断增加。

数据表现也证明了此结论。2019年末贵阳银行重组贷款较2018年末减少2.74亿元,但逾期贷款较年初大增40.52亿元。从各期限对比看,各期限的逾期较2018年末全面上升,其中逾期1天至90天贷款增加27.92亿元,逾期90天至360天贷款增加8.54亿元,逾期360天至3年贷款增加2256亿元,逾期3年以上贷款增加3.84亿元。从中可以看出该行逾期1年以内贷款增加最多。

联合资信表示,贵州省整体债务率偏高,贵阳银行业务集中于贵州省内,区域内企业偿债压力增加对其资产质量的影响需关注。其同时表示,贵阳银行不良贷款偏离度上升、贷款行业集中度上升、非标及受限资产规模较大、区域整体债务率偏高等因素对其信用水平可能带来不利影响。

从贷款行业不良情况来看,贵阳银行的住宿和餐饮贷款不良率最高,达到24.39%,主要受镇远镖局旅游文化有限公司(下称镇远镖局)等公司及相关自然人系列违约的影响。“本行已针对该笔贷款计提损失准备;已针对该笔贷款发起诉讼,尚待法院开庭审理,该诉讼不会对本行财务或经营结果构成重大不利影响。”贵阳银行表示。

镇远镖局是一家位于贵州省黔东南州镇远县的旅游公司。2016年7月26日,贵阳银行乌当支行作为贷款人与借款人镇远镖局签订借款合同,借款金额3.5亿元,期限8年,按季付息,分次还本。唐猛、天河旅游、镇远吉源与乌当支行签订了抵押合同并办理了抵押登记。同日,追加天河旅游、镇远镖局、镇远吉源、贵州吉源及其他个人为前述借款合同提供连带保证并签订了保证合同。合同签订后,乌当支行履行了借款合同中的出借资金义务。但镇远镖局却出现违约。

此外,2019年末贵阳银行十大股东中有五大股东进行了股权质押。评级报告显示,该行前十、五大股东股权质押比例合计分别为11.24%、8.77%。今年一季度第一大股东质押股权数量还在增加。