点击上方“催收e家”→

近期,一些互联网平台涌现出大量“反催收中介”服务,传授利用疫情防控期间相关政策拖延还款、逃避催收的新招数。

“反催收中介服务”的做法通常为,向逾期借款人传授申请延期话术、制造虚假病历、社区隔离证明、提供电话屏蔽软件等服务,从中收取高额服务费用帮助借款人逃避债务。

在闲置物品买卖网站“闲鱼”上输入“反催收““防催收”等关键字,会出现一批“帮助上岸”的有偿咨询和实战分享,看到此类服务定价从数十元到数百元不等。笔者点开一个简介为“承接防催收业务,防爆通讯录,清理大数据,征信洗白,从此与贷款方隔绝”的咨询服务。该服务详情页展示了一张截图,内容为卖家教唆贷款买家进行防催收的对话。

“防爆”服务是多数“反催收“服务兜售者的“主打产品”,简单来说阻拦714高炮、网贷的催收电话。

事实上,“爆通讯录”的催收现象在网贷刚刚盛行、“714高炮”风头强劲时确实存在。但此后由于一系列专项行动的推进,大部分平台催收行为比较温和,针对借款人以外的催收电话基本不打了。

所谓“反催收中介服务”指导用户避免催债的“套路”还有“投诉”、“耍赖”和“扮弱势“等。

投诉是指恶性投诉。如让逾期客户制造噱头,通过威逼方式要求银行从宽处理,达到减免费用、宽限还款等目的。据媒体报道,有‘反催收’人士在网站上发帖造谣某平台退还利息,呼吁债务人抓紧窗口期退款。于是仅在月初的第一周内,该公司就增加了600多个投诉电话。

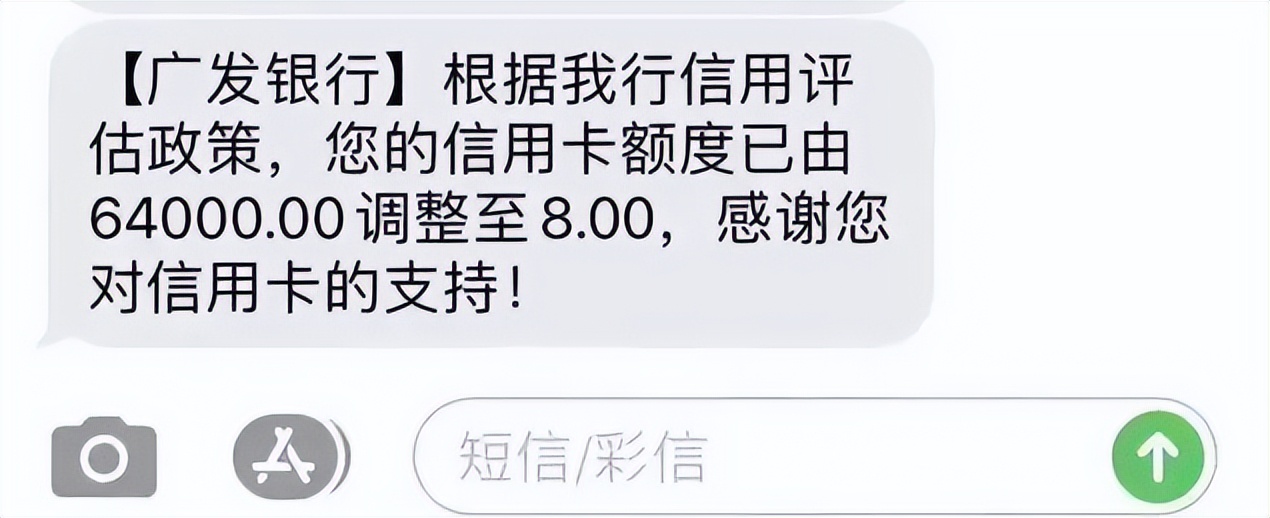

受影响的还有金融机构,据《南方日报》报道,华南的某股份制银行资产管理部收到16份来自全国多个监管部门转发来的投诉信,这些投诉信所涉及的持卡人分布在全国的不同地方,逾期时间也有所不同,但根据邮戳显示,都出自沈阳同一个邮局,不仅投诉信内容完全一致,就连错别字都是一样。

耍赖和扮弱势,是指假装弱势群体,伪造贫困证明、病历证明、薪资收入证明、住院缴费清单等,从金融机构处获得息费的减免或者干脆《拖延抵赖拒不还款。疫情之下,有人花10块钱购买代拍照服务,伪造停工证明。还有人谎称不会用手机银行,银行网点没开门,无法转账还款等。

反催收已经成为当下各家银行、网贷、消费金融等机构共同面临的困境。

“老赖”的恶意逃债行为,导致金融平台不良率明显上升。以银行为例,《上海证券报》统计了36家A股上市银行的不良贷款率数据显示,截至一季度末,贵阳银行、中信银行、交通银行、北京银行、浙商银行、长沙银行、上海银行、常熟银行、渝农商行及中国银行共计10家银行的不良贷款率较去年末有所上升,上升幅度在0.02个至0.17个百分点区间。

目前,“反催收中介”的日益猖獗已引起了监管的注意。2019年9月2日,广东银保监局发布了风险提示称,通过虚构消费者身份取得代理资格,代理消费者“处置”与银行的信用卡债务,这种行为不仅扰乱消费者还款计划,而且严重损害了消费者合法权益。

《法制日报》近日发表法官评论文章《反催收套路违法不可信拖欠款侥幸心理不能存》,明确指出期间债务人恶意逃债、反催收中介提供虚假证明等行为均需承担法律责任。

金融借款合同关系中,按约定还款是借款人的义务。而经借款人申请,贷款人同意其延期还款或调整还款方式,实质上是双方协商一致对原借款合同进行了变更。如果借款人利用虚假证明而骗取“优惠”,则构成欺诈,一经核实,贷款方有权拒绝申请或撤销该变更事项。届时,借款人不仅要补齐拖欠款项及额外利息,还需要承担违约金并被纳入失信记录。

反催收中介”同样要承担相应的法律责任。在《法制日报》评论文章指出,为“客户”提供虚假证明材料时,如果存在伪造、变造、买卖国家机关的公文、证件、印章或伪造公司、企业、事业单位、人民团体印章的情形,则已经构成我国刑法第二百八十条规定的妨害公文、证件、印章的犯罪;而以欺骗、胁迫等行为与借款人签订借款合同,引诱借款人掉入“套路贷”陷阱的,根据其具体情节,或已触犯刑法第二百六十六条、第二百七十四条关于诈骗罪、敲诈勒索罪的相关规定。

▼添加VIP群+金融牌照系统咨询▼

催收e家

催收e家

长按二维码关注我们吧!

喜欢本文,请点这里

喜欢本文,请点这里