作者:梁凤洁/陈建宇/邱冠华

来源:浙商证券银行研究团队

具体参见2020年11月29日报告《大象要起舞——兼评2020年三季度货政报告》,如需报告全文或数据底稿,请联系团队成员或对口销售。

报告导读

贷款利率上行拐点趋势确立,新增推荐国有行。大行启动不是行情尾声,而是开新局。

投资要点

数据概况

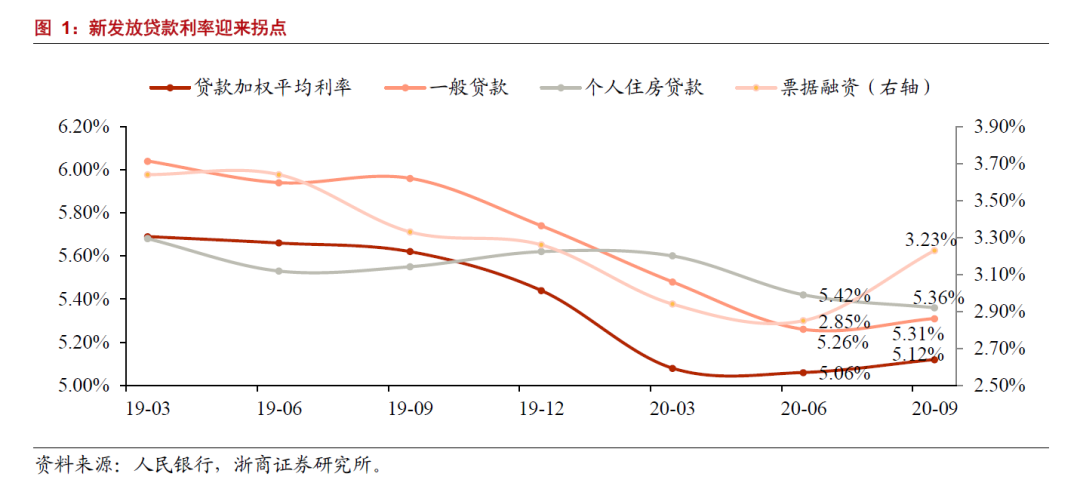

2020年9月较2020年6月,贷款加权平均利率上升6bp。其中一般贷款利率+5bp,票融利率+38bp,个人住房贷款利率下降6bp。

核心观点

1、货币政策常态化。①经济发展:货政报告中,展望未来经济发展时,央行提出全年经济正增长是大概率事件,经济向好的基本面没有改变。②货币政策:展望货币政策时,央行提出稳健的货币政策将更加灵活适度,且会尽可能长时间实施正常的货币政策,保持宏观杠杆率基本稳定,搞好“跨周期政策”设计。预计经济修复下超常规货币工具将逐步退出,整体货币环境将边际趋紧,2021年银行资产和贷款增速较2020年边际下降,银行议价能力提升。

2、贷款利率见拐点。9月新发放贷款加权利率较6月边际上升6bp,超预期。细分项来看,除住房贷款利率以外,各项贷款利率均环比提升,一般贷款利率、票据融资利率分别提升5bp、38bp,判断主要归因于货币微幅收紧、贷款增速走平背景下银行议价能力上升。展望未来,LPR转换于今年基本完成(截至8月末,转换进度达92.4%),剔除明年Q1按揭贷款重定价短暂影响,随着经济修复以及货币政策回归常态,贷款利率有望温和上升,带动息差企稳回升。

3、新增推荐国有行。贷款利率迎来拐点,叠加经济恢复下,实际资产质量好转,银行基本面有望持续改善。展望全年,上市银行累计净利润增速有望回0%,对应Q4单季利润增速近40%,将大超市场预期。贷款利率上升,整体银行都受益;考虑利率回升额外有利于资金净融出方,大行是典型代表,因此推荐国有行。

投资建议

经济在复苏+拐点在验证+估值在低位+仓位在底部,继续重点推荐银行板块投资机会。选股方面,未来十年的银行好比过去十年的水泥,大浪淘沙K型分化。新增推荐国有行,主要是国有行作为资金净融出方,受益于市场利率上行,息差提升动力充足,且估值性价比高,优选建行/工行、邮储。A股继续推荐优质股份行,包括兴业、平安、光大、招行,精品城商行推荐长沙和南京银行。港股首选四大行和邮储。

错过了早餐,不要再饿过午饭!

风险提示

宏观经济失速,疫情二次反复,美国制裁风险。

报告正文

往期报告回顾

点击报告链接直达↓

行业专题

◇三季报综述:业绩拐点!全年回0%?

◇怎么看第一份城商行三季报?

◇三季报前瞻:见拐点,买银行

◇翻多银行:否极,泰来!

◇郭主席发声能推算出全年利润增速吗?

◇Q2监管数据点评:情况正在验证我们的判断

◇银行利润去哪儿了?

◇绝对收益窗口打开:补涨·分化

◇中小银行定向政策的背后──兼评下调超储利率

◇房贷切换LPR专题:怎么选?影响几何?

◇当我们谈论存款降息时

◇疫情阶段如何看待银行股?

策略报告

◇银行策略:留一份清醒,留一份醉

◇中期策略:韬光养晦,以退为进

◇年度策略:大浪淘沙

◇年度策略:大浪淘沙估值篇——价格重于时间

个股研究

◇【20Q3】光大银行:利润增速提升,风险指标稳定

◇【20Q3】招商银行:零售业务加速修复

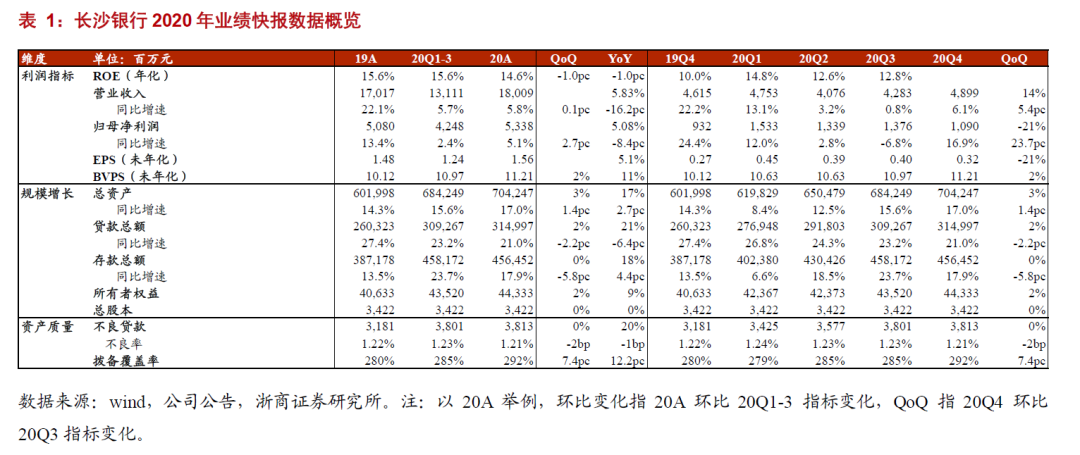

◇【20Q3】长沙银行:县域战略推进,市场份额提升

◇【20Q3】杭州银行:实际经营业绩大超预期

◇【20Q3】兴业银行:渐入佳境,蓄势待发

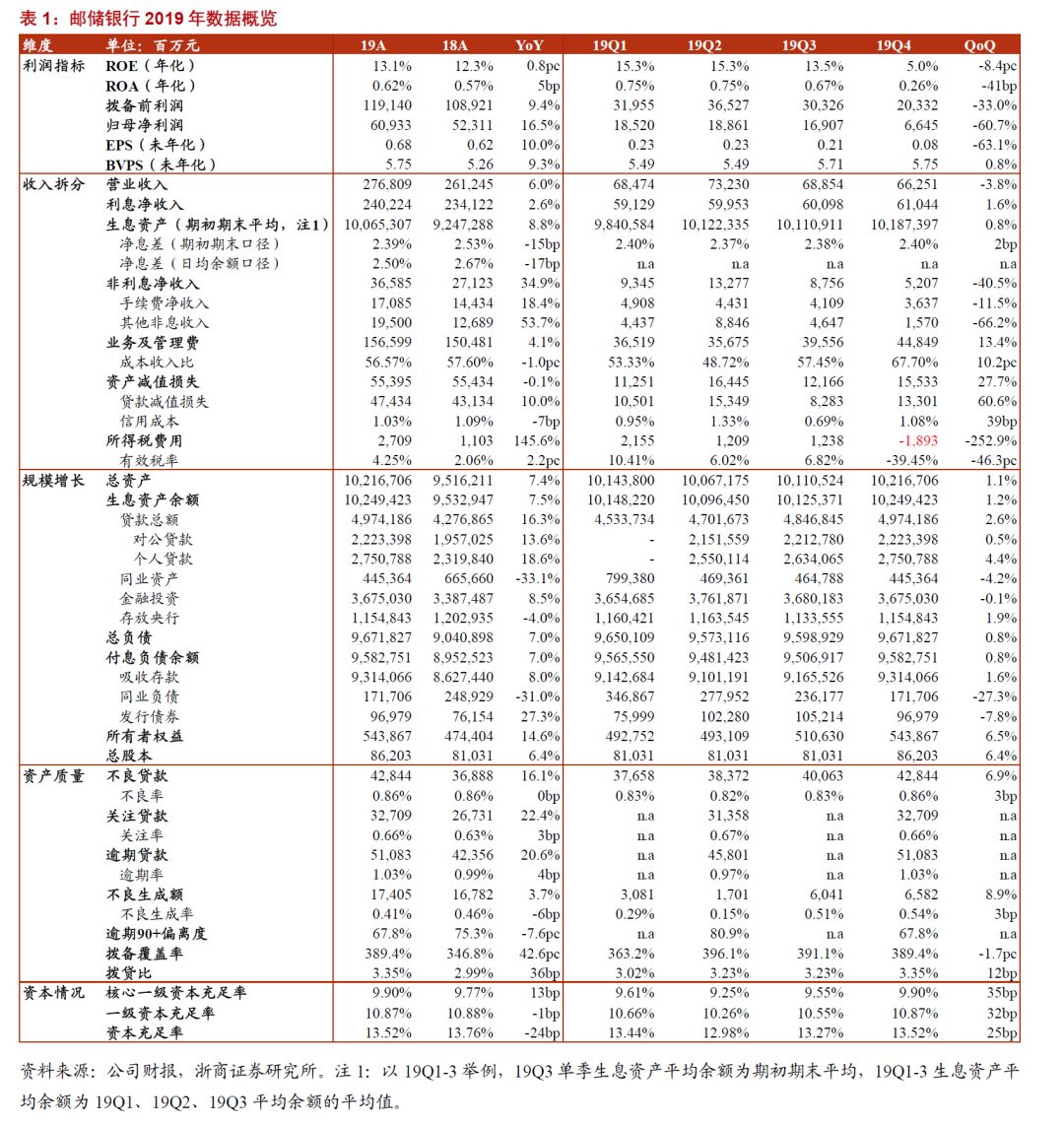

◇【20Q3】邮储银行:利润和资产质量双双超预期

◇【20Q3】南京银行:息差提升,风险向好

◇【20Q3】常熟银行:符合逾期,关注风险

◇【20Q3】平安银行:盈利新起点

◇【20Q3】上海银行:做实不良,拖累利润

◇【深度】兴业银行:拨云见日,大有可为

◇【深度】平安银行:揭开口罩看年报

信贷社融

◇10月社融:信贷结构改善,银行盈利向好

◇8月社融:地方债拉动社融超预期

◇7月社融:信用趋于平稳,结构继续优化

◇6月社融:社融超预期,宽信用延续

◇3月社融:实体与融资冰火二重天?

◇2月社融:疫情干扰,增速平稳

◇1月社融:大超预期,关注疫情

法律声明及风险提示

本报告由浙商证券股份有限公司(已具备中国证监会批复的证券投资咨询业务资格,经营许可证编号为:Z)制作。本报告中的信息均来源于我们认为可靠的已公开资料,但浙商证券股份有限公司及其关联机构(以下统称“本公司”)对这些信息的真实性、准确性及完整性不作任何保证,也不保证所包含的信息和建议不发生任何变更。本公司没有将变更的信息和建议向报告所有接收者进行更新的义务。

本报告仅供本公司的客户作参考之用。本公司不会因接收人收到本报告而视其为本公司的当然客户。

本报告仅反映报告作者的出具日的观点和判断,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本公司的交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理公司、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告版权均归本公司所有,未经本公司事先书面授权,任何机构或个人不得以任何形式复制、发布、传播本报告的全部或部分内容。经授权刊载、转发本报告或者摘要的,应当注明本报告发布人和发布日期,并提示使用本报告的风险。未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。

大话金融

银行,

关注这一个就够了!