投资中,我们面临质地与价格的权衡:过分强调质地、忽视价格会踩进“成长陷阱”,只顾价格便宜却无视质地好坏也会掉入“价值陷阱”。

“价值陷阱”,指一只股票看上去很便宜,但基本面在不断恶化、公司价值持续降低,最终给投资人带来损失。目前,银行股的价格普遍在净资产的7折以下,极致低廉的股价下,是否存在“价值陷阱”?

我们认为,偏低的价格是市场悲观预期的体现,低估值本身不构成买入理由,真实情况与市场一致预期间的偏差,才是超额收益的来源。

当前,多数人看衰银行股的逻辑如下:

1.银行股没有成长性

2.银行高盈利能力长期不可持续

3.银行潜在不良风险很大

4.政策让利导致银行业绩下滑

5.疫情下银行资产质量恶化

孰是孰非,本文将带您探究:

长期视角:

银行充分享受经济增长红利

近年,消费股不断大涨,市场对消费品公司提价抗通胀、享受中国经济红利的属性认知充分,而股价低迷的银行股,却被诟病为“夕阳行业”。

过去几十年,“股神”巴菲特一直重仓银行+消费股,并在富国等经典案例中获利颇丰,不少投资人选择性地忽视了银行股的长期价值。

从商业模式看,银行资产端是投向实体经济的贷款,负债端是存款,只要一个国家经济在发展,M2不断提升,银行的资产规模就会持续扩张,在息差平稳的条件下,银行是一个没有天花板的成长行业。

以美国为例,1984-2019年间,实际GDP增速在2-4%,35年名义GDP复合增速4.93%,在此期间,美国银行业的净利润复合增速达到了7.9%。

这至少说明,从长时间维度看,银行能够分享一国经济增长红利,成长性甚至优于经济整体。

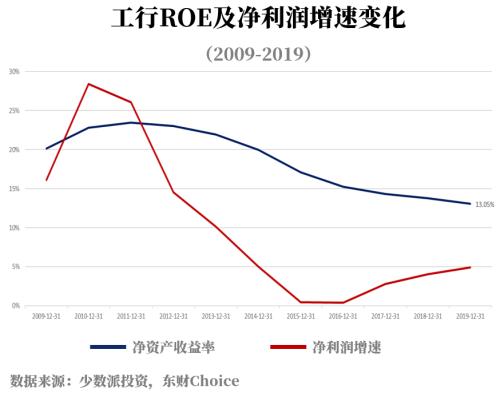

从历史业绩看,银行股的确很像“价值陷阱”:12年以来工行ROE持续下滑,从20%以上下降到2019年的13.05%,净利润增速一度逼近零增长。

对此,多数人很容易简单线性外推,认为银行盈利能力仍处于下行趋势中,甚至认为国内银行的ROE未来会下降到日本5%的水平。另外,也有一部分投资者将银行ROE与GDP增速拟合,认为只要GDP增速再下台阶,银行ROE就会继续下降。

股票研究不是简单的历史轨迹外推,背后的因果逻辑才是着力点所在。

过去10年,为什么银行ROE持续下滑?

有人认为,银行曾经的20%以上的ROE是垄断地位下特许息差所带来,随着利率市场化,银行ROE必然持续降低、基本面趋势长期向下,事实是这样吗?

我们从两个角度来看:

其一,中国前五大银行资产规模占比不足40%,而美国银行业则接近50%,垄断质疑不成立,同时03年以来国内CR5下降20个百分点,工行息差却长期平稳;

其二,国内银行平均息差为2.2%,处于国际中等水平,美国则在3%以上,超额特许息差的质疑不成立。

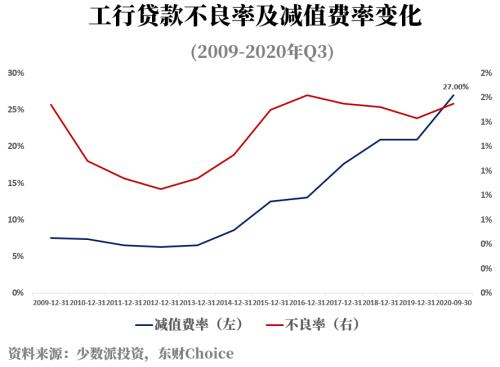

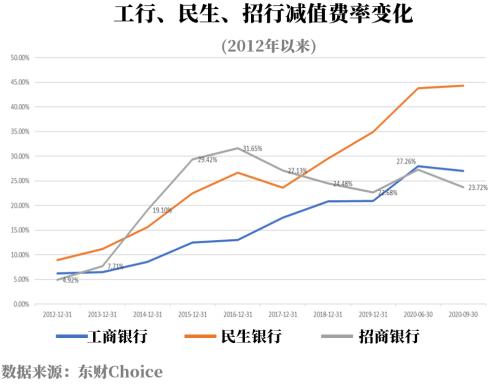

我们进一步拆分发现,减值损失的持续大幅计提才是问题的关键。

过去10年,中国银行业ROE下降并非长期趋势向下,而是周期性因素主导所致。

首先厘清“减值损失”的概念。

多数人会把它误解为银行当期风险暴露造成的损失。

实际上,该科目金融增加,对应银行当前计提的拨备,一方面用于补充处置不良的消耗,另一方面作为预防性准备,减值损失多不意味着实际损失大。

2012年后,银行业经历了一轮不良暴露周期,拨备计提不断增加,我们以减值费用/营业收入(减值费率)衡量银行当期计提程度,2012年减值费率为6.28%,今年前三季度已经提升到27%。

这意味着当前工行把三成营收计提成了拨备,一旦资产质量向好,反哺弹性非常可观。2016年后资产质量已在改善,认定趋严+超额拨备导致真实业绩远好于账面。

为什么我们认为,银行的减值费率会确定地下降?

主要原因在于资产质量的持续改善。

对此,从两个维度来看:

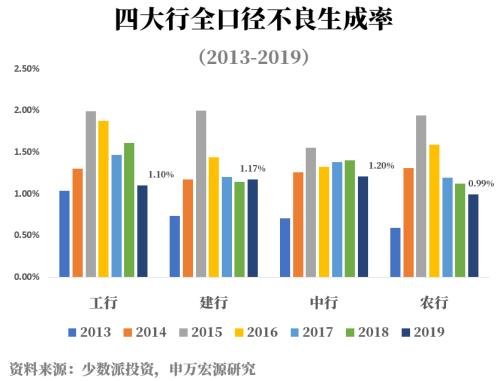

其一,不良生成率。

考虑到已处置不良,反映了银行真实不良生成情况,16年后,四大行不良生成率已经拐头向下;

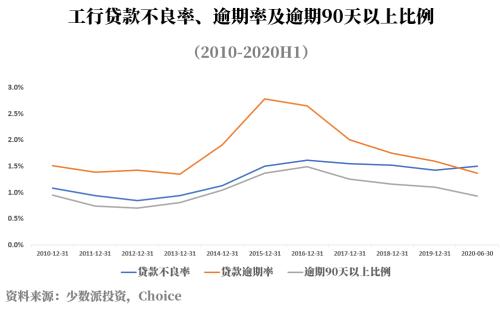

其二,逾期贷款率。

“逾期”是一个客观指标,12年不良暴露过程中,逾期率提升幅度更大,16年后改善更明显,今年6月底,工行逾期贷款甚至已经少于不良贷款,出现了“负剪刀差”。16年后,资产质量向好并未完全反映在银行业绩中。

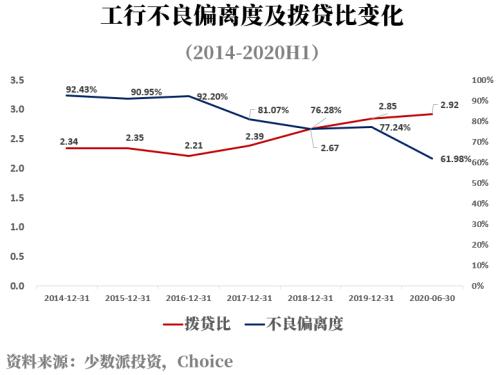

一方面,银行不良认定严谨程度在提高,很多原本算不上不良的资产也被计入了不良;

另一方面,加大拨备囤积力度。这两个因素表现为不良偏离度的下降以及拨贷比的提升,导致银行减值费用居高不下,拖累净利润实现。

从实际情况看,17年后银行真实净利润增长要明显好于账面数字。

业绩增速提升的姗姗来迟,导致趋势投资者对银行股的关注非常有限,并在股价上表现为价格有底、但上涨乏力。

1.5万亿让利对银行影响很小

风险出清迎来净利润增速拐点

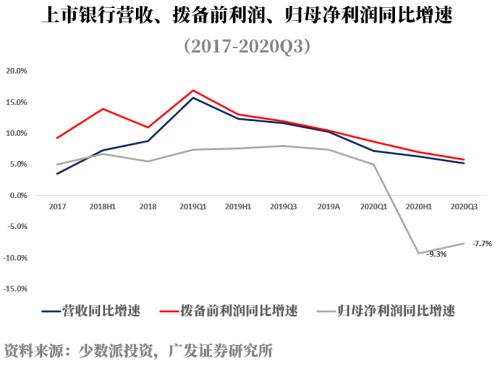

2020年以来银行股跑输大盘,主要原因在于疫情影响及政策让利所带来的短期扰动。今年二季度上市银行出现了历史罕见的利润负增长,市场质疑是1.5万亿让利所致。

事实上,银行“让利”不等于“让利润”。

工行披露,“1.5万亿让利绝大部分是融资利率下行,大概有9000多亿”,贷款利率下行,对应银行利息收入的减少,利息收入扣减利息支出(如存款成本)后以“净利息收入”的形式计入营收。

如果是让利导致业绩下滑,必然伴随银行营收下降,然而2020年上半年上市银行整体营收同比增长6.3%,出现了明显的“剪刀差”,让利对银行业绩影响很小。

疫情冲击下,银行资产质量并没有恶化。

从披露数据看,6月底上市银行平均贷款不良率为1.47%、较去年底提升4bps,但主要原因是各家银行不良认定标准进一步趋严,“不良+关注”比例仍在持续下降、降低6bps,资产质量延续改善趋势,部分银行甚至已经表现出明显出清迹象。

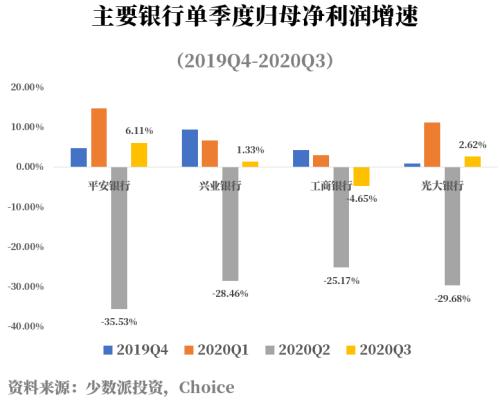

10月底发布的银行三季报印证了我们的判断。

平安、兴业、光大Q3净利润增速均出现正增长,工行负增长幅度也明显收窄,资产质量偏弱的民生单季度利润进一步下滑,从-25.44%降到-36.17%,监管指导压力加速该行风险出清。

我们之所以看好银行股,不仅仅是因为低估值,更重要的是,主要银行已处在10年不良周期的出清阶段。疫情加快了银行存量风险暴露,监管指导压力将行业性风险出清的时间点进一步拉近。从最早出清的龙头——招行来看,减值费率趋势性下行将成为推动银行净利润增速拐头向上的重要驱动力,银行股迎来行业性投资机遇。

本文源自少数派投资