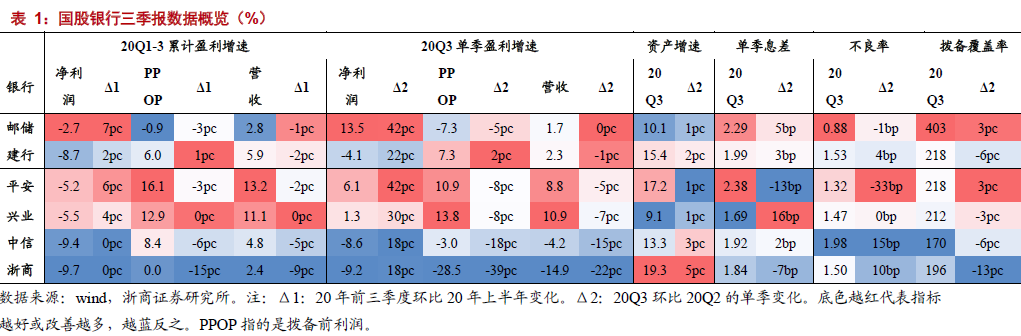

为什么选择这12家银行:7家股份制银行,2家国有大行,3家城商行。主要是为了综合考虑到不同类型的银行,股份制银行选择了比较多,国有银行选择2家代表就够了,城商行也选择了3家经营比较好,业绩不错的。我个人主要关注股份制银行。

1:营业收入增速总体呈下降趋势

从历史横向数据来看,营业收入的增速确实是在下降的趋势。我觉得主要有两方面的原因:

1)经济发展不再追求高速,而是在追求高质量。GDP增速也从以前的10%,降低到现在的6%左右。所以,银行的营收增速肯定不可能再高速发展;

2)第二个原因是银行普遍已经体量较大了,不再是以前的"中型"银行,现在我们的银行可以说都是巨无霸了,比如招行兴业民生这样的股份制银行总资产也到有7-8万亿元。

回到2021年中报,可以看到应收增速呈现出了较大的分化,这种分化比以往都严重。在这12家银行中,营收增速最快的宁波、成都两家银行,营收增速达到25%。而经营出现问题的民生银行营收还在负增长-10.5%。相差35%。经营比较稳健的招行和兴业营收增速10%左右。

从历史数据看,营收增速与经济增速基本上相符,现在对银行的营收增速在8-10%才是合理期望。

银行的经营增长出现了分化,而且分化程度增加。

2:净利润增速10年数据

银行的净利润数据是比较容易调节的。我们这两年看到银行都在隐藏利润,其实我感觉中国的银行一直在隐藏利润,就没有释放利润的时候。

与营收的趋势类似,银行的净利润增速趋势过去10年总体也是下降的。在2011年以前,几乎所有银行的增速能维持在25%以上的高速增长。到2015年以后,25%以上的增长几乎不可能了。

在2020年遭遇疫情后,2021年的净利润增速又有所回升。

与营收一样,银行未来的年均净利润增速也差不多就能维持在12%左右。比营收增速高2个点,主要考虑到银行资产质量已经基本上消化完毕。

3:ROE

要看银行到底挣钱能力怎么样,还得看ROE。

ROE的总体趋势也是下降的,以前的ROE太漂亮了,20%以上。这主要是以前的银行的资本扩张没有限制,加上以前的赚钱能力也强,竞争没有那么激烈。

随着对银行资本扩张的限制,经济增速的下降等因素影响,ROE到现在即便最优秀的银行招行的ROE也只有15.7%。大部分银行的ROE只能勉强维持10%+。

随着未来银行的资产增速和净利润增速趋稳,ROE基本上也能维持在10%+的水平。好一些的银行能维持15%,差一些的银行估计也就8-9%。

4:核心一级资本充足率

这个参数看历史数据可能意义并不大,毕竟政策要求不同。因为政策的要求,核心一级资本充足率在2014年以后开始大幅上升。特别对于国有大行,比如建行和工行都达到了12.9%以上。

而对于其他8%左右的银行,进行股权融资补充核心一级资本的需求会非常大,并且也会进一步限制规模的扩张。

保持核心一级资本充足率也会成为银行分化的主要限制因素。

5:净息差

净息差是影响银行营业收入的重要指标。从横向来看,净息差也是下降的(这是营收总体呈现下降趋势的原因)。

但是净息差在2017年达到了低点,然后开始上升。

从2021年的数据看,净息差还是有压力的,但是我觉得净息差未来趋势应该还是平稳上升的。(不管是从国内经济看,还是从货币政策来看,未来都是有利于银行的,比如开启加息等)

6:不良率

资产质量是银行除了营收、净利润、资产规模以外,非常重要的评价指标。

不良率也有一定的"调节空间",毕竟不良认定是有弹性的。但是,一年两年可以弹性,拉长时间,该暴露的迟早要暴露。不良可以掩藏1-2年,但是绝对无法长时间掩藏(民生银行就是一个活生生的例子)。

不良率的曲线非常的完美!呈现一个S形状。

在2008-2011年,不良率一直下降。

2011-2017年,不良率一直上升。

2018-现在,不良率一直下降。

所有银行的幅度和趋势几乎一致,这个现象就非常有意思。这证明,对于银行的资产质量,与经济的大环境有紧密的联系。与银行的自身经营也有关,但是自身关系只影响不良率的大小,与趋势关系不大。

从最新的2021年中报的不良率可以看到,数据比较发散。最好的银行不良率在1.0%左右,最高的民生银行在1.80%,相差非常大。但是即便是最差的民生银行,相信未来1-2年的不良趋势也是下降的,并且一旦历史不良清理完毕,不良率的下降幅度会非常快。

而对于优秀的银行来说,不良率下降还有空间,比如还可以下降到0.5%左右到历史最佳水平附近。

7:逾期率

很多人会说不良率有不同银行主观认定的成分,那我们来看逾期率。逾期率基本上是一个硬指标,只要贷款有逾期,就会算入逾期率。

从图形中可以看到,逾期率基本上与不良率的走势类似。逾期率上升,不良率必然也上升。

从2020-2021年这两年的情况看,不少银行延续了下降的趋势,比如招行,兴业,平安等。但是也有银行出现了翘尾,比如民生,华夏,普法等。

8:拨备覆盖率,拨贷比

看银行抵补风险的能力,就要看拨备。

与不良率的S曲线相比,拨备覆盖率的图形正好是相反的一个S。

也就是不良上升的时候,拨备覆盖率下降,反之亦然。

从2017年开始,拨备覆盖率就开始大幅的上升,对很多银行来说,已经上升到了历史的最高点。比如招行,宁波,杭州,这三家的拨备覆盖率既然超过了400%,500%。

兴业的拨备这两年提升也非常快,2019年还只有199%,现在已经超过了250%。

而其它银行很多还在200%以下。

对于200%以上的银行,接下来2年的贷款计提不需要大幅提高,这样可以进入释放利润期。

对于200%以下的银行,估计还需要继续保持较高的计提,无法进入利润释放的周期。

下图是拨贷比数据:

9:估值(PE,PB,股息率)

比较完了业绩,我们还需要看看估值。业绩用于需要和估值一起看。业绩增长50%,估值200倍也不是好的投资标的。(这里只选了7家银行)

先看PE:

基本上分成了两个集团,一个是10倍以上PE,一个是6倍以下PE。形成了两个鲜明的集团。

从历史上看,当前招行的12倍PE仅次于2009-2010年的估值。炒股了2015年银行大牛市时候的估值。处于10年的高位。

再看PB:

PB的趋势也类似。分成超过1倍PB和低于1倍PB的两个集团。

最高的招行PB达到2.0倍,最低的民生只有0.37倍。相差5倍。同样1块钱的净资产,招行可以卖2元股价,民生只有3.7毛股价。

从10年历史趋势看,民生,浦发,建设,兴业的PB都处于底部。处于非常悲观的估值。

最后看股息率:

股价高不高,回报好不好,股息率也可以参考。

当前股息率最高的是建行,民生,浦发,都超过了5%。

兴业的股息率4%,其它几个估值相对较高的银行股息率只有1-2.5%,说明这几个银行的投资回报已经体现在了股价上涨上。

从10年历史趋势上也可以看出,当前的股息率也是处于比较高位的时期。

10:全文结论

1)银行业全行业平均的营收和净利润增速告别了高增长时期,进入了稳定增长期,平均增速10%左右比较合理;

2)银行全行业的资产质量正在转好,不良率总体呈下降趋势,拨备呈上升趋势,未来可以释放更多的利润;

3)从估值上看,很多银行处于历史最低的估值,最高的股息率,处于绝佳的投资时期。

$兴业银行(SH)$$招商银行(SH)$$民生银行(SH)$

/xz