一面是保持稳定增长,努力解决中小企业融资难、融资贵问题的压力,而另一方面商业银行自己深陷不良贷款持续增长的“泥潭”。同时,金融改革、金融创新的推进也使得民间金融机构以及创新性金融机构不断蓬勃兴起,商业银行的日子真的不好过。

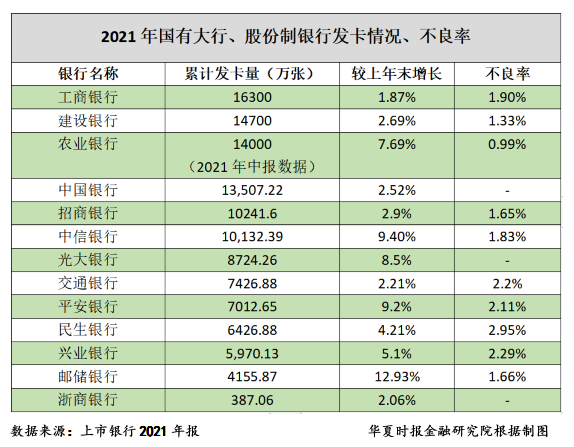

近日,银监会公布了2015年上半年银行业主要监管指标数据,截至6月末,商业银行不良贷款余额达亿元,不良贷款率升至1.50%,这也是国内银行业连续14个季度出现不良增长持续。而这个数据也意味着,今年上半年,商业银行不良贷款新增量已逼近去年全年的不良贷款增量,不良贷款率也较去年年末上升了0.25个百分点。

一面是保持稳定增长,努力解决中小企业融资难、融资贵问题的压力,而另一方面商业银行自己深陷不良贷款持续增长的“泥潭”。同时,金融改革、金融创新的推进也使得民间金融机构以及创新性金融机构不断蓬勃兴起,商业银行的利润收益正在被不断瓜分。如此“内忧外患”的形势下,商业银行正面临着一场攻坚战,如何从中脱困已是商业银行此时必须面对的问题。

经济环境增压

在首都经济贸易大学经济学院教授谢太峰看来,商业银行不良贷款率的上升无疑是经济决定金融这一理论在银行资产质量方面的一个表现,“银行作为金融机构是以经济为基础,因此银行业的经营状况取决于经济的发展状况。现阶段经济增速下滑较明显,企业经营状况反映在财务上则表现为资金周转困难、利润亏损,由此反映在银行方面则是贷款逾期无法归还。”他对记者说。

尽管要加强金融改革、金融创新的逐步推进,然而环境背景却是国内实体经济并未明显出现好转上升的局面。面对着复杂的经济金融形势,国内商业银行利润增长无疑面临乏力,与此同时,相较净利润的成倍下滑,不良贷款的规模却是连续多个季度逐步增加。

来自华夏银行的报告显示,批发、零售业和制造业成为不良贷款较为集中的主要行业。同时,华南、华中、华东等经济较为活跃地区却成为不良贷款的集中爆发区。

有业内人士认为,由于国家战略支持行业以及商业银行产品的不同,会使得商业银行在一些行业进行了大量的前期投入,从而导致目前不良贷款不断增加。尤为突出的表现在一些经济较为活跃的地方,反而不良贷款增加的更多。

昆仑银行战略投资与发展部总经理助理李建军在接受记者采访时认为,尽管现阶段中国经济处在企稳的增长水平,但依然对于前期的政策还处在消化期。“总的来说就是经济企稳但实际上管理经济三期叠加,对过剩产能处理还没有结束,中小企业融资贵融资难还没有解决,前期投入和再贷款能力没有相互匹配上。”

李健军同时指出,类不良贷款以及逾期贷款也成为推动上半年资产质量快速下滑的重要因素,“某些行业经营依然面临困难,特别是一些中小企业的贷款能力会受到一些影响,可能存在前期效益比较好,但是后期款项却补不上来,因此这类贷款转化为不良或者类不良的可能性也比较大。另外,对银行来说,逾期的类贷款数据可能也不太理想,因此从银行稳健经营的角度来说这部分数据可能也会纳入不良贷款里面。”

作为大型商业银行之一的华夏银行在其报告中显示,6月末,华夏银行不良贷款率为1.35%,比年初增加了26个基点。第二季度,华夏银行不良贷款余额增加了28.28亿元。同时,上半年,逾期贷款则上升了近一倍。

从华夏银行可以看出,逾期贷款已经对商业银行的资产质量产生了较大的压力。面对不断加剧的风险,已有监管人员表示,“面对商业银行不良贷款的持续增加,监管机构下半年风险防范的重要任务将围绕遏制不良贷款的快速增加。”

雪上加霜

监管层以及商业银行管理层对于不良贷款的关注,无疑使下半年不良贷款的走势成为焦点,不良贷款的持续增加能否在下半年出现“拐点”?

对此,交通银行首席经济学家连平坦言,下半年企业层仍难以摆脱面临经营下滑的局面,逾期贷款的持续增加对于资产质量的影响依然不容忽视。但是,宏观经济运行企稳将成为未来资产质量可控的根本保障,全年不良率可能小幅上升至1.6%-1.8%区间。

同时,来自交行金融中心的研报中指出,企业不良贷款仍将持续增长,甚至不良贷款集中的行业和领域都将出现扩散的趋势。“一方面,小微企业不良贷款增长仍会主导商业银行下半年资产质量走势,但无论从实体经济的要求还是从自身业务发展来说,商业银行对小微企业的投入都会不断增加。虽然这一举措短期内可能会因小微贷款基数增大而增加不良贷款发生额。”

在研报中同时指出,大宗商品价格大幅下跌,无疑为下半年资源型行业企业的经营带来巨大挑战,为形成不良资产新的增长点带来风险,并容易对中下游行业企业产生影响。不同于此前的不良贷款多集中在制造业、过剩产能行业,未来也将逐步向资源类等其他行业进行扩散。

交行研报也认为,现阶段商业银行逾期贷款增长的势头并未出现放缓的趋势,逾期与不良之间的差额也有进一步扩大的风险。而这一现象预计在下半年仍难以出现根本性的转变,逾期贷款仍将对商业银行资产质量形成较强的“拖累”。

如此经济形势下,企业依然面临“翻身”难,作为经济稳增长重要部分的中小企业似乎依然迈不过融资难、融资贵的“门槛”。而对于商业银行来说,无论从实体经济的要求还是从自身业务发展来说,商业银行对小微企业的投入都仍将会不断增加,企业经营困难为银行不良贷款所带来的“内忧”依然难以化解。

交行研报认为,“虽然这一举措短期内可能会因小微贷款基数增大而增加不良贷款发生额,但从中长期来看,将有利于改善小微企业生存环境和经营状况,从根本上改变小微企业不良率高企的状况。”

然而在李建军看来,中小企业融资难和贵应该有更多的融资渠道来解决,“银行是风险经营的机构,很多小微贷和产业资本的进入实际上都是缓解中小企业融资难和贵的好途径,应该多渠道去解决融资渠道,不能全压到银行身上。”

事实上,国家也在不断鼓励与推动民间“小贷”公司的发展,8月12日,国务院法制办公室就《非存款类放贷组织条例(征求意见稿)》(简称《条例》)向社会公开征求意见。《条例》在“规范”小贷行业准入的同时,又为小贷公司“松绑”,扩大了小贷公司的经营范围与融资渠道。

与此同时,各种互联网融资平台的兴起也在不断地繁荣民间“小贷”行业的发展。

然而,这却为商业银行的盈利能力和风险把控带来压力,创新金融机构的繁荣对于商业银行来说可谓“外患”。

一位商业银行管理者对记者表示:“金融市场的创新繁荣,对商业银行稳定的盈利能力是很大的考验,这也将会对商业银行在未来把控不良贷款处理方面产生很大的压力,不利于银行抗风险能力的提升。”

脱困?

对于商业银行来说,防范风险,保证健康运营已是经营任务的重中之重。

中央财经大学教授,中国银行业研究中心主任郭田勇认为,在当前的经济背景下,商业银行想要在“内忧外患”的困境下“脱困”难度依然比较大,商业银行还是要从自身出发,积极创新产品,同时提高自己经营管理水平。

与此同时,李建军认为,改善经营思路也是当前商业银行得以提高经营效益和质量的重要途径,“由于经济转型产能过剩的化解仍然在继续,所以银行应该调整信贷的结构,稳健经营;同时,改变经营的思路,不要仅仅依靠存贷业务,应该进行差异化的、多元化的业务,创造更多的盈利增长点。”

对此,李建军指出,银行应该转变为做一些轻资本的业务,而不要过度依靠贷款这种消耗资本的业务,“第一可以提高经营的效益,第二可以提高经营的质量,在这个过程中可以降低银行的经营风险。”

然而,在谢太峰看来,金融监管部门也应该在这个阶段适当提高对不良资产比例的容忍度,“一方面在大环境背景下中小企业生存环境并不宽松,中小企业始终存在融资难、融资贵的问题;另一方面银行监管部门又要求银行去支持实体经济,支持中小企业,同时对银行不良资产比率又存在严格要求,这本身就是矛盾的。”

同时,谢太峰也认为,银行业自身也应该转变心态,从“锦上添花”转变为“雪中送炭”,“作为商业性机构,银行往往以赚钱为目的,正常情况下商业银行作为企业是需要锦上添花的,但是目前大形势下,需要维持稳增长,商业银行应该转变思路,雪中送炭支持中小企业。”

谢太峰同时补充道,商业银行应该将眼光放得更为长远,“如果现在商业银行还按照原来那种思维模式来处理经营的话,中小企业在这种情况下将不能继续贷款,反而要压缩贷款。各家银行如果专注于"逼债"的话,可能就会加快企业的死亡,这对于宏观经济也是不利,对于小企业的生存发展不利对银行则更加不利。”

本期执行主编:苏竞翔

本期责任编辑:郝飞

本期制作:刘雄

来源:中国产经新闻