“信用卡逾期怎么办”“贷款无力偿还时要断供了”“征信记录出现问题如何洗白”?近年来,针对金融消费者遇到的这些问题,以“反催收联盟”为代表的、针对个人借贷的恶意逃废债行为和相应组织迅速增多,扰乱了市场秩序,也侵害了消费者和金融机构的正当权益。“反催收联盟”到底是什么?是否真的能帮消费者“减轻还债压力”?针对这些问题,《金融时报》记者邀请了中关村互联网金融研究院首席研究员、复旦大学金融研究院兼职研究员董希淼,北京德和衡律师事务所联席合伙人马丽,围绕“反催收联盟”的风险和防范措施进行采访。

《金融时报》记者:现在大家经常讨论的“催收”和“反催收”到底是什么概念?

马丽:所谓催收行为,是指当债务人出现不能按期偿还逾期债务时,为督促债务人履行债务清偿责任所开展的提醒、通知、催告的行为。与催收相应的是反催收。近年来,以“反催收联盟”为代表的、针对个人借贷的恶意逃废债行为和相应组织迅速增多。所谓“反催收联盟”,是指一些不良组织或个人通过伪造虚假证明、缠访闹访、恶意投诉等不法行为帮助债务人达到恶意逃废债等目的的行为,反催收组织的真实目的是收取高额代理手续费、截留套取资金等。

《金融时报》记者:金融消费者怎样识别“反催收联盟”呢?它有哪些表现形式?

董希淼:从具体形式来看,针对个人借贷的恶意逃废债行为主要有三种形式。

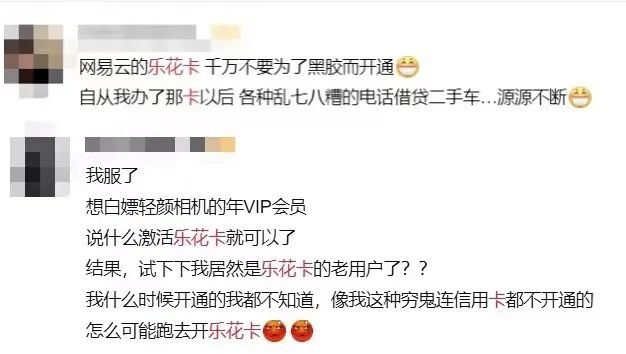

第一种是“代理投诉”。即以提供法律服务为名义,帮助借款人编造困难处境,伪造相关材料,反复向金融机构和借贷平台投诉施压,以此来达到减免和逃避债务的目的。

第二种是典型的“反催收联盟”。打着能为借款人减免债务的幌子,向借款人传授降低息费、延期还款等“技巧”,教唆、煽动其主动逃避债务,甚至以违法手段拒绝偿还借款。

第三种是“征信修复”。以帮助借款人消除不良信用记录、修复个人信用为由,通过伪造材料投诉金融机构等手段,威胁金融机构修改信用报告、减免相关债务。无论是哪种形式,其目的都是通过违法违规手段,以帮助借款人“减免息费”“重组债务”“修复征信”等为名义,从中牟取不正当利益。如果未达到目的,可能将借款人相关信息进行转让和售卖。在保险领域,还有“恶意投诉+代理退保”等花样。

《金融时报》记者:“反催收联盟”有哪些负面影响?

董希淼:当前,“反催收联盟”等各类恶意逃废债行为泛滥,已经产生了多个方面的负面影响。

首先,破坏社会信用体系建设。“反催收联盟”等恶意逃废债组织通过各种手段,怂恿教唆借款人逃避债务、拒绝还款,使不诚信行为得不到应有的惩戒,大大助长逃废债行为和风气,不利于营造良好的营商环境,对社会信用体系是极大的破坏。

其次,侵害相关机构合法权益。此类恶意逃废债行为,以少偿还、不偿还应偿还的个人借贷为目的,导致金融机构和借贷平台不良贷款率上升,加大相关机构经营风险,影响其服务实体经济的意愿和能力。

再次,影响正常的社会秩序。此类组织滥用投诉举报、信息公开、监管投诉等权利,大量反复的恶意投诉和虚假投诉挤占有限的行政资源和司法资源,干扰金融机构和相关部门的工作秩序,影响金融机构和相关部门对其他消费者的服务和保护。

更有一些恶意逃废债组织变本加厉,在毫无事实根据的情况下,对金融机构和借贷平台无端发难,故意激怒客服、催收人员,试图虚构暴力催收的既成事实,进而投诉、要挟金融机构和借贷平台;或教唆客户或直接代客户通过信函、热线电话向监管机构投诉,谎称收到银行或委外催收机构暴力催收、威胁恐吓,通过网点闹访、向媒体散播不实信息等施压,以导致其失业、抑郁、名誉损失等不实情况进行敲诈勒索。

马丽:2021年2月,中国银保监会明确表态,将“反催收联盟”定义为违法违规组织。从宏观层面来看,“反催收联盟”严重扰乱金融秩序,破坏社会信用体系;从逾期债务人角度看,绝大部分“反催收联盟”并不能真正帮助他们解决减免息费和征信问题,而且还会面临被“反催收联盟”二次收割的命运以及个人信息被非法贩卖的风险,更严重的是,债务人配合“反催收联盟”采用伪造虚假贫困证明、缠访闹访等不法方式达成减免息费等目的的,轻则违反了《治安管理处罚法》,重则触犯了妨害公文、证件、印章罪,敲诈勒索罪、诈骗罪等刑事罪名。

《金融时报》记者:针对这种情况,管理部门该从哪些方面入手,进一步完善相关机制,更好遏制“反催收联盟”?

董希淼:金融管理部门和地方政府正在努力采取措施,着手开展对此类恶意逃废债行为和组织的整治工作。下一步,在工作机制上,应建立金融、公安、网信、市场监管以及法院、检察院等多部门联动协调机制,综合施策,综合治理,打出法律和政策的“组合拳”,提高治理打击的覆盖面和精准度。在制度规范上,应进一步修改完善相关法律法规,出台针对性的司法解释,明确“代理投诉”“反催收”“征信修复”等恶意逃废债行为的法律责任和处罚标准,大幅度提高违法违规成本,进一步增强治理打击的威慑力。

当然,金融机构和借贷平台也应强化合规经营意识,完善消费者权益保护机制,进一步畅通消费者投诉、征信异议等渠道。媒体、自媒体和网络平台应坚守职业操守,净化舆论环境,客观理性地报道金融消费纠纷,不为恶意逃废债行为和组织提供空间和平台。

马丽:目前反催收的司法处置方面并不存在盲区,对于反催收的种种不法行为都有相应的处罚依据。但是由于“反催收联盟”行为的隐蔽性、手法的“专业化”以及受害人分散等特点,在依法查处“反催收联盟”方面确实存在着“举证难、处置难、联系难”等难题,但是随着金融机构之间、金融机构与管理部门之间以及金融机构与司法部门之间共享、联动机制的建立,社会各界对反催收黑产的性质达成了共识,对反催收套路也有了全面深入的认识。2020年8月以来,公安司法部门在查处“反催收联盟”违法犯罪行为方面力度明显增加,全国很多地方都掀起了打击反催收黑产的司法查处行动,相信不久就会有一批典型案例诞生,为未来的同类案件处置提供参考。

从机制上看,银行等金融机构、监管部门、公安司法机关应通力合作,建立合作机制,共同铲除“反催收联盟”毒瘤。首先,银行间建立联防联治、黑名单共享机制,同步“反催收联盟”恶意逃废债的套路和应对策略;其次,银行与监管机构应建立联动机制,将反催收典型案例反馈给监管机构,并由监管机构出台更加完善的规定和标准,更加客观、公正地评判不合理的投诉行为;再次,探索金融机构与公安司法部门的合作机制,对涉嫌犯罪的反催收行为,积极向警方提供线索并配合警方调查取证。

《金融时报》记者:在应对“反催收联盟”方面,您对金融消费者有哪些建议?

董希淼:金融消费者应主动拒绝“代理投诉”“反催收”“征信修复”等非法组织和非法行为,万万不能对相关组织抱有幻想,不能通过他们办理任何“业务”;妥善保护个人信息和隐私,切勿将身份证件、家庭信息和金融信息等提供给相关组织和个人,谨防打着维护消费者权益旗号的各种骗局。此外,消费者平时应该养成量入为出、合理借贷的良好习惯,不过度超前消费、过度借贷,将个人债务水平控制在合理的限度之内。

马丽:普通金融消费者首先应树立法治意识,警惕“不良代理投诉举报”风险,反催收机构的不法行为可能导致消费者个人信息泄露、资金受损甚至遭受诈骗风险;其次,消费者不要轻易将本人身份信息、通信信息等个人信息泄露给他人,或者委托他人“代理维权”,避免个人信息被非法利用、泄露或买卖;再次,树立依法维权意识,对于“代理维权”勿轻信、勿传播,尤其是应拒绝参与伪造证据、提供虚假信息等非法行为,应该通过正规渠道依法合理维权,比如通过金融机构公布的全国统一客服热线或官网投诉渠道反映诉求,或者拨打公益法律服务热线向正规律师咨询。

来源:金融时报-中国金融新闻网