去年至今,监管对现金贷市场中的意外险等保险产品整改力度逐渐加大,意外险市场清理整顿的落地更是加速了现金贷捆绑销售保险的消亡。

撰文|陈大柴出品|消费金融频道

监管对强制搭售保险、意外险违规问题再次出手。

「消费金融频道」近期从知情人士处获悉,银保监会已经陆续向各地银保监局、财险机构下发了《关于印发意外险市场清理整顿工作方案的通知》,其中提到意外险市场整顿工作将要集中整治意外险强制搭售和捆绑销售、手续费畸高等不合规情况。

有媒体报道称,这次意外险市场整顿力度较大,时间将持续半年。整个意外险清理整顿分三个阶段开展,6月至7月,各保险公司内部展开自查自纠;8月至11月,各地银保监局对辖区内保险企业进行现场检查、银保监会抽查;年底前,各地银保监局向银保监会报送意外险市场清理整顿工作报告。

目前多家保险机构已经收到监管整顿意外险市场的通知,并开始收集投保人集中投诉和反馈的意见,排查内部产品问题。从整顿情况上看,当前意外险问题主要集中在两个方面,一是捆绑销售,二是费率定价不合理。

个人意外险捆绑销售现象在现金贷领域屡禁不止。尽管一些现金贷平台在合同中明确了保险收费明细,但产品逻辑依然是不买保险就无法下款。当借款人表示搭售的保险费用过高时,平台方便会称合同中已经明确相关款项。

在银行、现金贷机构所搭售的个人意外险中,价格昂贵是普遍问题。一些从保险公司直接购买的成本仅需一元左右的意外险,在部分非法贷款平台的价格能高出数十倍甚至上百倍。

现金贷的利率弹性较大,为个人意外险定价创造更多空间,这也使其成为个人意外险膨胀的温床。就合作模式而言,保险机构在与一些体量较大的现金贷平台合作时往往处于较为劣势的地位,现金贷机构手握流量议价能力更强,保险机构为了获客也只能与其合作。

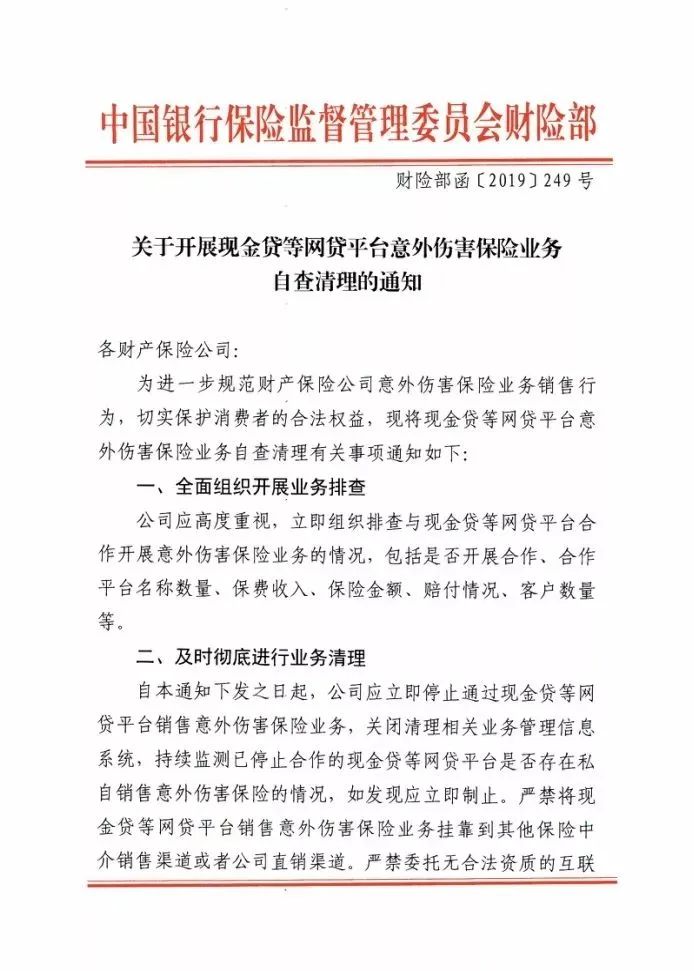

这次个人意外险整改风暴也对保险机构的销售渠道、产品管理、渠道管理等方面作出限定。其中,要求各保险公司排查是否通过现金贷等网贷平台销售意外险,或通过渠道挂靠等方式变相与网贷平台合作销售意外险。

业内人士透露,意外险清理整顿工作推进速度比较快,或许对整个意外险市场进行一次彻底的洗牌。在今年五月份,银保监会有关部门负责人在答记者问时提到,落实意外险改革各项举措,组织开展意外险市场清理整顿,建立健全意外险监管体系。

而在三月份,银保监会更是印发《关于加快推进意外险改革的意见》,明确提出用两年的时间扭转意外险市场乱象丛生的局面。2020年底,意外险费率市场化形成机制基本建立;2021年底,意外险费率市场化形成机制基本健全,市场格局更加规范有序。

此前,监管还针对现金贷领域中搭售个人意外险乱象专门下发文件,要求保险机构及时彻底进行业务清理。根据《关于开展现金贷等网贷平台意外伤害保险业务自查清理的通知》,各财产保险公司应立即停止通过现金贷等网贷平台销售意外伤害保险业务,关闭清理相关业务管理信息系统。

自监管叫停现金贷机构搭售意外险之后,银行、互金机构等开始收敛收费通道,调整产品架构,将意外险剔除,然而当前仍有一些互金平台在收取个人意外险。同时,意外险式微,贷款信用保证保险又开始兴起。

在助贷模式中,涉及保险类的业务主要有个人意外险和个人贷款信用保证保险。如果说个人贷款信用保证保险对借款人起到增信作用,那么个人意外险就显得更像是一个牟利的通道。因为个人意外险不是以增信的名义接入,一旦借款人无法还款,助贷平台出现坏账,保险公司也不会进行赔付。

前不久刚发布的商业银行互联网贷款新规为个人贷款信用保证保险正名,从监管态度来看,信用保证保险作为一种增信工具,对资产稳定起到保障作用。但一些借款人反映,不少现金贷平台收取的个人信用保证保险超出综合息费36%的范畴。

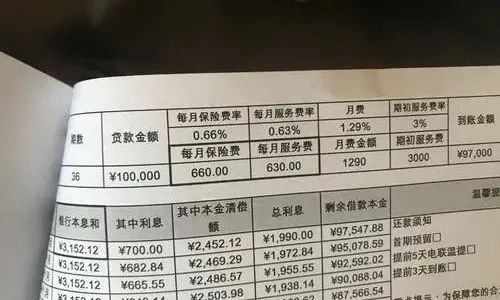

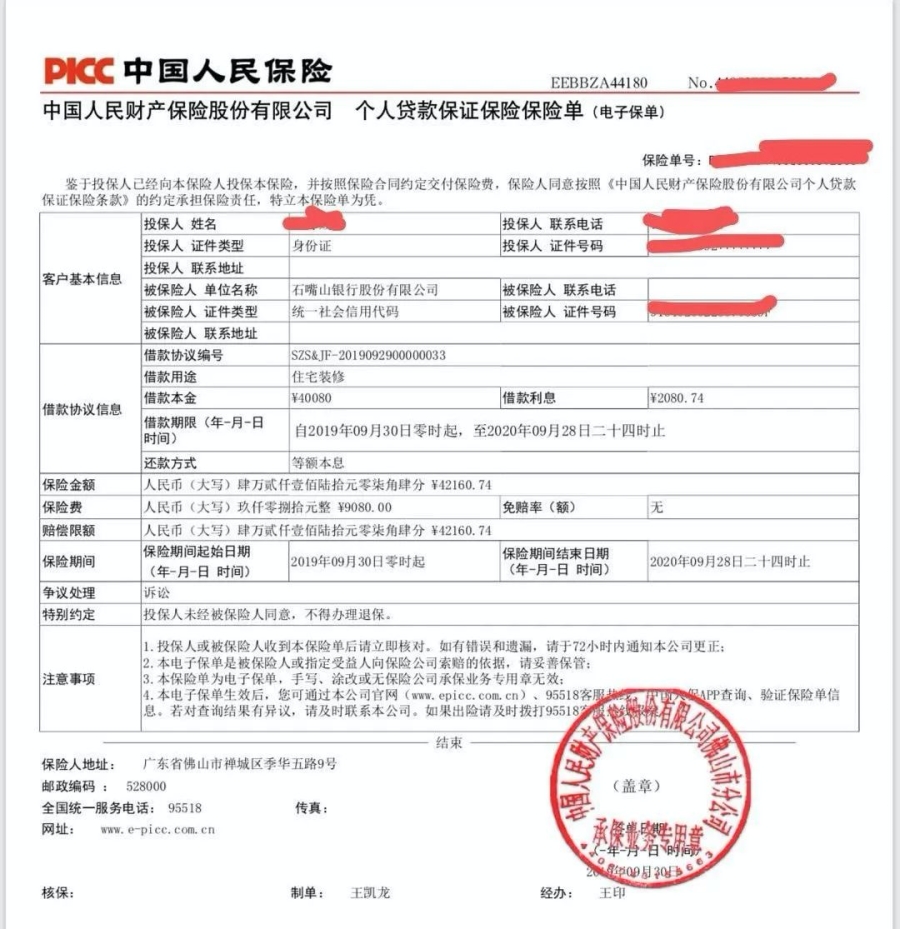

「消费金融频道」从借款人朱女士那里得知,其去年9月份在玖富万卡上借款元,被收取保险费用9080元,合同中的借款本金合计为元。值得注意的是,朱女士的借款利息2080.74元,远低于其所支付的中国人保信保费用。

在朱女士的贷款明细中,实际到账金额元,贷款期数12期,每期还款3512.49元。如果按照IRR口径计算,朱女士的这笔贷款实际年化高达60%,远超监管规定的利率红线。

业内人士表示,部门助贷平台搭售的保险在实质上也属于利息,平台把利息和手续费转化成保险的形式能规避36%的红线,从而使得平台利率看起来更加合规。此外,助贷平台还能通过搭售保险获得保费返佣,返佣比例甚至高达保额的90%以上。

保险机构与助贷平台的利益分配也错综复杂。忙着处理借款人维权的玖富,近期还与人保财险就保险服务费纠纷撕破脸皮。玖富发布公告称,其子公司玖富数科目前因合同履约问题和人保财险广东分公司对簿公堂。玖富在起诉中要求人保财险支付23亿元服务费及逾期费。

监管明确规定了险企不得承保超过国家规定贷款利率上限的现金贷产品。从意外险全面整顿为起点,保险产品与现金贷产品的合作销售模式也面临洗牌,合规成唯一出路。

↓往期回顾↓

有偿投稿/爆料: