起高楼,宴宾客,楼塌了。这一次塌楼的是美股上市公司微贷网(NYSE:WEI)。

7月4日晚11时许,杭州市公安局上城区分局通报,依法对微贷(杭州)金融信息服务有限公司涉嫌非法吸收公众存款立案侦査。目前案件正在依法侦办中。

2011年7月成立的微贷网,从事以汽车抵押借贷为主的P2P业务,2018年11月赴纽交所挂牌上市时,其披露的在贷余额有200亿元之巨,交易规模排名杭州第一、全国网贷行业稳居前十。

微贷网官方介绍称,其是中国最大的汽车融资解决方案供应商,采用“抵押登记+GPS系统”形式的汽车抵押模式,微贷网主要收入来自向借款人、投资者收取的服务费,包括贷款撮合服务费、贷后服务费。

微贷网原办公室位于杭州钱江新城财富金融中心。7月5日下午,时代周报记者走访其原有的41层、42层及50层办公室,均人去楼空,一片废墟感,与窗外林立的高楼和闪着金光的钱塘江反差颇大。该写字楼一位物业人士透露:“微贷网早前就已搬离。”

微贷网目前的办公地隐藏在上城区筲箕湾79号附近的隐秘小楼内,外面并无任何标识,仅余不多的员工在处理后续事宜。而在这附近两公里外杂草丛生的将台山停车场,曾被视为浙江最牛豪车坟场,巅峰时该地停满了爆雷的P2P平台实控人待处置的豪车。

作为微贷网实控人,姚宏出身草莽,曾一度认为“风控”无意义的他在一路狂飙之下最终失控。

7月5日,接近杭州市公安系统人士向时代周报记者证实:“微贷网在4日被立案调查,当日晚间姚宏在内的高管们被取保。”

“微贷网的处理方案经过了较长时间的多方角力,这算是折中方案。现阶段对网贷平台的处置比过去要温和,一方面杭州网贷平台基本都在处理中,微贷网差不多是最后一家;另一方面是微贷网特殊,是上市公司、金额大、涉众广、负面影响大,需要管理层继续追讨债务,所以留了时间窗口。”前述接近案情的人士透露,“目前微贷网的窟窿在40亿元左右。”

从2018年中期开始,杭州成为P2P行业爆雷集中地,而号称“车贷帝国”的微贷网恰是知名度最高、坚持时间最久的一家,其成长、繁荣及败落史,是整个P2P行业的一个缩影。

“国家在2014年鼓励互联网金融创新后,P2P平台野蛮生长,由于监管未及时补位,P2P模式异化,即便后期合规整改,但已尾大不掉,很多平台均存在资金池、自融、假标等问题,最后平台和投资人付出了沉重代价。”一位业内人士对时代周报记者如是称,“微贷网和姚宏代表了P2P从兴起、到繁荣再到衰落的全过程,像是黄粱一梦,令人唏嘘。”

姚宏其人

微贷网实控人为现年40岁的杭州淳安籍商人姚宏。

据姚宏身边人员向时代周报记者介绍,姚宏老家位于淳安县杨旗坦镇(现汾口镇)最西边的村落,交通不便、经济落后,该地距离淳安县政府所在的千岛湖镇,早年坐车、坐船需辗转五小时。

在1996年就读浙江商业职业技术学院前,姚宏从未离开过千岛湖。发迹后,姚宏本人仍保持着草莽出身的爽直风格,但对中专学历略有忌讳。公开履历中,他曾就读中欧国际商学院EMBA,早年经历已被抹去,“姚老板很少提及过往,曾私下在酒后听其谈起早年的苦,还是会动感情”。

中专毕业后,姚宏曾倒过火车票,卖过电话卡,干过城商行的信用卡催收,对金融领域并不专业,在早期接受媒体采访时,姚宏甚至一度认为“风控”无意义。

在业内有识者看来,杭州的P2P行业创业者分为两类人,一类是以挖财李治国、铜板街何俊等为代表的阿里系创业者,属互联网大厂早期员工,有一定的财富积累,属洗脚上岸型;另一类是光脚草根创业型,则以微贷网实控人姚宏为代表。

姚宏路子较野,相对简单粗暴不遮掩。杭州某商业银行一位人士告诉时代周报记者,早年微贷网曾找到该银行谈合作,姚宏本人亦出面,主要是要银行的资金通道,“给的条件诱人,提出的模式新颖但不太合规,胆子大,没敢接”。

另一方面,姚宏本人颇讲义气,对有多年交情的同学亦多有照顾,微贷网高管曾有多位是其同学。前述姚宏身边人士提供的细节是,微贷网上市前,姚的多位同学曾突击入股,但微贷网的股价此后一落千丈。在2020年新冠肺炎疫情暴发前,姚宏本人以个人资产回购了老同学们当年高位买入的股票,“亏损由他本人承担”。

7月5日凌晨0时48分,姚宏及亲近高管同时发了一条朋友圈“不念过往,不畏将来,全力以赴”,以此向外界示平安。

6日,时代周报记者数次致电姚宏本人,其电话一直处于无人接听中。

近3000亿扩张

2011年7月,姚宏个人出资创办微贷网。当时,全国的P2P平台仅约20家。

和一般P2P公司不同的是,微贷网借款人抵押物主要为汽车—全国车贷业务的模式起于微贷网。

微贷网的车贷一般为3万―20万元,期限为1―36个月不等,年利率为20%―36%。姚宏还颠覆了此前行业把汽车押在仓库的做法,放心地让客户把车开走,使汽车抵押模式变成了半信用的模式。

这种变通源于姚宏常年在基层摸爬滚打的智慧,“其他平台一般给车只装一个GPS,而微贷一般会装三个GPS。”一位业内人士告诉时代周报记者。

需要指出的是,微贷网杀入车贷领域正赶上了风口,仅四年时间,微贷网就冲到行业前10。到2020年2月,微贷网累计借贷金额达2986.63亿元。

高速扩张的微贷网获得资本的青睐。从2014年6月至2018年11月期间,微贷网有过7次融资,是浙江省首家引进亿元战略风投的平台,投资方包括汉鼎宇佑、浙商创投、嘉御基金、国盛金控等机构。

资本的加持促使微贷网进一步做大规模。财报显示,2016年、2017年、2018年,微贷网净利润分别为3.23亿元、5.16亿元、7.11亿元,持续三年盈利并高增长。

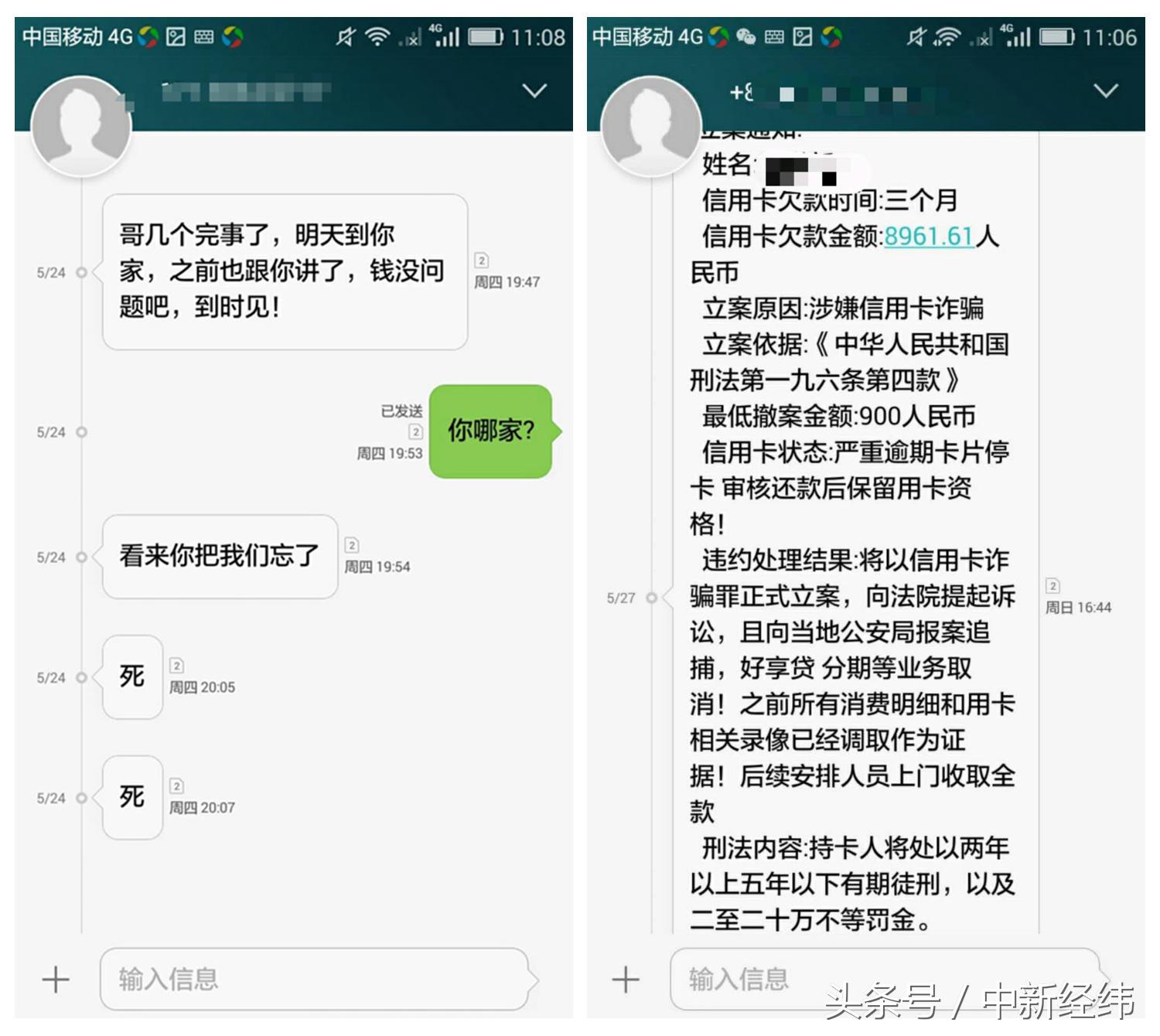

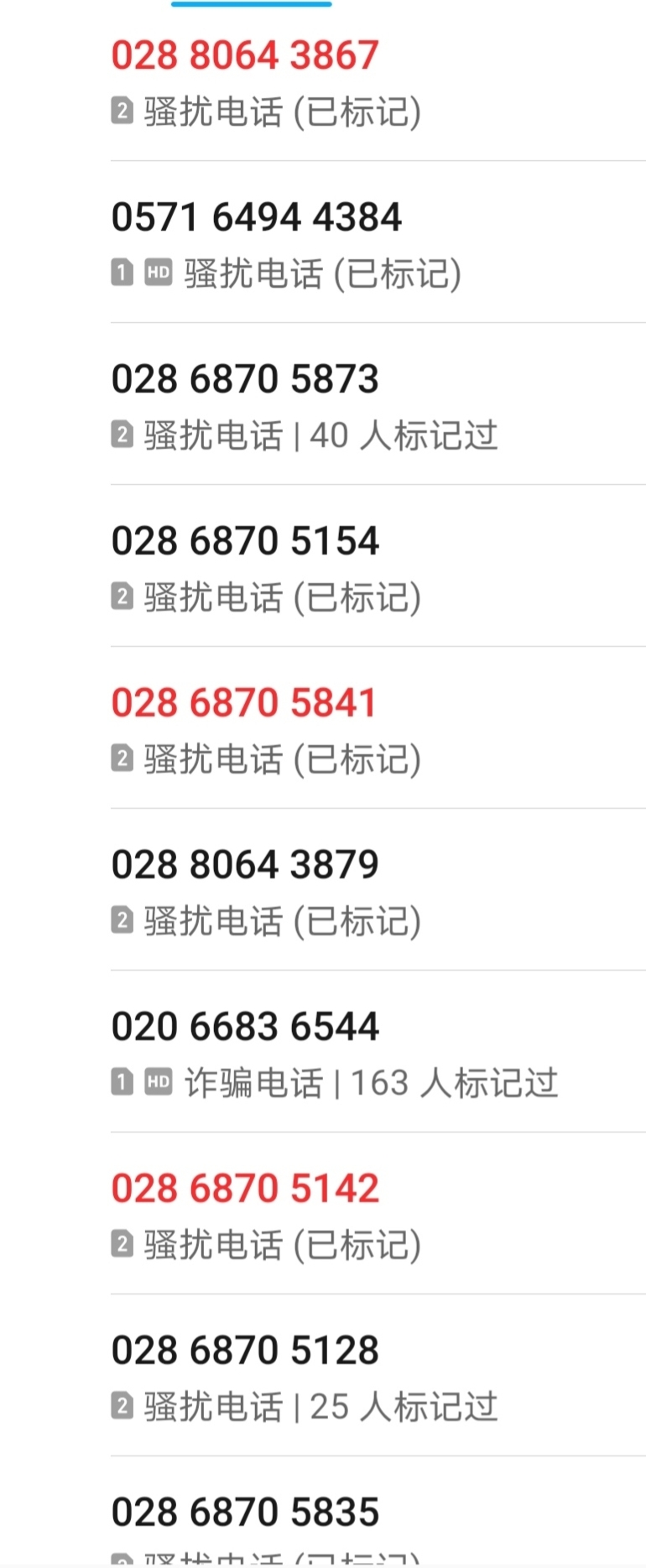

高速发展的微贷网体量变大,高峰期时其在300多个城市中建立起了一个由517个服务中心组成的全国性网络,员工超过人。随之而来的是管理风险,诸如打爆通讯录、私自拖车等员工行为引发用户不满。

一般而言,如果面对借贷人连人带车的突然消失,或者将车二次抵押,微贷网会“先兵后宾”—先派员工设法抢车,但若抢不回来,再去和同行协商,但这种典型的暴力催收做法也让微贷网游走在法律边缘,甚至惹出刑事责任案件。

中国裁判文书网的信息显示,微贷网多次涉及刑事诉讼案件,曾有员工因借贷纠纷殴打借款人致轻伤。

一个不容忽视的背景是,从2018年中央决定扫黑除恶后,微贷网原有的催收模式变得不适用。如何平衡逾期与催收之间的关系,即用更合规的手段催回借款,成为它的困扰。

“车贷的底层资产坏账很高,且贬值快。”前述业内人士称,“P2P平台的资产都比较差,而且假标、自融的乱象普遍,微贷网也存在这样的问题。”

山雨欲来

微贷网的危机在2018年下半年即有预兆。

这一年七八月间,杭州成为P2P平台爆雷的集中之地,包括牛板金、人人爱家、云端金融、祺天优贷、佑米金融、小九金服、金柚金服等多个P2P平台被立案侦查。

爆雷潮之后,明确了对P2P主体责任的地方政府开始动真格。以杭州市为例,在2018年11月后开始逐步约谈中小平台,要求清退。

更为关键的是,地方监管部门开始正视P2P风险对社会的外溢性,在P2P整治中,要求对底层资产穿透式检查。

微贷网恰是在这波危机中选择上市。2018年11月15日,微贷网在纽交所挂牌上市,但姚宏本人自2018年下半年后就被边控,已不能出境。

知情人士透露称:“微贷上市敲钟时是在杭州电视台搭了一个与纽交所几乎看不出区别的敲钟台,姚宏本人在杭州敲钟,而另一拨非核心高管在美国敲钟。”

进入2019年,除了被大面积清退、立案等,P2P平台最常见的转型思路为转型助贷,微贷网亦曾想往此方向努力,但进展不大。为了求生,微贷网还上线过包括微新贷、多米贷、车主贷、微易融等多个现金贷产品,但效果并不佳。

2019年11月15日,全国互金整治领导小组和网贷整治领导小组联合印发的《关于网络借贷信息中介机构转型为小额贷款公司试点的指导意见》(整治办函〔2019〕83号)(即“83号文”)指出,可申请转型为全国经营或单一省级区域经营的小额贷款公司。83号文对P2P平台转型网络小贷设置了存量业务化解的过渡期。

2019年12月12日,微贷网曾公告称,正在努力申请网络小贷牌照。

转型小贷符合监管指引的转型方向之一,但并不容易。根据83号文,全国经营的小贷公司的注册资本不得低于10亿元,且首期实缴货币资本不低于5亿元,同时还不得低于转型时借贷余额的十分之一。

此外,根据83号文中,P2P转型网络小贷后,虽然其杠杆率比传统小贷公司的1―3倍要高,但不得超过5倍上限。

“对于流动性存疑的P2P平台而言,5倍杠杆对资本金的要求依然非常高,假设微贷当时的借贷余额规模为100亿元,按照1:5的杠杆,其净资本需要达20亿元,首期实缴货币资本不得低于10亿元。”接近微贷网人士告诉时代周报记者,“不是微贷网愿不愿意转型的问题,是有没有这个能力转。”

到2020年初,包括湖南、山东、四川等10省区市已公告清退辖区内全部P2P网贷业务机构。互金整治领导小组和网贷整治领导小组在3月31日披露的数据显示,全国实际在运营的网络借贷机构(即P2P)有139家,而有近5000家退出。

微贷网危机浮出水面,是在2020年2月。微贷网以疫情困难为由,宣布停止兑付本息,在投资人中引起轩然大波。

4月29日,微贷网公布与宁夏顺亿资产管理有限公司(AMC)合作,形成了一个可以缩短回款期限的资管方案向全体客户开放,用户将其在微贷网的标的债权先转让给一家AMC公司认可的第三方公司。第三方公司跟AMC公司建立合作,将债权进行打包整合转让给AMC公司,并由AMC公司提供资产管理服务。

在这项资管方案下,微贷网用户的回款时间缩短至18个月,在原有债权本金的基础上支付年化2.25%的利息,按照等额本息的方式每月收回本金和利息。

据接近杭州市金融办人士告诉时代周报记者,上述方案已经谈成,但该方案的瓶颈是,如果未按照计划兑付,微贷网将履行担保方义务进行兜底。这意味着还需要一个国资平台来做担保,“考虑到微贷现状,没有一家国资平台愿意来做担保”。

7月6日,时代周报记者联系顺亿资产,该公司相关人士没有就此事发表评论。

前途未知

微贷网的立案也波及其股东。

目前,微贷网的大股东为姚宏本人,第二大股东是上市公司汉鼎宇佑(.SZ)。

汉鼎宇佑得以入股微贷网,源于微贷网实控人姚宏与汉鼎原实控人王麒诚均为千岛湖同乡,两人同龄、私交甚笃。

“姚老板控制欲较强,希望能牢牢把住实控权,鼎盛时期曾拒绝了很多意向资本,而唯独让王麒诚入了很多股。”一位业内人士告诉时代周报记者。

如今看来,汉鼎宇佑的这次投资给其带来巨大损失。2月28日,汉鼎宇佑披露公告称,因参股微贷网计提减值6.72亿元。

7月5日,汉鼎宇佑公告称,截至2020年第一季度末,公司对微贷网的长期股权投资账面价值余额为1.55亿元。预计6月末,公司对微贷网的股权投资账面价值余额为0.76亿元。

7月5日下午,汉鼎宇佑董秘叶兴波告诉时代周报记者:“此次微贷网事件,不影响公司既定的聚焦主业的战略,上市公司会用短期的业绩阵痛换取未来的轻装上阵。”

根据微贷网4月披露的信息,其现在几乎全员转为贷后催收人员。其中,总部部门人员321人,平台主要管理层、关键财务、重要技术岗位人员保持稳定。除了电催中心210人负责催收外,线下门店2718人也全部转做催收相关工作。

今年6月,微贷网公告,“将于2020年6月30日前退出网贷行业,不再经营网贷信息中介业务”。

7月5日,浙江天韵律师事务所律师何立志告诉时代周报记者,微贷网被定性为非法吸收公众存款罪,而非集资诈骗,这两个罪名的量刑差距很大,“集资诈骗罪有最高徒刑有死刑,而非吸目前最高也就10年有期徒刑,两罪的区别主要表现在犯罪的主观故意不同,集资诈骗罪是行为人采用虚构事实、隐瞒真相的方法意图永久非法占有社会不特定公众的资金,具有主观故意;而非吸是临时占用投资人的资金,行为人承诺而且也意图还本付息”。

在正式立案前,微贷网在5月27日披露了该公司2019年第四季度及2019年全年未经审计财报。报告显示,2019年全年,微贷网营收为33.58亿元,同比下降14.2%;净利润2.63亿元,同比下降56.46%。

微贷网在美股上市后,股价最高曾涨至13.63美元/股。截至7月2日收盘,微贷网股价为1.33美元/股,当前总市值已不足1亿美元。

根据第三方平台网贷之家的监测数据,截至7月5日,微贷网待还余额为63.23亿元,待收投资人数为22.25万人,待还借款人数为18.17万人。

目前,微贷网的催收工作被纳入政府整体处置,受政府统一管理、监督及指导。

在微贷网被立案调查后,杭州剩余的P2P平台已所剩无几。7月5日,51信用卡、挖财两家平台相关人士告诉时代周报记者,所属平台已经“安全着地”。

本文源自时代在线