导读

由于消费信贷需求的迅猛膨胀,消费金融公司成为了时下贷款的“香饽饽”。然而,审批流程的简化、客户门槛的降低无疑是把双刃剑,在提供消费者便捷的同时,也给贷款埋下了隐患。

《中国经营报》记者独家获悉,国内首家消费金融公司——北银消费金融公司(以下简称“北银消费”)与一些中介公司合作拓展客户,部分合作公司借此从北银消费违规套取资金,通过“拉人头”的方式骗贷。其中,贷款客户并非实际资金使用人,而套取出的资金却不知所踪。

据了解,被中介公司通过“拉人头”方式向北银消费贷款客户已经高达约200人,大多数“人头”的信用记录已经多次逾期,很多人已经向法院起诉,且拒绝向北银消费还款,客户和北银消费的冲突也在不断升级。

千方百计“拉人头”

2014年12月,家住北京的李彬(化名)认识了一名自称北银消费的员工,该员工表示让李彬协助贷款20万元消费贷,三个月后帮李彬办一张额度为1万元的信用卡。因为贷款方有抵押物,该员工表示不用担心还款问题,由担保公司来偿还贷款。

随后,李彬被带到了大兴区黄村的贷款代办点,在附近开了一张银行卡。“那名自称北银消费的员工其实是一家担保公司的,他让我把银行卡直接给他就不用管了。然后,通过录视频的方式承认自己贷款,走了一个所谓的流程。”李彬表示,起初他也非常担心,但是这家担保公司与他另签了两份协议打消了他的顾虑。

李彬向记者透露,担保公司提供了一套住房作为消费贷款的抵押物,抵押在担保公司作为李彬不能偿还贷款时的资产。与此同时,该公司还与李彬签订了一个免责协议书,其中明确提到李彬仅仅是协助贷款,对贷款不负责偿还义务。

“五天之后,北银消费放款了20万元,而钱并没有到我手中。”李彬表示,该公司承诺的1万元额度信用卡也并没有办下来,而对方一直对此事拖延。

2016年1月,李彬意外地收到北银消费的催款电话,而此时他才发现自己有贷款并没有偿还清,并有多次逾期记录在个人征信中。

近半年来,李彬多次与担保公司、北银消费、银监部门和公安接触,但是事情至今仍未解决。

据消息人透露,与李彬有相同遭遇的已知北银消费贷款客户高达约200人。虽然个人的情况均不相同,但是如今的处境相似。

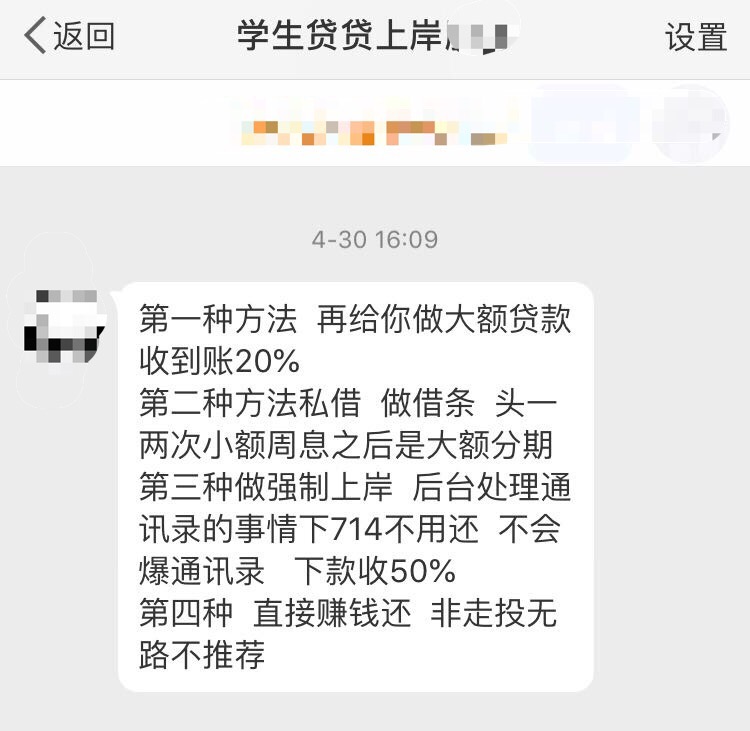

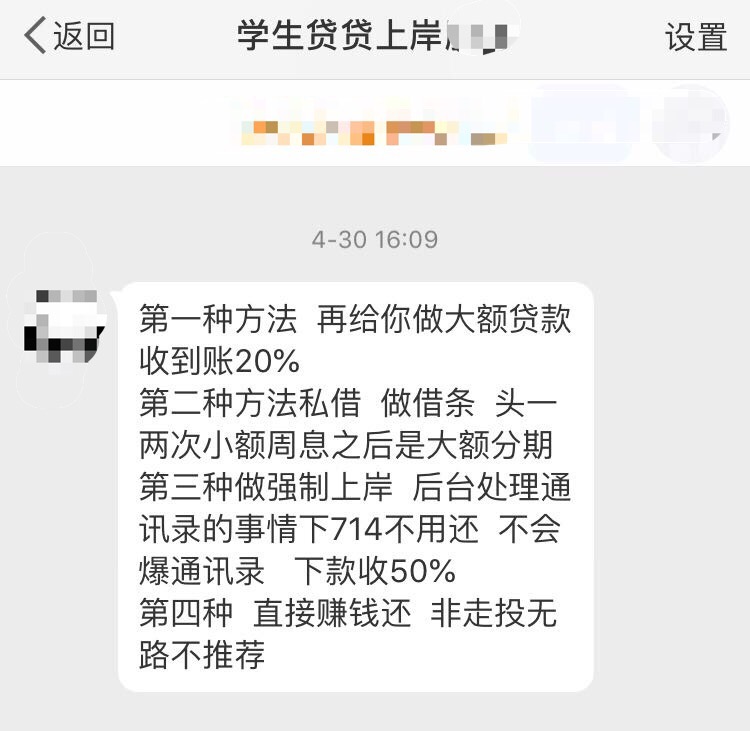

据记者调查了解,这种通过他人进行消费骗贷的模式被大多数中介公司称为“拉人头”,而“拉人头”的手段却各不相同。

山东菏泽的一位张姓女士告诉记者:“一家担保公司号称推出了一款零首付买房的贷款产品,将一些不明真相的人拉到担保公司填资料和录视频,最后却以贷款没有批下来为由打发客户,但是背后却是用这些客户的资料去北银消费骗贷款。”

按照张女士的说法,她此前对在北银消费贷款毫不知情。在一次征信查询中,她发现个人在北银消费贷款了20万元,立刻与北银消费接触,并在公安报警,但是几个月过去了,事情仍没有进展。

在内蒙古包头市,刚刚大学毕业的康先生也是遭遇了类似事情。为了房屋的装修,康先生在北银消费的一个贷款代办点做贷款,该贷款代办点给他包装了在北京的假的工作收入证明、假的住址信息,还协助其办理了一张北京的电话卡和银行卡,并录制了贷款视频。然而,一周后20万元的贷款下来之后,钱却被第三方转走了。康先生多次去北银消费讨说法,但是也没有结果。

记者采访时了解到,还有一些所谓的代办点直接采取利诱的方式,就是直接明码标价“拉人头”,一单800~1000元的好处费。在表面上没有风险和金钱的双重攻势下,也有相当大一部分人被利用。

更有意思的是,部分“人头”的贷款到期之后,未经贷款方同意,该笔贷款就被办理了展期,甚至没有通知贷款者本人。“我在北银消费的贷款就不知道被谁做了展期,延期一年,却根本没人通知我。”李彬表示。

谁来买单?

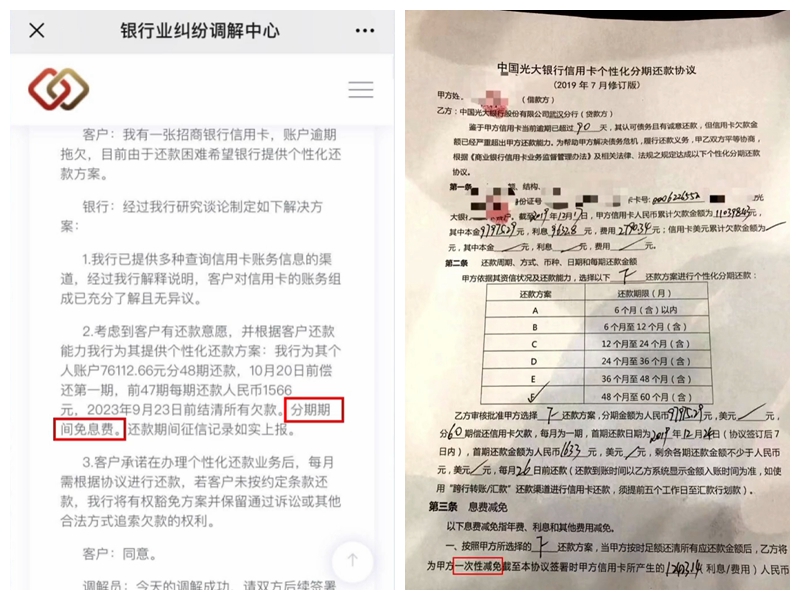

根据北银消费官网介绍,目前北银消费有三大类产品,分别是直接支付类产品、受托支付类产品和循环信用类产品。其中直接支付类产品是由客户申请通过后,由北银消费金融公司直接将一定额度的贷款发放到客户指定的账户上,以供客户用于消费使用,这一类产品根据个人信用记录最高申请额度可达20万元。

“北银消费在其中应该承担责任。”李彬对记者表示,部分中介公司与北银消费存在合作关系。国创控股、兴宏资产、中宇慧通、鼎鑫投资等等都与北银消费有合作关系。

据记者了解,北银消费为了扩展客户,将这些担保公司或资产管理公司作为业务的合作渠道,但是在风险控制上却被钻了空子。这些公司在贷款时,通过挪借抵押物和“拉人头”向北银消费申请了顶额20万元的贷款,然后在贷款批下来之后再将抵押物解压,无形中扩大了北银消费和“人头”的风险。

李彬认为,北银消费的贷款审批存在问题,给合作渠道方提供了便利。“个人向北银消费贷款,往往额度非常低,但是通过合作渠道方,却能批下来20万元的顶额贷款,这种操作很难搞懂。但是,从贷款‘人头’的角度看,有的合作渠道方能够按期偿还,这种不易被察觉。而部分担保公司经营不慎,倒闭掉了或者老板跑路了,这一笔笔的贷款就出现了问题。”

记者了解到,与北银消费合作的担保公司或资管公司中,一些已经倒闭破产,而一些规模较大的合作方则通过“拆东墙补西墙”的方式维系。

“北京一套价值100万元的房子,在商业银行抵押贷款只能贷到60万元,但是通过这种‘拉人头’做消费贷,可以用5个人同时向银行申请,拿到近100万元的资金。这种方式获得的资金更多,对一些资金需求方有足够的吸引力。此外,金融消费公司的下款速度快,手续简单。”李彬表示,通常情况下,担保公司或资管公司采用“拉人头”的方式贷款会有额外的收费,该收费价格较高。

与此同时,部分资金的用途和去向不透明,也成为“人头”追偿的难点。李彬认为,“人头”不是贷款资金的使用方,不愿承担偿还贷款义务,况且有担保公司或资管公司的免责证明。部分担保公司或资管公司则倒闭或者跑路,更不会主动偿还这笔债务。北银消费则只能通过“人头”来催债,其公司和“人头”的冲突越来越大。

记者了解到,大多数“人头”的信用记录已经多次逾期,如今也没办法解决。很多人已经向法院起诉,且拒绝向北银消费还款。北银消费则陷入了大笔贷款到期无法回收的尴尬局面。

“消费金融公司与商业银行功能相似,但是定位不同。消费金融公司的客户要更下沉一些,贷款金额通过分散和设定20万元的上限来控制风险。但是,这种‘拉人头’的方式绕过了分散和金额上的控制,让消费金融公司的贷款形同虚设,也埋下了隐患。”一家股份行人士称。

该股份行人士认为,在控制风险上,贷款首先要杜绝的就是商业欺诈。“要保证贷款资金到贷款人手中,要监控贷款的实际用途,但是这点消费金融公司还存在比较大的缺陷。”

据记者了解,商业银行在监控贷款资金的实际用途上,目前可以做到资金转账3次之内,基本确保资金用途和去向,但是消费金融公司对资金用途的监控却仍不透明。

对于“拉人头”骗贷等相关问题,本报记者多次向北银消费相关部门求证,但截至发稿前北银消费一直未予答复。