鸿劼银行培训中心【新朋友】点击标题下蓝色字“鸿劼培训小助手”关注

【老朋友】点击右上角分享本页面的内容至您的朋友圈

不良贷款是指已发放的贷款(含本金和利息)发生了逾期六个月后还不能安全回收,需采用非常规的——重组、诉讼保全、以资抵债等特殊手段进行风险化解,达到以最小的代价损失获取最大的贷款本息保全之目的。

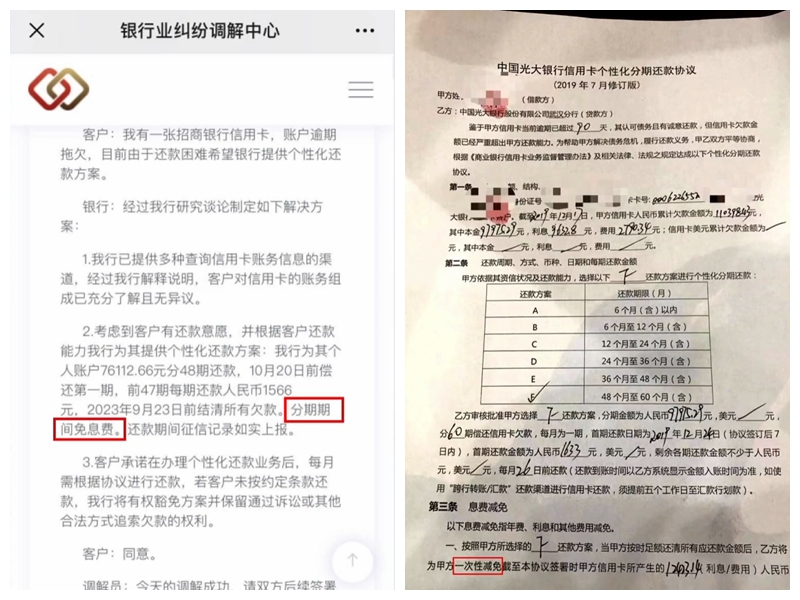

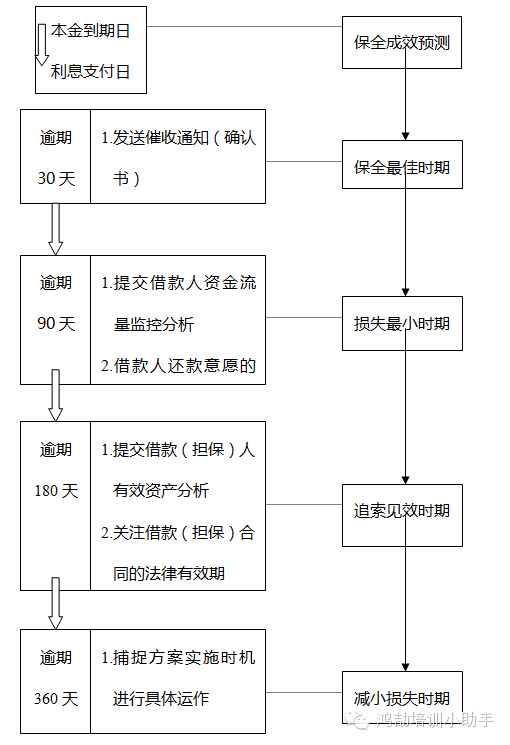

第一节不良贷款的催收保全

一、流程图

二、操作要点

不良贷款的形成从借款人(主体)来剖析,其经营活动不善造成还款(付息)能力的不足是随着时间的推移由量变呈为质变;同理,从贷款人(主体)来剖析,其贷后监管的失控是最终造成不良贷款损失的根源。因此,紧紧抓住信息分析、资金监管、资产摸底、意愿把握、机遇捕捉五大要点是防范和化解不良贷款风险的关键,力求早判断、早部署、早动作。

(一)信息分析

信息来源于借款人(担保人)定期或不定期的资金财务报表、经营活动计划、企业从业人员口诉笔录、新闻媒介的行业报道传播。对这些信息来源做有心人,勤归纳、细统计、明分析,使得对借款人能否安全还款早做到胸中有数。

(二)资金监管

贷款的发放和回收,其正常的运作应均是货币形态。所以,密切监控借款人在银行帐户内(含本行、他行)资金流量、流向的动态应是银行各业务操作环节人员本份的工作职责,并且只有各业务操作环节人员的相互配合协调,才能切实有效地真正做到资金监控。

(三)资产摸底

企业的经营活动从获得资金来源始,必将转化成实物形态,从而最终再形成增了值的量化资金。因此在做好资金流量流向监控的同时,摸清借款人(担保人)的有效实物资产(含动产、不动产)则是保全工作的最后“防线”。倘若这最后“防线”不明,那损失必是惨重无疑。

本金到期日

利息支付日

(四)意愿把握

已发放的贷款能否安全回收除了借款人(担保人)的经营活动是否正常、资金流量是否充足外,更重要的是借款人(担保人)是否真有还款的意愿。所以正确把握借款(担保)者的法人代表、财务主管的人品、经历、能力尤为至关重要。

(五)时机捕捉

时机的选择是不良贷款化解保全的最后冲刺。根据上述四要点掌握的程度,妥善选择不同时机应采取的合理步骤,千万不可“行百步而九十九步止”。从实际案例分析,三个月内能回收逾期贷款本息,则银行受到的损失应是最小;六个月内还不能回收,则基本要受到损失;一年内无望回收,则坏帐的可能性是很大的必将不能避免。

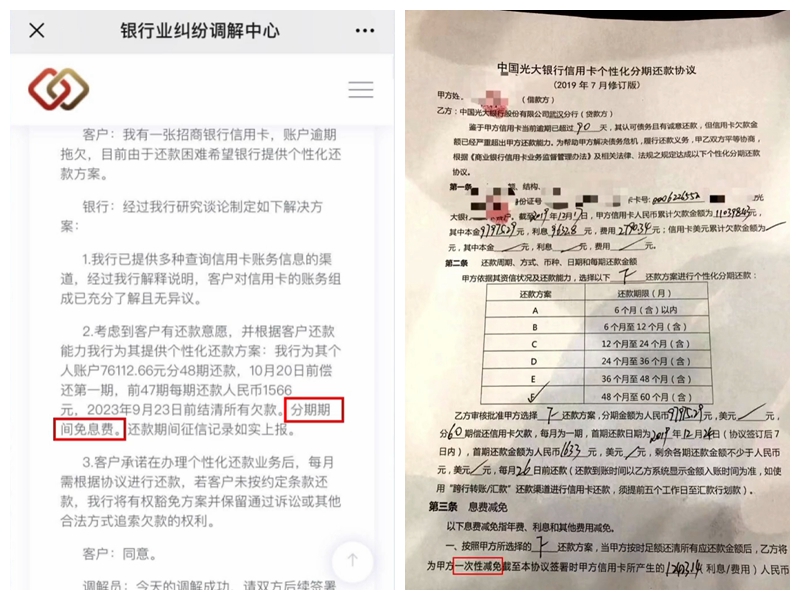

第二节不良贷款的重组(变更借款人/担保人)

一、定义

不良贷款的重组(变更借款人)是指为了将已产生成为风险的不良贷款,通过变更借款(担保)主体来降低或减小原贷款的风险和损失,从而最终安全回收贷款。

重组贷款的借款人(担保人)与原不良贷款的借款人(担保人)是有一定相关连的关系,其借款资质、还款能力均优于前者;并对此借款行为进行了法律意义上的确认。

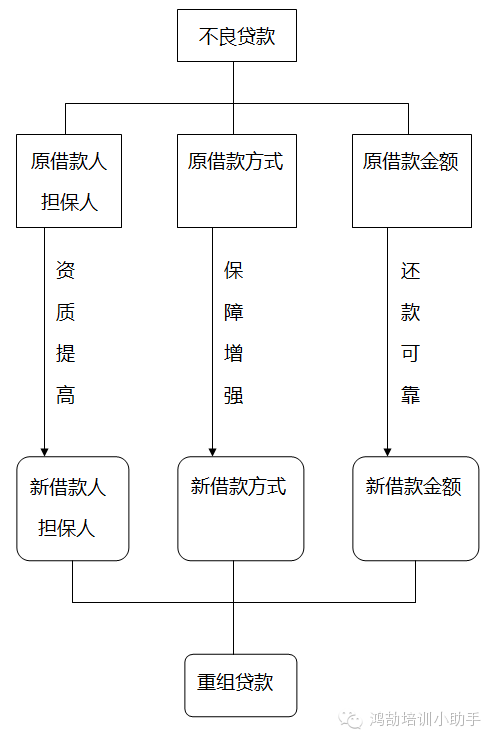

二、流程图(见图)

三、要点

重组贷款的目的是在原不良贷款已形成一定的风险和损失,依靠原借款人(担保人)已不能阻止进一步的损失。而将不良贷款重组于新的借款人(担保人)才能减少损失和降低风险。因此,重组贷款决不能为掩人耳目而搞成虚假的移花接木,否则必将引发更大的风险,形成更大的损失,最终也必将自食恶果。

(一)新借款人(担保人)的资质必须优于原者

不良贷款的借款主体在其借款被划入不良行列时,他的资质也必然是属低下。所以对被列为重组贷款的新的借款主体(与原借款人必然有一定关连的关系)的借款资质必须进行严格的审查。从风险的角度分析,愈是优良资质的借款主体,其贷款的安全性愈高。这虽然是一个显而易见的风险防范的基本原理,但在实际的操作时却又是一个不易把握的难题。其焦点在:一是银行内部人员的虚荣性;其二是外部人员的虚假性。只有排除虚荣性、辨清虚假性才能把好此关。更要预防今后新借款人以骗贷、新担保人以骗保为由,引发重组贷款在法律界定上的无效。

(二)选准借款方式,提高保障系数

重组贷款本身是有别于正常贷款,其经受不住再次的“折腾”和“磨难”。而借款方式的不同对贷款安全性的保障系数也有高低之分。信用、担保、抵(质)押和贴现(承兑)、信用证、保函等究竟选择哪项,则须总结原不良贷款的成因,分析对现借款(担保)主体的适用程度,到期收贷时的可操作性,目前办理手续时的法律可靠性——进行综合汇总评定,可单项选择,亦可组合兼容,切忌盲目草率行事。

(三)切合实际确定重组金额,确保重组贷款安全回收

对不良贷款进行合法有效的重组——这只是化解不良资产的手段,其最终目的是要减少损失、最大限度地收回不良贷款的本息。在拟订重组方案时,往往对重组金额的确定最棘手。被重组的借款主体仗着“你有求于我,我就斩你不商量”,面对此情,就必须将银行需保全的金额、预计的损失和承担的风险,同借款主体的经营绩效、还款能力、保障方式和担保主体的担保系数作对应比较,“有比较才有鉴别”。万不可以无原则的迁就、无依据的幻想、脱离现实的预测来满足对方的扩量需求,铸成“一失足成千古恨”的风险加大、损失更惨的被动恶果。

(四)重组后的监管

重组贷款的发放只是“万里长征的第一步”,良好愿望要达到最终的实现,还需实实在在地做到监管严密——贷款资金的流向必须合理,经营活动的成效必须掌握,管理决策者的意图必须了解,市场动态的趋势必须清楚;防范在先——摸清、摸全借款人(担保人)的开户银行、帐户、有效资产(动产、不动产、权益)分布状况,抵(质)押物的使用保管状态,启动司法保全的程序、手续、时机。因此“严密”和“在先”是重组贷款监管工作的关键所在,也是重组成功的最有效保障。下续不良贷款的诉讼,敬请期待!

如果感觉文章不错欢迎关注转发哦!

15.12.5-6号广州举办《商业银行综合收益快速提升实务培训》