有些朋友在申请贷款时因为行业限制被拒;有些因为自己的个人信用报告太糟糕被拒;还有些因为自己的工作收入太不稳定被pass,但还有些人明明收入还不错,征信也没有逾期记录,却在贷款时因为自己的“综合评分不足”被拒贷,你说冤不冤?那么,贷款综合评分究竟是个啥?应该如何避免因评分不足而被拒贷呢?跟着我们一起来看看!

一、综合评分是个啥?

综合评分简单来说就是银行根据借款人自身的情况评估出来的一些项目的总分。如果这个总分达到了银行的贷款标准,那么就可以按照流程申请贷款了,贷款被审批下来的问题也基本不大;如果这个综合评分不达标,那么贷款被拒也就不足为奇了!

同银行一样,现在很多金融机构也都上了“信审评分系统”,在贷款审核时,“信审评分系统”会根据借款人所提交的资料,自动给贷款客户打分,如果综合评分高于评分系统设定的分数,那么就通过;反之,则拒绝!就是这么智能!所以,对于申请贷款的人来说,先过了信审评分系统这关再说吧!

“综合评分”只是对贷款申请人申请资格的一个综合的量化评判,影响它的因素有很多,你的婚姻状况、工作、职位、职业、收入水平、负债、房屋性质、贷款方式、学历、个人信用记录等等都决定了你评分的多少,只有这些分数相加起来的总和达到了评分标准,你才有可能拿到贷款。

举个例子:

在申请贷款时,如果你是公务员,那么你的评分可能是13分;如果你不是公务员,是事业单位,你的评分可能是11分;如果你是国企单位,你的评分可能是10分;如果你是股份制企业,你的评分可能是7分;如果你是其他职业,你的评分可能是5分等等。

再比如,如果你的学历是大专及以上可能是5分,高中是4分,中专是2分,初中及以下的1分等等,以此类推。

总之,将这些评分相加起来后你的分数越高,贷款审批的通过率就越高,你的贷款额度也有望达到你的目标!

当然啦,不同的金融机构评分也有不同的维度和标准,究竟你的评分能拿多高还是要看你自身的条件有多好,在评分上的问题,如果你有什么不明白的地方,就去找为你服务的信贷经理咨询吧,他们会为你一个更加专业、全面的解答!

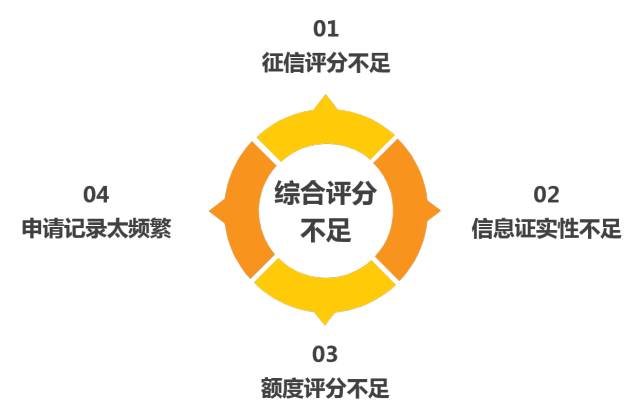

二、哪些原因会导致综合评分不足?

一般来说,导致综合评分不足的原因也不尽相同,大体上我们可以总结为四个方面:

1.征信评分不足

个人征信报告是贷款时银行必会考察的重要因素,如果你的征信报告上存在污点,或者有逾期、异常等行为,那么就会导致你的征信评分不足,一旦你的征信评分不足,那么就会直接影响你贷款的结果。

通常来说如果你的个人征信在半年内出现过逾期、拖欠等不良信用记录,那么你的征信评分这一栏的分数就会比较低,如果你在半年内有过2次或者更多的逾期记录,那么基本上你与贷款就无缘了!

2.信息真实性评分不足

在申贷时,考察借款人的信息证实性具有十分重要的作用,通过核实借款人的信息我们能够初步判断出借款人是否存在欺诈行为,是否具有骗贷意向,以保障资金的安全。

一般来说,如果你申请时所填写信息不真实或与相关数据库的资料不符,那么就会导致你的信息真实性评分不足。比如,借款人的信息资料不完整或不真实等。

3.额度评分不足

我们所说的额度评分不足,主要指的是根据系统预算后,评分额度无法满足单一贷款产品的额度下限时所导致的评分不足的情况。借款人在申请贷款时可能不太清楚,有的贷款产品,条件非常严格,如果在申请前不清楚自己的选择的话,很有可能无法通过银行审核,惨遭拒贷!

4.申请记录太频繁

多头申贷、申请信用卡也是会影响贷款审批结果的。如果你在多个小贷平台频繁申请贷款、信用卡,那么在银行查询你的个人征信后,就会发现你的网贷记录过多,征信查询记录十分频繁,这就会让银行认为你目前十分缺钱,因其他条件无法达标,而没有申请成功,违约风险比较高!

三、如何避免因综合评分不足所导致的拒贷?

1.针对征信评分不足

个人征信的重要性越来越大,对于想要成功申贷的借款人来说确保自己的征信记录良好是首要条件。你至少要保证自己近半年内都没有逾期或异常记录产生,按时足额进行信用卡或其他贷款(如房贷、车贷、消费贷等)还款。

现在有越来越多的小贷公司信赖第三方的征信机构的信用评分,养成良好的还款习惯有助于你个人信用的积累,只有在征信记录良好的情况下,你才有可能顺利通过审批,拿到贷款。

2.针对信息真实性不足

在申请时保证对自己的信息真实性负责是每一个借款人都需要做的事,虽然有很多人为了拿到贷款而粉饰自己的信息,夸大自己的真实情况,但这种行为一旦被发现,就会被银行列入“黑名单”,关进小黑屋,与贷款说拜拜!

所以在申请贷款时为了避免这种情况的发生,借款人需要填写自己的真实信息,包括身份证信息、居住信息、公司地址、入职时间、工作单位、单位信息、联系人信息等等,以免因信息不实而被拒!

此外,使用本人身份证实名认证的手机号更易获得较高的评分,使用时间越久,且从未发生欠费行为的,都会给你提分!

3.针对额度评分不足

如果是因额度评分不足被银行拒绝,圈哥建议在再次申请贷款前,借款人最好把自己的需求跟信贷经理沟通清楚,这样信贷经理才会根据你的实际情况为你匹配一个合适的贷款产品或根据你的自身情况指导你调整自己的申贷额度以保证贷款通过的可能性。

如果在申贷前你没有任何调查与询问就盲目按照自己的想法去随意申请贷款产品,那么很有可能在你的条件不满足贷款产品申请条件时,二次被拒绝,你又白白浪费了自己的时间和精力!

4.针对申请过于频繁

想要避免因频繁申贷、申卡而被拒绝的唯一方法就是减少申贷、申卡的频率。在平时的工作生活中你需要多多注意自己的申请次数,克制自己的行为,管住自己的双手,做到少碰少看少花销,这样你才不会因为过度缺钱而去随意申请信用卡或小额贷款!只要对自己的财务支出有合理的规划,做到量入为出,适度消费,你就能避免这种情况的发生了!

最后,我们给大家几个温馨提示:

★公务员、事业单位、国企单位员工更易收到银行青睐;

★工作稳定,收入可观的教师、医生、律师职业更易获得较高的信用额度;

★已婚有子女、家庭幸福美满、事业稳定的人往往比单身者更易获得贷款;

★借款人所在公司有较多负面信息,涉及欺诈等极度恶劣影响的,一般会被银行直接pass;

★身处职业、地区、行业、征信“黑名单”的借款人,贷款难度大;

★屡次违约,成为网贷机构联名“封杀”的借款人,基本和贷款无缘!

总得来说,如果在申请贷款时遇到了综合评分不足的情况时,你就需要检查一下自己的所作所为了,看看自己的工作是否是禁入或渗入岗位;自己的征信是否存在污点;个人的信息资料是否真实;贷款申请是否过于频繁。只有找准了症结,才好对症下药,解决问题!

更多好文

信贷干货|减少客户流失的秘诀有哪些?

信贷干货|提前还款被罚你不知道的潜规则!

信贷干货|哥们!你真的做好面谈的准备了吗?

信贷干货|信贷员跑同行的4个原则与6张牌!

信贷干货|打造一份完美的个人信用报告!

信贷干货|信用黑户如何申请信用卡、办理贷款?

信贷干货|如何在5分钟内快速掌握电销的诀窍

逾期技巧|钱还了,但却莫名其妙逾期了!咋办