导语:

央行征信已有改版,本尊资讯会在近期推出最新的统筹规划。极大比例的购房者在即将买入房产时,才会认真考虑起贷款的问题,此前很长的时间会花在选择楼盘或者价格上;而我们在实践中看到,很高比例的购房者本可以用这段时间,发现贷款存在的问题,并及时解决,但是却白白浪费了,最后不得不接受其他办法,代价高昂。从今天起《本尊资讯》会推出一个系列,详细介绍通过统筹规划,同步优化购房者的贷款资质,以取得日后贷款的先机。

统筹规划,在华罗庚教授的一篇中学课文中解释的可谓深入简出。

从这篇文章中,我们看到统筹的核心就是时间管理。在实践中我们了解到,贷款审批的核心是审查贷款人过去一段时间曾发生过的记录,包括信用记录、收入记录、首付记录等等。时间不可倒流,犯过的错误不能改变,但我们可以通过前人的经验避免犯错。因此这三篇文章会分别针对这三个方面详细讲述,分为《征信篇》、《流水篇》、《衔接篇》(指消费贷款与按揭贷款的衔接,附首付贷解析)。

PS:这三篇文章的内容适合国内所有城市的购房者。

征信报告会看什么内容

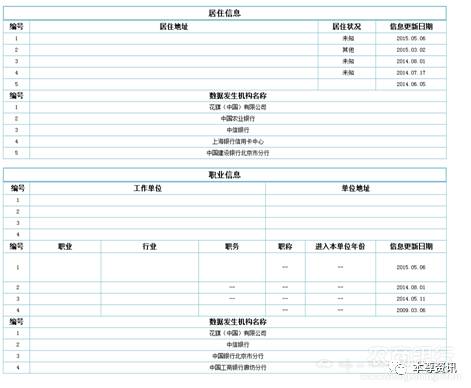

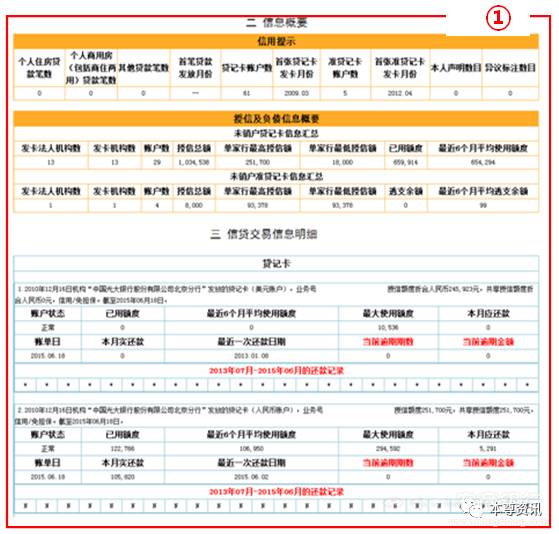

个人征信报告组成=个人基本信息+信贷信息+是否有逾期+信用卡透支记录+非银行信息+查询记录

只要你曾经和银行发生过借贷业务,你的信用报告必然包含个人信息:其中电话号码、婚姻状况、职业信息、职业信息更新日期这几条比较重要。

信贷信息包含信用卡、各类贷款信息、逾期记录等。

非银行信息又称为公共信息,包括社保缴纳单位等。

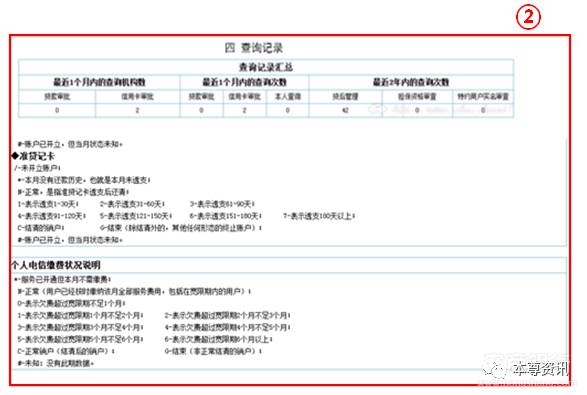

查询记录分为个人查询和商业银行等金融机构查询。

a)征信上的电话号码可以追踪到某个长期失联的人,曾经有人借此办法成功找到一个老赖。

b)婚姻状况分三种——无、已婚、离婚;鉴于现在基于调控政策导致的婚姻状态的混乱,银行并不十分强调和借款人目前提供的婚姻证明及户口本信息一致,但明显的逻辑错误尽量避免。

c)职业信息和更新日期。这个话题在第二部分专门展开。

d)社保缴纳信息一般银行不做为参考,因为相当多人的更新不及时,或者完全没有;如果要核实其单位真实情况,只要在公积金网站查询公积金缴纳情况即可。

第二部分重点讲解职业信息怎么更新、逾期记录怎么看、信用卡大额透支怎么算零账单怎么回事、信用贷怎么算负债何时办理如何还款、参贷人到底会不会上征信报告、担保人是什么意思、存单质押是什么东东有何利弊、查询记录怎么看。

A)征信报告上的职业信息一栏共有五条记录,超过五条后会覆盖原有旧信息,这样就给更新职业信息留出了空间。

Q1:——为何要更新职业信息?

A1:——因为银行认可的优质企业可以让贷款更容易获批,而很多人并不在银行认可的优质企业上班,或者是自由职业和企业主,或者在银行禁入的单位名单中,这些人要成功获得贷款,就需要提前进行更新单位信息。

Q2:——用什么办法可以更新职业信息?

A2:——办信用卡,这是最快捷的办法。填上想要显示在报告上的单位名称,基本都能获批;持续办成功五张信用卡,原有显示在征信报告上的单位名称即被覆盖,再也看不到了。为了这个目的办的信用卡不必纠结额度多少,只要确保成功率,最好是在某家银行曾有一张普卡,也使用了一段时间,再去申请他们家的白金卡。切记不要在网银上申请,一定要到网点申请,填写信用卡申请表。

Q3:——社保和公积金信息是否会让以上努力功亏一篑?

A3:——房贷审批一般不会主动查询借款人的社保和公积金记录(当然有时也要选择配合的银行),并且第一部分已经提过,征信上的社保公积金一般不做为参考,但是如果申请公积金贷款,则必须要查询公积金;信用贷会查询借款人公积金缴纳情况。因此这个办法只适合房贷中的商业贷款申请。

Q4:——何时更新职业信息最好?

A4:——职业信息的更新日期一栏也很关键,它的每一栏显示了新信息更新的具体时间。如果五条信息都是已更新成功的单位名称,那没有瑕疵;如果贷款时,没来得及将五条信息全部更新成想要的单位名称,那可以推断,至少最早更新的一条时间超过半年最好。

更多详情可见《本尊资讯:信用卡在房贷审批中被忽略却极重要的应用》一文,目录编号:A10-33

B)逾期记录怎么看?

当你在银行申请贷款时,信贷员会告诉你,征信报告有逾期:有3个1,2个2,1个3,这像密码一样的表述代表什么意思呢?

完整的征信报告最后一页有以下解释:1代表逾期1-30天;2代表逾期30-60天;依次类推,最大数字7代表逾期180天以上。按照这个解释,各位读者可以自行翻译出以上逾期的严重程度。

a)绝大多数银行规定:距今24个月内不能出现1次以上的3,不能有2次以上的2,不能有6次以上的1。

b)这也解释了为何央行网上征信系统拉出的报告(简略版)无法清晰判断逾期严重度的原因,因为它只提供了五年内的总逾期次数,不能单独呈现24个月的次数。如果24个月之外很严重,而24个月内很干净,有些银行可以酌情处理。

c)距今24个月之前发生的逾期,各银行也倾向于严格的审批,当然也要视金额、次数、是否连续等情况而定,很多情况是可以通过的。

d)信用卡在24个月内真的有很严重的逾期怎么办?方法一,打电话投诉,让信用卡中心帮你到央行征信中心更新征信,这个办法迄今为止看到三个客户成功过,第一次拉出来非常严重的逾期记录,投诉后,第二次再拉竟然全部消失了;但是也可能逾期记录只是暂时消失,只有七天窗口时间,足够拉征信审批了。方法二:信用卡不注销,保持正常还款,24个月后再拉出的报告上,就是全部是干净的记录。

C)信用卡大额透支怎么算、零账单是怎么回事?

Q1:——信用卡刷卡怎么判断是否TX?怎么算透支很多?

A1:——看最近六个月平均透支余额,若十分接近授信总额,则要求出具账单,账单上可以体现TX的证据,即使找不出合理证据,也可以降贷款额度。

Q2:——什么是零账单?

A2:——信用卡有两个日期需要关注,一个是还款日,一个是账单日,零账单就是指在账单日前把刷卡透支的钱还款,则在征信上不会出现这一笔透支金额,透支额为“零”,可以让征信显得干净,不影响贷款。

Q3:——显示为信用卡分期的信用贷怎么算?

A3:——大多数银行对于信用卡的透支额目前不会计入负债,但是参考A1,也不能透支太多。正常的信用卡分期额度不会很高,但是以信用贷形式发放的现金分期额度都是30或50万,最典型的是税费贷(上限50万)、浦发万用金(上限30万)、农商行的鑫福金,它们的负债是否算入总负债要看具体银行认定。建议在操作房贷前能不用就不用。这三种都属于开卡时一次性扣掉全部利息,因此只要开卡后任何时刻的提前还款都极其不划算;税费贷肯定是在贷款批好过户时使用,不存在提前使用这个问题,其他的现金分期尽量在放款前后再使用,不要抱侥幸心理(有些人认为自己有很多现金分期也顺利通过贷款审批了,只能说,运气好而已,政策变化很快)。

D)信用贷怎么算负债、何时办理、如何还款?

面对信用贷,心态很矛盾,这么多家银行发行的产品,既是方便了普通大众融资,但是如果没掌握好顺序,也会把后面的房贷大事给搞砸。

我们从征信的角度描述,信用贷分两种,一种是算贷款,一种是算信用卡分期。

a)算贷款的信用贷:授信额度类信用贷(江苏银行卡易贷、上海银行金橘贷、宁波银行白领通为代表)都会在征信显示贷款记录,但是授信额度的好处是不提款不上征信;但非授信额度类的信用贷放款即计息(以招商银行的,必然也很早就上征信。(征信更新的速度越来越及时,因此放款到征信显示的时间差越来越短,读者有兴趣可以自行统计)。

b)算信用卡的信用贷:上一节已经讲过的内容不再赘述,这里再补充一点,信贷员和贷款中介对现金分期的信用贷,都爱强调“不上征信”,因此忽悠了不少小白申办,请看完这条后不要上当了。

c)Q1:信用贷何时办理,何时可以用?

A1:如果是凑首付,授信额度类信用贷可以提前办理(至少提前半年),但房贷的主贷人和未净身出户的参贷人都不能在房贷审批前使用,也就是说该信用贷只能申请出额度,但不能实际使用。如果是非授信额度类信用贷,确定是算信用卡负债,可以在征求房贷银行之后,少量使用一点,但也至少在付首付前3-6个月使用,并且要遵循规避首付贷的原则使用,具体细节等第三篇《衔接篇》再说。

Q2:信用贷如何还款?

A2:征信的贷款记录里有已使用的信用贷,银行首先会计算负债,和实际还款中的按月计息不同,一般银行会按“全额负债”,就是用已使用金额/36个月,甚至已使用金额/12个月计算,这就使得负债很高;个别银行会按已使用金额的十年期等额本息计算,真是不可思议。负债高企导致负债/收入比很高,进而导致房贷额度减少;这还不是最麻烦的,更严重的是现在严格审核首付贷问题,如果信用贷提取时间距离付首付的时间很短(没有硬性标准,姑且认为是3个月吧),那基本上会认为这笔信用贷是用于首付了,从而拒绝审批该房贷。

所以,算贷款的信用贷尽量在申请房贷前就结清,并且提前两个月结清,以便让征信能在房贷申请前更新成“信用贷结清”的状态。

E)参贷人到底会不会有负债,在征信报告上体现吗?

按照银行的定义,夫妻一方为主贷人,另一方强制为参贷人,也称之为共同还款人,但是负债纪录只会出现在主贷人名下的征信报告上,这是由于银行只把主贷人信息上报央行征信中心。但是有很多人反映虽然是参贷人,但是征信报告上也有负债纪录,这又是什么原因呢?

F)担保人是什么意思?

如上所述,参贷人的征信报告上如果出现负债纪录,一般都是担保纪录,即参贷人同时成为了担保人。担保人由如下情况导致:

a)主贷人如果申请经营性贷款,则银行从风控角度考虑,可能会让配偶同时做担保;

b)主贷人申请某些外资银行,外资银行的风控思维和中资银行不同,可能会把参贷人的信息也上报央行征信中心;

c)主贷人和参贷人并不是直系亲属关系,主贷人负责还款,参贷人提供抵押物,此时银行可能会让参贷人作为担保人;

d)某些银行的按揭接力贷,因为父母作为主贷人,子女参贷,为了控制风险,让直系的子女作为担保人。

让参贷人做担保,应该明确告知,签字时也要仔细查看,不要把担保一栏也签上字了。

G)存单质押是什么东东、有何利弊?

存单质押本想单列一篇讲解,但是受众面不是很广泛,因此作罢,只在本篇稍微提一下它的作用,以及上征信的注意事项。

存单质押,就是把自己在银行的定存,在不解除定存协议的前提下,将其中的90%或者95%的资金贷款出来,成为活期使用。年利率4.35%,最长五年期,无需一年还本,金额无上限,当天存当天可取出。这个产品非常重要,因为现在很多银行审批贷款时需要临时存款,如果按民间小贷公司的利率,很多人吃不消,即使向亲戚朋友借款,有时也比存单质押的利率高得多。如果采用存单质押,既可以在银行有一笔长期定存,又可以将大部分的资金取出来还清借款,一举两得。而且存单质押在房产交易中也有一些功用,不属于本篇范畴。

但是注意,存贷质押也属于贷款,因此也会上征信,且上的非常快,虽然这笔资金的抵押物是你自己名下的存款,但是为了防止银行认为有首付贷嫌疑,要在银行拉好征信记录后再操作。

H)查询记录怎么看?

征信报告的最后一张纸上的内容已经变的越来越重要,它成为银行审批贷款时重要的柔性指标,而在信用贷审批中,越来越多的银行把它作为硬性指标,这就是征信查询记录。

在房贷申请中,一般不太会同时申请几家银行,所以即使A银行看到有几家银行的贷款审批查询,那也不会拒绝,只会加强这个借款人的审核仔细程度(抵押消费贷款有个别要求短期内不能有三次贷款审批纪录);但是自从各家银行的信用贷如火如荼的推广后,很多人都利用时间差同时申请数家银行的信用贷,而受理银行从借款人嘴巴里不知道他同时申请了几家银行,只有从征信查询记录中可见端倪。总体来讲,性价比越高的信用贷对查询次数要求越高,性价比越低的信用贷对查询次数要求越低。

贷后管理现在也成为影响房贷观感的重要指标了。简单来说,贷后管理是银行定期对借款人的情况进行回访。信用卡占了贷后管理的绝大部分,如果借款人突然有大额透支,银行认为有风险,会查询看该借款人其他信用卡是否也有同样透支情况,如果改借款人经常进行异常的透支,久而久之,贷后管理需要长达数张纸纪录,申请会被所有银行另眼相待;另外,信用卡申请提额也会进行贷后管理;常规贷后管理应该是半年一次,如果借款人名下有数十张卡,即使没有异常特殊贷后管理,光是正常的贷后管理,一年内也是很大的数字了。

通知

本尊资讯是上海银行信用卡签约网点

有兴趣的朋友可以放心扫码快捷办理

本尊资讯已入驻问房有道

圈友可享受免费选房服务

本尊资讯?文章目录

产品介绍

实践出真知【II】-优质上班族的利好大BUG产品

实践出真知【III】-这可能是今年最有吸引力的抵押经营贷了

2018年消费抵押贷款的真实情况

实践出真知【IV】-这款产品比上一款更有吸引力!

方案与操作

有贷款操作需求的朋友请与本尊贷款创始人(benzunzixun1)联系。