【摘要】按照银监会版信批指引,投资人到期没收到钱算逾期。我国P2P存在“刚兑”,P2P问题平台历史累计涉及投资人仅占总投资人数的3.8%,大部分人投资P2P,因有代偿机制,没遇到逾期并不奇怪。

作者:大理宋氏

金评媒(编者按:按照银监会版信批指引,投资人到期没收到钱算逾期。我国P2P存在“刚兑”,P2P问题平台历史累计涉及投资人仅占总投资人数的3.8%,大部分人投资P2P,因有代偿机制,没遇到逾期并不奇怪。

中国互金协会信披系统上,不少收录的P2P平台显示逾期率为0,引发热议。“金融不可能0逾期!”“P2P风控比银行还好?”……这些大帽子自然不错,但P2P在我国民间金融环境下,存在特殊机制,一些平台逾期率显示为0并不奇怪。

P2P信息披露要求目前有两个版本,分别是中国互金协会版的信披标准、银监会版的信披指引,先来看看其中怎么界定逾期:

协会版信批标准:逾期指借款人在借款合同约定的期限内(含合同约定的宽限期或展期后到期)未足额归还本金或利息。

银监会版信批指引:逾期指按合同约定,出借人到期未收到本金和利息。收到,是指资金实际划付至出借人银行账户。

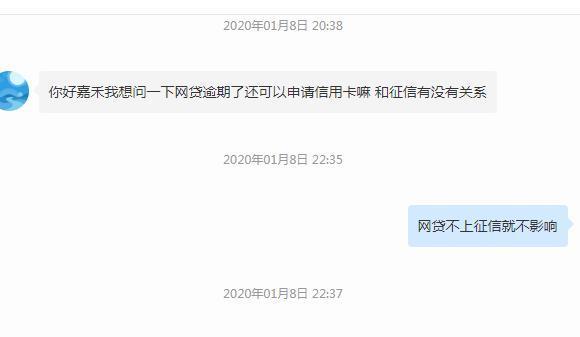

按照信披标准,借款人到期未还款算逾期;按照信披指引,投资人到期没收到钱算逾期。

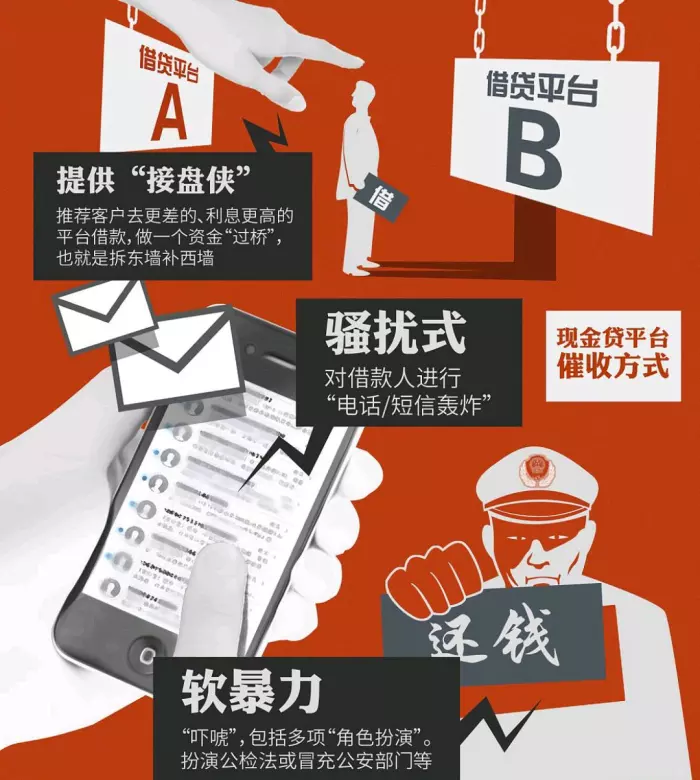

如果按第二种标准,投资人到期收到还款,就不算逾期,不问钱是哪里来的。这样,P2P“0逾期”就容易理解了,我国P2P存在“刚兑”的情况,借款人如果到期没还钱,大部分平台有风险备付金、担保金、履约险等机制代偿,只要平台稳定,投资人通常还是能按约定时间收到钱。

从投资人角度,大家不妨想一下,投资P2P没遇到过逾期的有多少人?

网贷之家8月报显示,截至2017年8月底,P2P问题平台历史累计涉及的投资人数约为51.8万人(不考虑去重情况),占总投资人数的比例约为3.8%,涉及贷款余额约为293.7亿元。详见下表:

同为网贷之家数据,P2P平台数量历史累计5923家,其中问题及停业平台就有3858家,占比近!去掉良性退出的,爆雷平台的占比可能也过半了,比例确实非常高!然而,占比达到一半的爆雷平台,涉及的投资人只占投资人总数的3.8%,说明爆雷的以小平台为主,投资人主要集中在头部平台,这些平台一直发展很稳健。

3.8%的问题平台涉及投资人,也并非每个人都踩雷了,薅完羊毛全身而退的不在少数,还有多个爆雷平台重复统计的情况。考虑到这两种情况,P2P历史上,踩雷的投资人占比显然不高,绝大部分投资人应该都通过P2P赚到了较高收益,可能中国人讲究“财不外露”,赚到钱的人蒙声发大财,而踩雷的人奔走相告,于是给人一种错觉:大家都踩过雷。

对于这些赚到收益、没遇到风险的投资人,某段时期内“0逾期”“0坏账”根本就不奇怪,借款人出现的问题,最后都通过平台代偿机制解决了。金融无论如何设置,无法消灭风险。P2P“0逾期”的背后,风险去哪里了呢?答案是转移给平台了,也就是逾期之后平台的代偿,这就是这个行业普遍存在又遮遮掩掩的“刚兑”现象。笔者投资的都是网贷之家评级中排名前20的平台,几年来只遇到过1次净值标逾期,第二天就解决了,有可能是借款人遗忘。投资如此稳定,原因除了这些平台风控做得不错,还有就是代偿机制。

除了要求披露逾期率,银监会信披指引还要求平台披露代偿情况。未来这些指标披露的统计口径应该会统一,此外,代偿情况和逾期情况综合看待,才能看出一家平台的真实风控水平。

为何各家平台对代偿情况历来讳莫如深?因为监管细则已经明确P2P网贷机构为信息中介,不是信用中介,不能宣传投资无风险,不能提供担保。P2P以前及现有的保障机制只不过是缺乏征信体系和风险教育的权宜之计。随着业务量的迅猛增长,平台及合作的任何机构提供的保障机制并不足以覆盖可能的风险。网贷之家贷款余额Top10平台,在170亿到1500亿之间。担保杠杆不能超过10倍,无论是采用风险备付金,还是担保机构资金,或者履约险,相对于庞大的体量,可能都是不足的。

这也是监管严格限制P2P必须小额分散的原因,大额业务一旦发生流动性风险,再引发挤兑,可能轻易就会冲垮所有的保障机制,让大范围的人群受害。

然而,去担保化不能一蹴而就,从几个月前的陆金所风波可以看到,P2P投资人还是非常脆弱的。银监会信披指引出台,业内人士说严格的披露让信息透明化,消除信息不对称,有利于去除“刚兑”,让投资人风险自负。然而,指望信息透明之后,投资人就愿意自负风险为时尚早。

信息透明的基础上,必须是借款额度限制到小额,加上未来征信体系和惩治机制完善,让失信行为的代价超过得利,才能形成强有力的制约,作为投资人才敢在无保障的情况下通过网络把钱借给陌生人。同时,小额分散保证了投资人收益能覆盖风险,不会一个标的出问题血本无归。

举报/反馈