老银粉是见证过民生银行的巅峰时刻的,2011年到2014年之间,股价从2块钱左右直逼8块钱,说是资本市场的宠儿也不为过,营业收入同比增长50%,不良率仅为0.63%,拨备覆盖率达360%,就连当时还是总行行长的洪崎先生(现任民生银行董事长)也在演讲中讲道:"我们有时候利润太高了,有时候连自己都不好意思公布了!"听的你气不气?

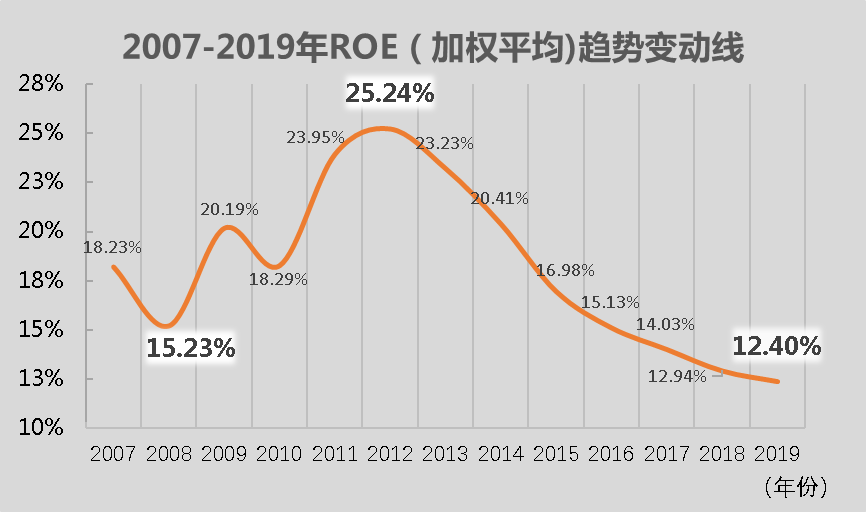

要不总说做人啊,要谦虚稳重,学学茅台大哥悄默声的赚钱不好吗!好景不长,走过2012年,民生银行业绩逐年下滑,营收增速到2018年不足1%,ROE从25%大跳水不到13%,盈利指标、资产质量指标都在恶化!再忠实的银粉也有七年之痒,叹谈起民生直说恨铁不成钢,民生银行渐渐淡出大众视野!

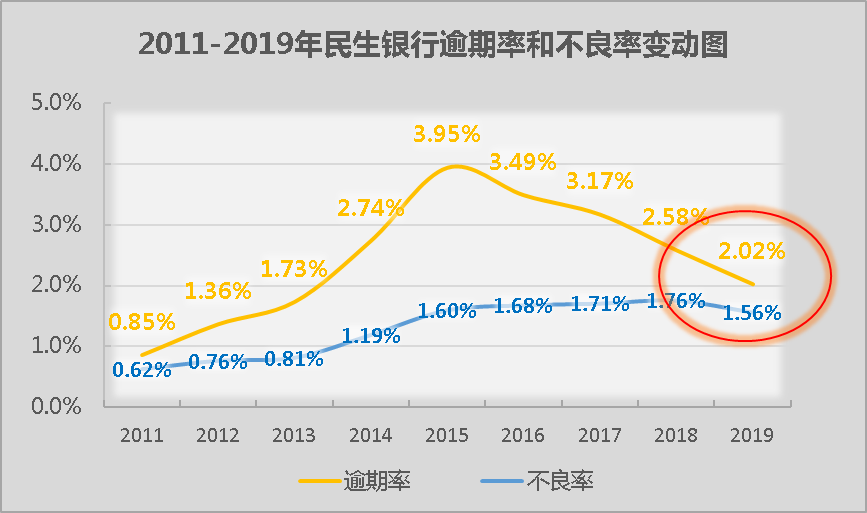

本文期待从资产质量和盈利能力谈一谈民生银行2019年首现复苏信号,让老银粉坚定信心,让新银粉鼓足勇气!所以小编替众银行粉大胆问一句:进入2019年,不良率、逾期率首次双降,"小微之王"民生银行要重回优秀银行行列了吗?

一、ROE疲态走势未改,权益杠杆在作祟

2019年民生银行ROE持续下行,2020年一季度报出来,ROA小幅回升,权益乘数下降带来ROE继续回落。投资者转头离去。确实,我们习惯衡量企业综合能力的时候使用杜邦分析,即净资产收益率受平均总资产回报率与权益乘数的综合影响,但对于银行来说,权益乘数代表的杠杆受国家监管,高不得,低不得,意义并不大,看到ROE指标继续恶化,就把一个银企打到冷宫,实际上是相当不理智的。2017年以来,ROA指标一直在2.5%左右徘徊,今年也不例外,ROE的持续下行或因权益乘数的下降,民生银行自2017年的16.94到2019年的12.92,年平均同比下降15.5%,这是去杠杆的政策导向和民生本身要面对的监管指标要求的结果,导致ROE实际上不具有参照意义。

二、净利差走阔,扣非净利润增速回升

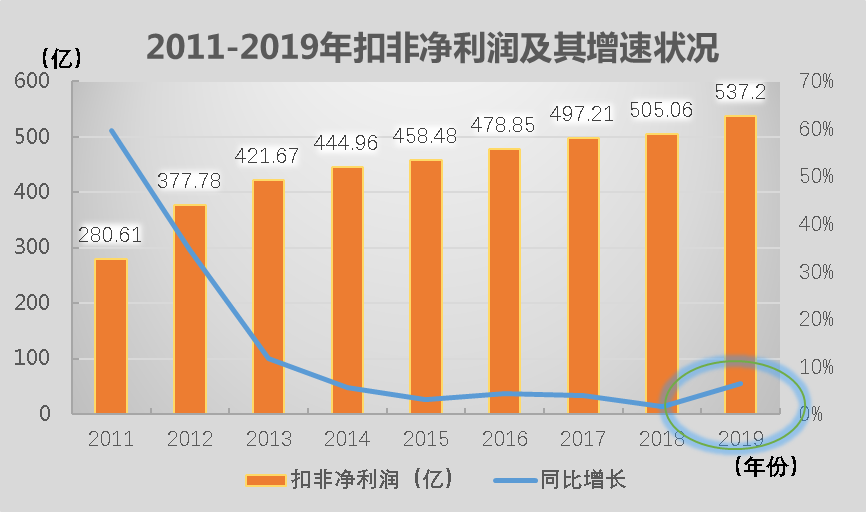

2019年,民生银行经营效率持续提升,实现归母净利润538.19亿元,同比增长6.94%;扣非净利润同比增长6.36%,首次增速大幅回升!实现营业收入1804.41亿元,同比增长了15.1%。

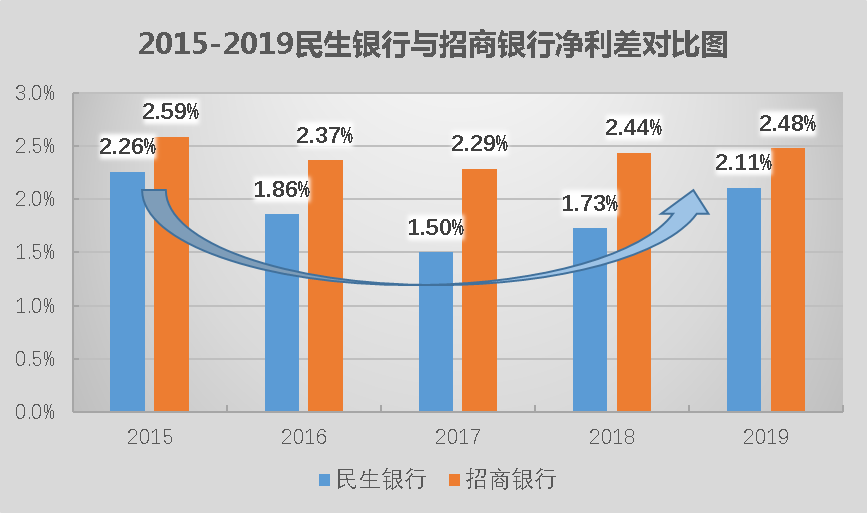

存贷款业务仍然是银行的核心业务,净利差是最好的衡量标准。2019年净利差为2.11%,环比提升了28bps。负债端,计息负债成本率下降了20bps,主要源于同业负债成本大幅下降,低息存款比重提升,同时民生银行加强了结构性存款监管,最终带动了公司存款成本的下降。资产端,全年生息资产收益率同比上升了3bps,主要源于贷款比重提升,贷款收益率也提升了20bps。除此之外,成本收入比持续走低,成本收入比为26.74%,同比下降了3.33个百分点,也对净利差的扩大起到重要作用。对比同类龙头招商银行,净利差上行明显,二者差距日益缩小,民生银行资产利用效率不断提高。

民生银行加大了拨备计提力度,期末公司不良覆盖率为155.5%,环比上升了21.45个百分点。净利润扣除的多了,却一反下降常态,增速回升。扣非净利润同比增长6.36%,看数值并不大,但对比2018年扣非净利润同比增长仅1.58%来说,这确实不失为一个转好趋势。

三、资产质量持续向好,资本充足率有望改善

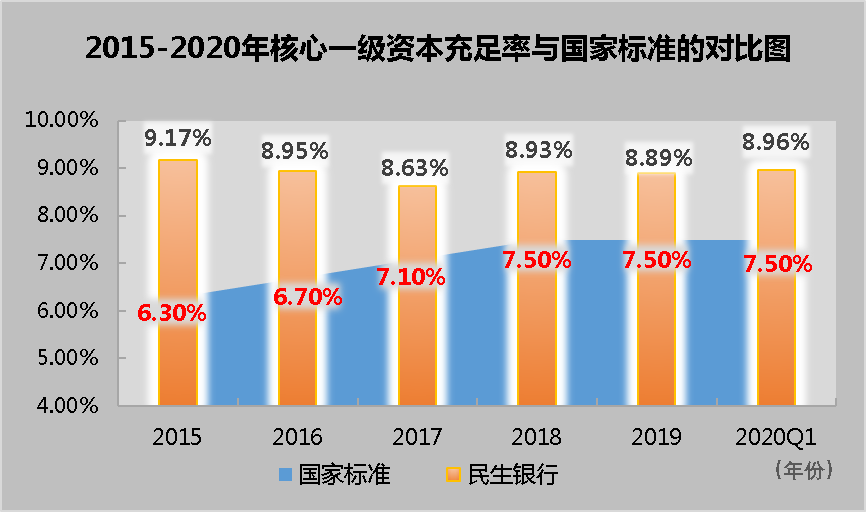

资本充足率代表银行股东承受经营杠杆的大小,资本充足率越高的银行,承受的杠杆倍数越小,反之,资本充足率偏低的银行,承受的杠杆倍数越大,在经济不景气时股东要面临的风险也越大。资本充足率指标与监管标准之间的差距,可以作为一个估算银行未来业绩变化趋势及数量好用的工具。

在资本充足率方面民生银行一直存在硬伤,持续的表外转表内,非标转标,民生银行的资本充足率水平承压,核心一级资本资本充足率一直是徘徊于国家标准附近,捉襟见肘的资本充足率监管指标使得民生银行不得不被动降低经营杠杆!或许是民生银行意识到了这一点,进入2020年,核心一级资本充足率已超2016年,创2015年以来新高,但是不得不说的是,在这一方面,距离其他银行还有一定的差距。

四、资产质量边际改善,不良率、逾期率实现双降

19年末逾期率为2.02%,比起2018年的2.58%,降低了21.7%。不良贷款率1.56%,比18年末下降了20个bp,不良资产的处置力度增强,实现2011年以来不良率的首年下降,最终实现了2011年以来首次双降,扭转了近几年来不良贷款率持续上升的势头!拨备覆盖率155.5%,比上年末提高了21.45个百分点,贷款拨备率2.43%,比上年末提高了0.07个百分点。

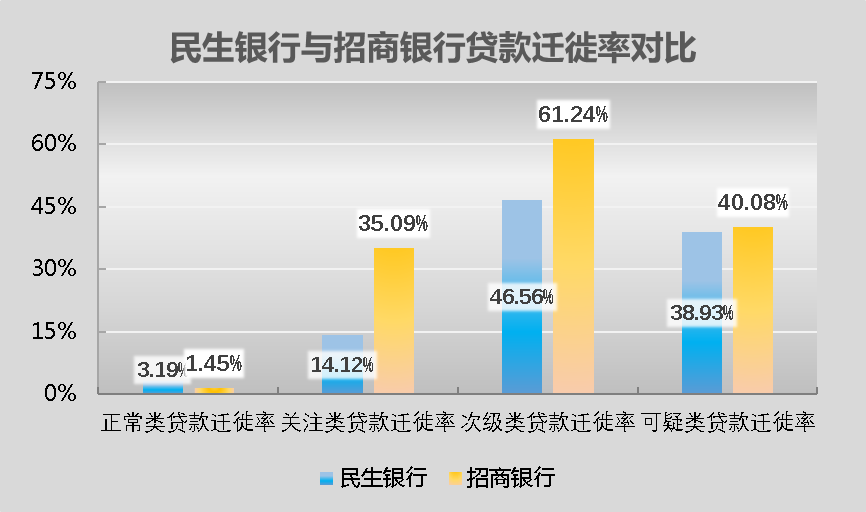

其实,不提民生在2014年以来小微贷款不良率的避之不谈,在近年来(2017年以来)民生银行对待不良率确认时还算严谨。不良偏离度88%,关注类贷款迁徙率仅仅为14.12%,小于招商银行的35.09%也小于工商银行的26.1%!虽然对有些细节的秘而不宣,但还是一定程度上反映了不良率指标的真实性。

五、总结

民生银行致力于打造民营企业的银行,综合服务的银行,服务于小微,缓解民营企业和小微企业融资难、融资贵的问题,成也小微,败也小微,2009年四万亿大放水带来的利润持续增长,不良率不足1%的日子过去了,当下金融去杠杆,中美贸易战,疫情危机下小微企业的经营或可恶化,仍然是民生银行面临的重大挑战。当然,是危机也是挑战,疫情触发后的金融宽松,或许又会为民生银行的复兴之路提供良好的政策条件。

在2020年一季度报告中显示出来的民生银行不良率继续下降,净息差继续保持扩大,ROA稳步提升,也能看出管理层在应对重大挑战时的经营能力和风险控制能力已经在逐步提升。给民生一点时间吧,或许他仍然会交给投资者一份不错的答卷。

看到这,银粉们再次默默的把民生加进了自选股票池里……(ty008)