1月10日,上海市金融办在官网发布《上海市网络借贷信息中介机构合规审核与整改验收工作指引表(2017年12月)》(以下简称“指引表”),罗列了168条P2P网贷为备案登记需要整改的内容,其中包括禁止在现金贷中设置“砍头息”和高额逾期利息等。实际上,这168条验收指引也是此前监管部门下发的相关监管文件的归集和梳理,这些文件包括《网络借贷信息中介机构业务活动管理暂行办法》《关于做好P2P网络借贷风险专项整治整改验收工作的通知》《网络借贷资金存管业务指引》《网络借贷信息中介机构业务活动信息披露指引》《关于进一步加强校园贷网贷规范管理工作的通知》《关于规范整顿“现金贷”业务的通知》等。

上海金融办要求上述大部分整改工作在备案登记之前完成,而根据P2P网贷风险专项整治工作领导小组办公室的要求,各地要在2018年4月底前完成辖区内主要网贷机构备案工作,最迟应于2018年6月底前完成全部工作。验收完成某种程度上也将意味着此前关于网贷平台的整顿政策得到了贯彻落实,同时也意味着网贷平台的合规成本走高。

上海市金融党委书记、市金融办主任郑杨对澎湃新闻表示,上海互联网金融行业发展和规范不可偏废,总体环境优良,95%以上的企业都是“好”的,个别企业有问题,现在都在合规整改期间,希望优质的互联网金融公司在上海得到更好的发展。

现金贷禁设高额逾期费

指引表将涉及的问题划分为七类,分别是违法禁止性规定、违反法定义务与风险管理等相关要求、未履行对出借人与借款人的保护义务、违反信息披露相关要求、违反校园网贷及现金贷相关监管要求、其他违反有关法律法规及监管规定的情形和其他风险提示事项。

在校园网贷、现金贷的合规问题上,整改验收的一条审核项目就是“2017年6月之后,仍在违规开展以在校学生为放款对象的校园网贷业务”,这一条实际上在《关于进一步加强校园网贷规范管理工作的通知》(银监发[2017]26号)第二项规定就提出“一律暂停网贷机构开展在校大学生网贷业务,逐步消化存量业务。”在国家后续的整治中,不断引入商业银行和政策性银行进入学校,有针对性地开发高校助学、培训、消费、创业等金融产品,向大学生提供定制化、规范化的金融服务,合理设置信贷额度和利率。

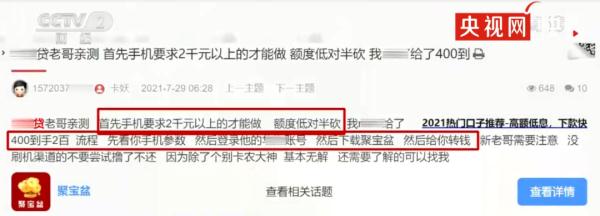

但是市面上仍有不少互联网金融明面上不对学生设计专门的贷款产品,却在审核借款人时“睁一只眼闭一只眼”,让很多大学生借款人仍通过网贷借到钱,并偿还高于银行数倍的利息。

在利息和费用设定上,违反监管要求的标准有5条,分别是:

1.以利率和各种费用形式对借款人收取的综合资金成本超过了最高人民法院关于民间借贷利率的上限规定(36%);

2.向借款人收取的综合资金成本(含利息及各类费用)未统一折算为年化形式告知借款人;

3.从借贷本金中先行扣除利息、保证金或手续费、管理费等各类费用;

4.设定高额逾期利息、滞纳金、罚息等(各类逾期罚息、费用之和一般不应超过银行信用卡逾期的罚息水平)。

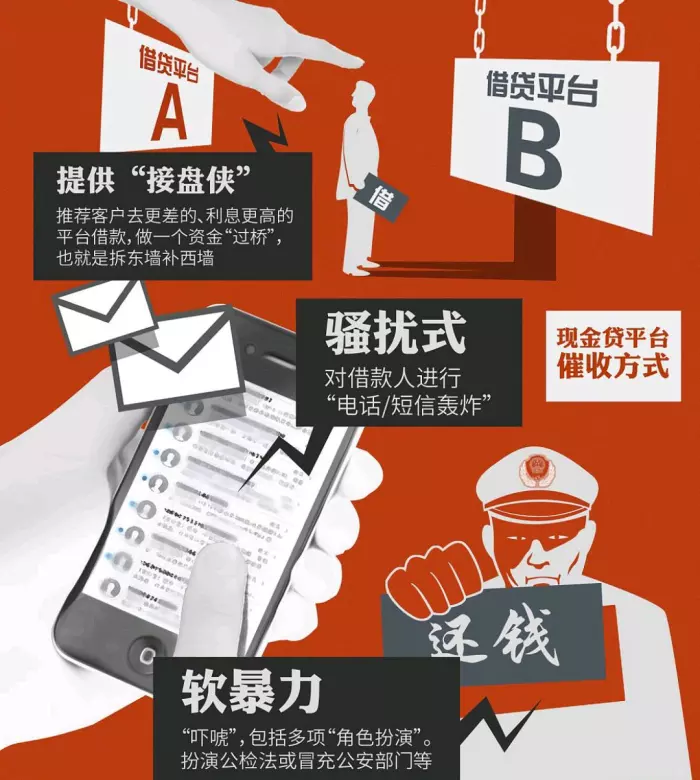

根据《关于规范整顿“现金贷”业务的通知》(整治办函[2017]141号),要求各类机构向借款人收取的综合资金成本应统一折算为年化形式,各项贷款条件以及逾期处理等信息应在事前全面、公开披露,向借款人提示相关风险。在现金贷公司,严格执行年化36%利率的寥寥无几,不少公司的利率折合成年化达到180%甚至500%,所以现金贷才会被称为“暴利行业”,有了“嗜血现金贷”的称谓。

之所以这么高的利率还有人借,是因为很多借款人只看到“日息1%”,或者“月息10%”,而没有将其延展成年息来计算,无法察觉这是“隐藏版”的高利贷。在逾期之后,部分平台还会追加每天0.5%的逾期费,于是债务雪球越滚越大。

另外,有很多现金贷平台会通过“砍头息”、手续费、服务费等形式“做低”贷款利息,对利率不敏感的借款人识破不了其中的“化妆术”,察觉不到其中的猫腻。

其中,砍头息指的是放贷人给借款者放贷时先从本金里面扣除一部分钱,这部分钱就叫做砍头息。所以借1000元的现金,实际拿到手的只有900元,少的这部分被平台当做预先交的利息扣除,实际利率无形中升高。

此外,在客户保护方面,P2P不得向无还款来源或不具备还款能力的借款人提供借贷撮合业务,不得提供首付贷、赎楼贷、房地产场外配资等购房融资借贷撮合服务,无特殊情况贷款展期次数不得超过2次。

此外,在校园网贷和现金贷两个领域,撮合银行业金融机构资金参与P2P网络借贷属于违规,现金贷将自己包装成“银行助贷”成为不可能。助贷顾名思义,就是帮助有放贷资质的持牌机构放贷,赚取中间差价和费用的行为。不少互联网金融平台在监管收紧、资金短缺的情况下,选择让银行掏钱,并签订抽屉协议,现金贷平台为借款兜底,或者把资产打包成ABS,由银行和信托提供资金。但风险暗含其中,一旦以贷养贷的把戏玩不下去,坏账过高,助贷机构无力支撑,则有可能触发风险警报。

存管银行需通过中国互金协会测评

在客户资金存管上,指引表还提出,需要与通过中国互联网金融协会测评的银行业金融机构开展资金存管业务合作,也就是说,哪些银行可以开展P2P网贷资金存管,需要中国互金协会测评通过。但是目前中国互金协会尚未明确这份可开展存管的银行“白名单”。

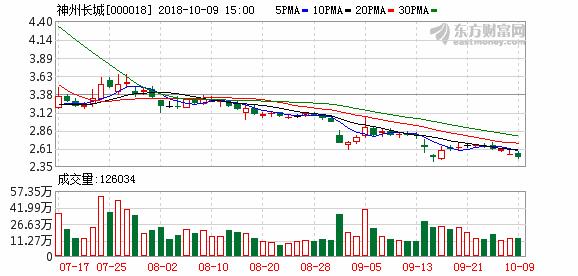

此外,上海对P2P单一融资项目的募集期也设立了标准,未对融资项目明确投标截止日或募集期超过20天,则属于违反法定义务与风险管理等相关要求,而在资金投向方面,向借款用途为投资股票、场外配资、期货合约、结构化产品及其他衍生品等高风险的融资提供信息中介服务,或者先找资金再找具体项目,都属于违反禁止性规定。

而平台自行发售理财产品,或在官网等渠道以“理财”名义进行宣传;代销各类理财产品、保险产品、信托产品、基金产品等;开展打包资产、证券化资产、信托资产、基金份额等形式的债权转让;资产端对接各类地方交易场所的产品;持有(控制)5%以上股份(表决权)的股东、实际控制人、董事、监事、高级管理人员及其近亲属,以及与平台受同一实际控制人控制的关联方在平台上进行债权转让(即通过“超级放款人”出借资金后在平台上进行债权转让),均属于违反禁止性规定。

举报/反馈