截至目前,3家头部上市助贷平台,360数科(NASDAQ:QFIN)、乐信(NASDAQ:LX)及信也科技(NYSE:FINV,以下简称“信也”)均发布了未经审计2021年一季报。

一季度,3家平台均实现了业务规模的同比大幅增长,其中,信也一季度撮合贷款同比翻番达268亿元,而360数科仍然是业务规模最大的上市平台,贷款余额逾千亿元,撮合贷款741亿元;伴随着业务规模的增长,三家平台的业绩也实现同比增长,其中360数科体量最大,实现营业收入36亿元,净利润13.5亿元;一季度,三家平台均实现了资产质量的改善,90天+逾期率同比及环比下降;在轻资本转型方面,360数科及乐信的新促成贷款中,5成以上为轻资本模式;三家平台均披露了小企业贷款情况,其中,360数科的规模最大,达58亿元,而信也的小企业贷款占比最高,达16.4%。

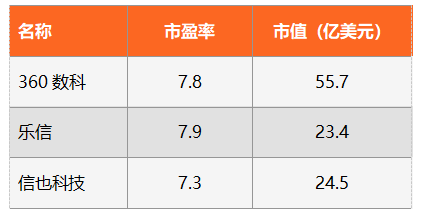

观察各平台的二级市场表现,发现三者以市盈率衡量的估值水平趋于一致,均为7倍多。目前,360数科市值最大,达55.7亿美元。

一、三家平台二级市场估值比较接近,360数科市值最大,达55.7亿美元

在二级市场上,目前三家助贷平台以市盈率(TTM)衡量的估值水平趋于一致,意味着行业在经历变革与风波后,逐步走向成熟。此前,乐信的估值相对较高,信也的估值相对较低,乐信2020年增速有所放缓,利润水平一度回落,有可能受此影响,估值下滑,而信也在“甩掉”P2P包袱后,估值明显提升。截至6月4日收盘,三家平台估值均为7倍多,其中,360数科市盈率7.8倍,乐信市盈率7.9倍,信也市盈率7.3倍。

表13家企业市盈率及市值情况(截至6月4日收盘)

资料来源:东方财富(,股吧)网,零壹智库

在估值水平大体相当的情况下,市值直接与盈利规模相关,目前360数科市值最高,截至6月4日收盘,市值达55.7亿美元。值得注意的是,信也科技在全面转型后“奋起直追”,市值超越了乐信,达24.5亿美元,乐信居第三,市值23.4亿美元。

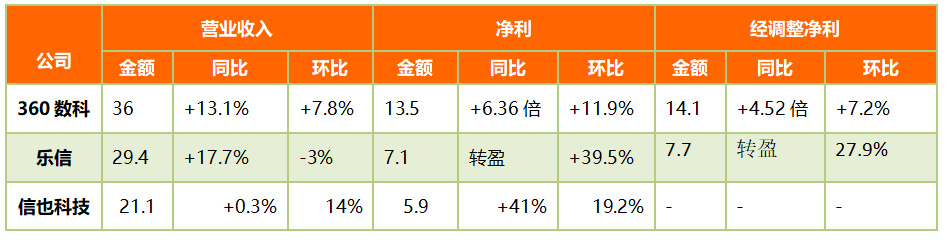

二、3家平台业绩均实现同比增长,360数科业绩规模最大,实现营业收入36亿元,净利润13.5亿元

一季度三家平台均实现了业绩的同比增长,从规模上看,360数科依旧领先,一季度实现营业收入36亿元,净利润13.5亿元。

从增速上看,有可能受轻资本化转型影响,360数科一季度的营业收入增速不及2020年全年增速,2020年360数科实现收入135.6亿元,同比增长47.1%,而2021年一季度的营收同比增速为13.1%。

表23家企业2021年Q1业绩及变化情况(亿元)

资料来源:3家企业2021年一季报及2020年四季报,零壹智库

乐信2020年收入116.5亿元,同比增长9.9%;2021年一季度实现营业收入29.4亿元,同比增长17.7%,增速有所回升。

信也科技一季度实现营业收入21.1亿元,同比增长0.3%,同比增速是最低的,但环比增速最高,达14%。

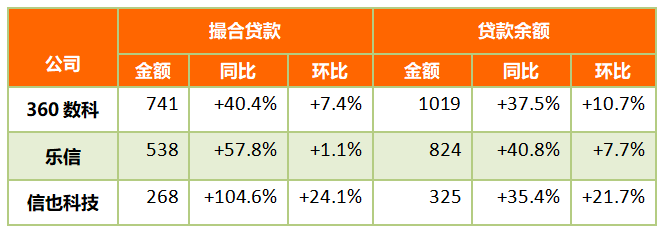

三、3家平台一季度撮合贷款规模及贷款余额均实现两位数同比增长,360数科贷款余额逾千亿元

受去年同期疫情下基数较低影响,三家平台在2021年一季度业务规模均实现了较高的两位数的同比增长。

在撮合贷款规模方面,一季度360数科的规模最大,达741亿元,同比增长40.4%,环比增长7.4%;乐信撮合贷款538亿元,同比增长57.8%,环比增长1.1%;信也科技撮合贷款268亿元,同比涨幅翻番,环比增长24.1%。

在贷款余额方面,360数科规模最大,已逾千亿元,同比增长37.5%,环比增长10.7%;乐信为824亿元,同比增长40.8%,环比增长7.7%;信也科技为325亿元,同比增长35.4%,环比增长21.7%。

表33家平台2021年Q1撮合贷款规模、期末贷款余额(亿元)

资料来源:各企业2021年一季报,零壹智库

四、轻资本转型:360数科及乐信均实现了过半的新促成贷款不承担信用风险

由于监管趋严,向不承担信用风险的轻资本化转型成为行业趋势。一季报,360数科包括轻资本模式在内的不承担信用风险的贷款促成金额达372亿元,同比增长211.9%,占比已经提升至50.2%。从贷款余额上看,包括轻资本模式在内的不承担信用风险的贷款余额为428亿元,同比增长159%,据此计算,占比为42%。

根据公开信息,乐信的轻资本模式下交易规模也已经达50%。

从收入占比上看,2021年一季度乐信的平台服务收入(不承担信用风险)6.4亿元,占比21.6%;360数科的平台服务收入(包括轻资本模式下贷款服务收入及推介服务收入)11.5亿元,占比31.9%。

信也未在年报或季报中披露是否开展轻资本转型。

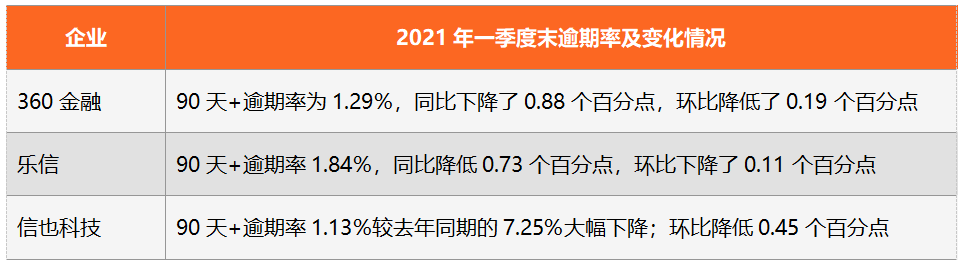

五、以90天+逾期率衡量,三家平台的质量均实现同比及环比改善

截至一季度末,三家平台中,信也的90天+逾期率最低,为1.13%,也是同比降幅最大的,较去年同期的7.25%下降6.12个百分点,显然受益于其“上浮”的客户定位;而乐信的90天+逾期率为1.84%,是三家平台中最高的。

2020年受疫情影响,各平台资产一度出现资产质量下滑,逾期率攀升,2021年随着经济重回轨道,各平台均实现了同比及环比改善。

表43家企业逾期率情况(截至一季度末)

资料来源:各企业2021年一季报及2020年一季报,零壹智库

六、三家平台均涉足小企业贷款业务,信也的业务占比最大,达16.4%

三家平台均在一季报中披露了小企业贷款情况。

一季度,信也促成小企业贷款44亿元,占比16.4%,超过2020年全年37亿元的规模,预计2021年全年小企业贷款占比将达20%。

360数科在一季度的小微企业贷款为58亿元,环比增长67%,从占比上看,占一季度促成贷款规模741亿元的7.8%。

乐信一季度促成小微企业贷款21亿元,据此计算,占一季度促成贷款总额538亿元的3.9%。

七、三家平台均对未来发展表示乐观

由于在一季度的出色表现,三家平台的高管均对未来发展表示乐观。

360数科CEO吴海生在一季报中表示:“近期的监管措施将最终为我们这样的头部平台增加监管透明度,为整个行业的健康发展铺平道路”,并表示更有信心成为优质的数字平台之一。

乐信CEO肖文杰在一季报中提及新消费战略的推进对业务拓展的积极作用,并表示15%的客户有小微贷款需求,未来将开发这块业务的潜力。

在一季报中,信也CEO章峰提及了资产质量方面的巨大进展,并表示未来仍有机会进一步提升资产质量,他还表示:“我们有信心利用在国内消费金融市场,小企业贷款市场,以及东南亚方兴未艾的数字金融市场的优势,为各方解锁巨大的价值”。

END.

(责任编辑:张洋HN080)