原标题:招行封卡背后共债风险扩散?信用卡分期违约率超4%

近日,互金商业评论曾独家报道,招行信用卡春节后开始批量封停网贷逾期客户,令不少网贷多头共债客户惶惶不安。其背后原因是什么呢?商评君发现,现金贷新政、共债风险等外部因素促使招行信用卡风控收紧,而值得注意的是,招行信用卡部分分期业务违约率水平已飙升至4%以上,而同行业的交银分期业务违约率仅0.57%,中信分期业务违约率也只有1.3%。

招行信用卡分期违约率蹿升至4.25%

众所周知,银行信用卡客群大多信用优良、风险较低,针对这部分客户的消费分期业务也备受各大银行青睐。但受现金贷新政、P2P暴雷和共债风险影响,信用卡分期业务的风险真正快速上升。

互金商业评论注意到,招商银行“和享2017年第一期个人消费贷款资产支持证券”近日披露了第18期报告,报告显示,从2017年8月31日至2019年1月31日,其资产池累计违约率已快速上升至4.25%。

从上述走势图可以看出,2018年7月以后,招行分期业务累计违约率上升较快,半年时间内从2%翻了一倍,达到4.25%,平均每月保持0.4%的增幅。信用评级报告显示,该信托产品将在2020年5月清偿完全部本金。如果保持这个违约率增长速度,到2020年5月份,该资产池的整体违约率将超过10%。

违约率4.25%是个什么概念呢?招商银行2018年三季报披露数据显示,截至报告期末,招行信用卡不良率1.14%,较上年末小幅上升0.03个百分点。也就是说,招行信用卡分期业务的违约率是信用卡整体不良率的近4倍!即使扣除M3+以内的违约金额,M3+以上的违约率仍然是信用卡整体不良率的3倍。这足以说明,招行信用卡分期业务提供的这部分资产池质量堪忧。

银行或跟进招行封卡行动

在多个信用卡社区论坛上,商评君也看到了很多信用卡资深用户总结的不同信用卡风控排行,其中交行排在第一位,其次便是中信银行,有信用卡用户称,中信是仅次于交行的风控大户,尤其喜欢毫无征兆的降额,让很多喜欢大额刷卡套现的用户胆战。

相比较而言,招行信用卡业务风控更加灵活,尤其是最近几年,招行联合众多互联网公司,信用卡发卡量和交易量都突飞猛进。但高歌快进的同时,共债风险也在凸显。

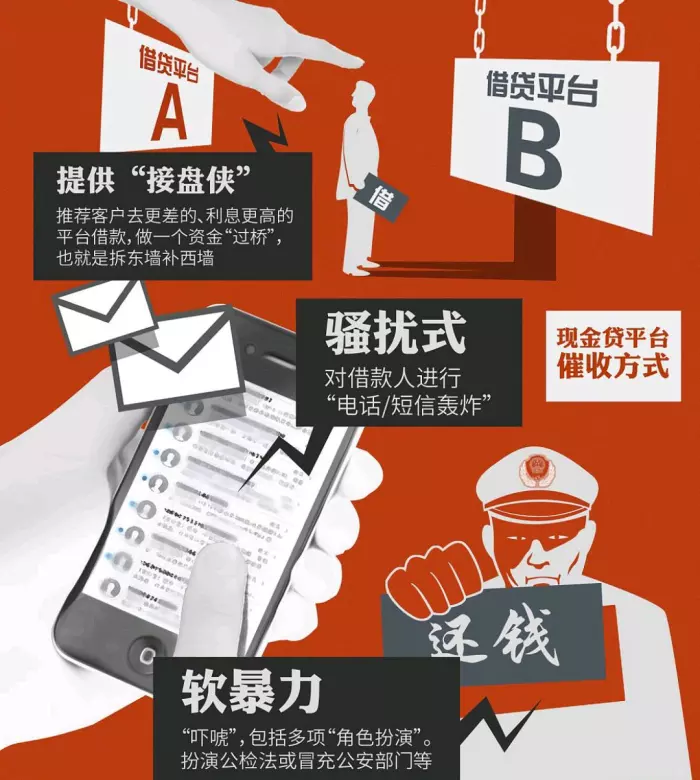

尤其是2018年年中以后,伴随着P2P暴雷、现金贷整顿等,不同金融机构的信用类贷款的风险开始逐渐积聚。

在信用卡各类业务中,最值得警惕的就是分期业务,尤其是现金分期,因为这一客户群跟套现养卡人群高度重叠。一旦资金链中断,就会引发一连串风险。在此背景下,招行春节过后迅速出手,封停高负债风险客户的信用卡,其背后的深意也就不言自明。

而招行的这一举动,极可能引发其他银行跟进,在这种情况下,未来半年大批信用卡客户资金链会断裂,信用受损,反过来又会进一步推升各大银行信用卡的不良率。

来源互金商业评论

>>>相关阅读

中国互金协会网贷会员披露备案进展

P2P用户注意了!你的行为要上征信

最全|详解百家平台信披数据(名单)

最新阳光互金白名单仅17家平台上榜

过百亿平台中已有8家获得C轮融资

首批接入互金协会信用信息共享平台

热点文章

互金常务理事丨18家透明平台

接入央行征信丨接入银行存管

牌照资源平台丨互金协会成员

一体化平台丨互金平台白名单

网贷朋友圈丨网贷巨头规模

标杆案例丨三证齐全平台

百亿平台丨低调CEO