汽车金融头部公司第一车贷,最近深陷“裁员风波”。

有员工爆料称,第一车贷“因为资金链断裂,裁员70%”。

而第一车贷回应称,公司只是在进行正常的人员变动和业务调整,且资金渠道丰富。

但第一车贷的多位经销商称,他们已开始了讨债和维权。

“放款突然中止,我们垫付给客户的钱也回不来了,我们现在正在追要垫付金和保证金。”多位经销商称。

实际上,汽车金融的资金荒已开始蔓延,第一车贷的“裁员风波”,可能只是一个开场……

01裁员风波

近日,关于“第一车贷开始大裁员”的消息,在圈内传得沸沸扬扬。

就连百度搜索上关于“第一车贷”的很多关联词,都是关于此事的猜测。

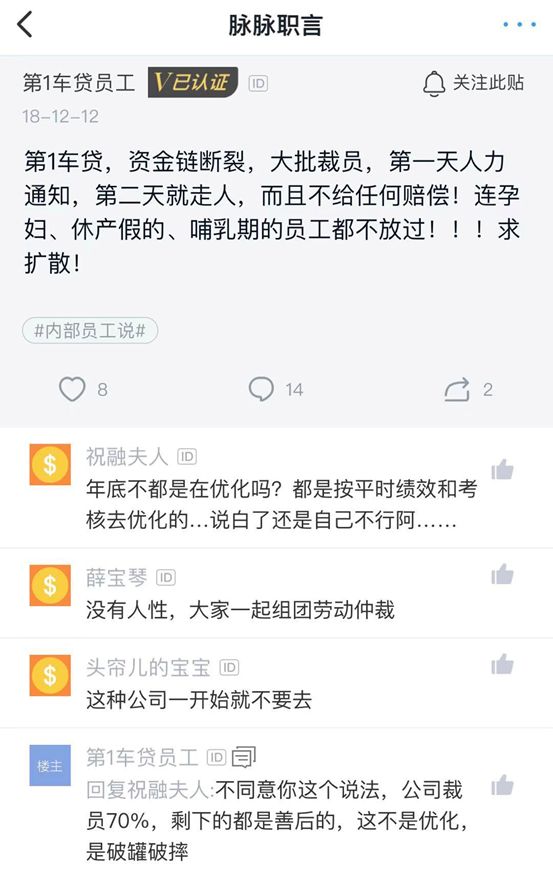

其实,早在12月12日,脉脉上就有人透露了风声。

这位被脉脉加V认证的用户称:“第一车贷资金链断裂,大批裁员,第一天人力通知,第二天就走人,而且不给任何补偿。连孕妇、休产假、哺乳期的员工都不放过。”

而在回复中,这位用户强调:“公司裁员70%。”

“其实是按照比例裁员的,有些部门多一些,有些部门少一些。”第一车贷的一位高层对一本财经透露,员工人数和公司巅峰的时候比,“裁掉了一半左右”。

被裁员工如何善后?这位高层用了8个字:“爱走不走,随便诉讼。”

第一车贷的公关负责人并未否认裁员之事,并称公司近期出现的人员变动,实为公司根据现有业务进行整合的结果,“是为了更好地适应外部环境变化进行的正常调整”。

真实的裁人原因,到底是什么?

“我们对外的说法是,C轮融资未到位。”上述第一车贷高层称。

而第一车贷的经销商们,已经开始了“维权之路”。

经销商王平源透露,他们从去年就开始和第一车贷合作,为其提供客户。

要成为第一车贷的经销商,还得缴纳保证金,王平源就缴纳了20万。

在行业内,有一个不成文的规矩:为了让用户能当天提车,经销商经常得帮用户“垫贷款”。

当然,前提是,第一车贷上显示放款通过。下款之后,经销商再将钱补回来。

原来王平源也是这样操作的。

但从11月底开始,他发现了异常:第一车贷上显示审核通过的用户,贷款却迟迟未到。

而此时,王平源已垫给4个用户20多万。

“第一车贷的人突然电话通知我们不放款了,也没有说原因。”王平源大概猜到,是资金链出现了问题。

垫付的20多万、两个月的返佣、20万保证金,王平源称第一车贷现在欠他50万。

而提前垫付在经销商里非常常见。多位经销商认为,这是第一车贷的问题,要求其将垫付金和保证金全部退回。

经销商们集结建群,一度准备到第一车贷的北京总部讨债。

“十几个人报名,后来第一车贷的大区负责人不断给我们打电话,说来北京也解决不了问题,才安抚下来。”一位经销商称,事情才发酵,对方也没有说一定不还钱,所以大家还在观望。

而另一个细节,也从侧面印证了第一车贷的资金紧张。

近两年,在汽车金融领域,一个新的商业模式崛起,即“直租”。

一年前,第一车贷也开始尝试直租模式。

“但他们最近在市场上找人接手他们的直租客户,给准备分期购车的用户做贷款。”另一汽车金融公司的高层何欢透露。

当时他就觉得很蹊跷:如果第一车贷资金充裕,为什么把分期贷款的用户往外推,而不是自己放款?

关于“资金链断裂”的说法,第一车贷的公关负责人称:“我们对接的资金渠道丰富,结构合理,可有效分散风险。”

02资金重压

第一车贷在行业内,也算头部公司,A+轮融资2.17亿,B轮3.6亿,B+轮1.4亿,每次的融资金额都不低。

有了如此巨额的融资款,为何第一车贷还会陷入资金困境?

“资金问题,是目前对行业来说都比较麻烦的事情。”苏宁金融研究院高级研究员赵一洋称。

以行业中另外一家头部公司优信为例。

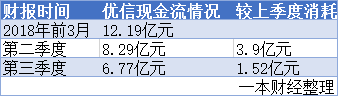

优信今年上市。其招股书显示,截至2018年3月31日,公司现金及现金等价物总额为12.19亿元人民币。

第二季度财报显示,截至2018年6月30日,这个数字是8.29亿元人民币。

优信刚发布的第三季度财报显示,其现金及现金等价物总额为6.77亿元。

也就是说,半年时间,优信消耗的现金及现金等价物,总额为5.42亿元。

按照这个速度,如果在7个月内没有新资金注入,优信会将剩余的6.77亿元消耗殆尽。

“你根本无法想象,汽车金融是一个多么消耗现金流的行业。”何欢称。

他以现在汽车金融中占比最大的“新车分期”和“二手车分期”为例。

平台方一般负责获客和风控,背后都是银行或者其他资金方放贷。

平台方和银行合作的方式,“通常是先交4%到5%的保证金”。

而这个钱,只能用平台方的股权融资资金或盈利资金垫付。

实际上,汽车金融公司能赚的利差,只有2%到3%,也就说,一年之内,在公司的现金流和账面上,反而会减少1%到2%。

“2%看起来不多,但是如果一年放款额100亿的话,就得垫进去2个亿。”何欢称。

如果这个时候,再布局一些新的业务线,或者继续扩张,垫进去的钱就会急速增加。

汽车金融就如一盘精密的仪器,什么时候扩张,什么时候回笼资金,都需要精打细算,否则就有玩砸的风险。

在资金充沛、风口正盛的时候,自然可以玩得大胆一点。

但今年的环境,却和往日不同。

之前,汽车金融的资金来源,主要分为两大部分:成本贵一点的,是P2P和地方金交所;成本比较低的,是互联网银行、民营银行和中小银行。

今年金融监管普遍收紧,P2P行业问题重重,地方金交所的出口也被封堵,导致这部分资金难以为继。

而银行的放贷,也变得越来越保守。

资金端收紧,这让汽车金融只能紧巴巴,而同时,资本市场也开始冷却。

“汽车金融上市公司的股价表现并不好,这让资本市场对汽车金融的前景有所疑虑,热情降低。”赵一洋称。

我们来看看汽车金融股的表现。

灿谷集团的发行价是11美元,最低跌到了7.59美元;

号称汽车金融第一股的易鑫集团,发行价7.7港元,最低跌至1.83港元。

行业内普遍认为,汽车金融就是一台精密的金融机器,润滑剂就是资金。

当两个资金源都收紧之后,汽车金融就将腐朽生锈,再难转动。

而第一车贷方面也承认,市场环境并不乐观:

“由于近期资管新规落地和国内金融政策持续变化,整体金融行业比较低迷,加上年底国内金融机构普遍放款意愿偏低,致使行业资金面整体趋紧。”

03谁来救局?

第一车贷的困局,如何解开?

“就看有没有大资本觉得他们的业务还有机会,愿意注入大资金。”何欢指出。

一轮新的融资进入,就能盘活整盘棋。

对于整个汽车金融行业来说,资金荒已难以回避,第一车贷的案例,可能只是一个前奏。

2019年,绝不是容易的一年。

抱团取暖,未雨绸缪,成为行业的座右铭。

何欢也总结了几点“过冬箴言”。

首先,充足的现金流,就是生命线。

“因此,要动用所有的资源和方式去融资,不论你现在账上有多少钱,都要留好过冬粮。”何欢称。

其次,扩大盈利,尽量让负的现金流,变成正的。

“做业务一定要盈利导向,重视人效和成本。”何欢强调。

他正在设计一些产品服务,在每单中,都会增加额外的盈利项目,来提高每单的提成。

比如,增加保险、续保服务和其他业务服务。

而第三点,也往往是被大家忽视却最重要的,是“不要盲目扩张,瞎追风口”。

何欢称,最血淋淋的教训,就是2017年火起来的直租。

这个模式,就是平台先将车买下来,再租给用户使用。

一年之后,用户可以选择3种方式来处理这辆车:要么不租了,要么直接买断,要么分期购买。

业内将其称之为:“1+3。”

但这个模式最大的问题就是:对现金流要求极高。

平台方需要自己先花钱将车买回来,这就意味着,所有的盈利点,全部在后端。

甚至要4年,才能把钱收回,赚到利息。

但在2017年,几乎所有头部的汽车金融公司,都挤进了这个所谓的“风口”。

很多公司仅仅搞定第一年的资金就上了。

它们想象得很美好:到了“+3”的时候,再通过对接资金方的方式解决后期的问题。

但没想到,后面却出现了“期限错配”和资金荒。

“我们也投入了几百万尝试,但我很快发现,这是一个极快吞噬现金流的模式,就放弃了。”何欢称,现在看来,这是非常明智的决定。

“现在第一车贷到处找人接手他们的直租客户,可能当时他们的布局,也是追风口,并没有想透后面的路怎么走。”他表示。

过冬箴言的最后一点,就是要强调硬实力:做好风控,降低逾期,最大限度地盈利。

“越是艰难的时候,越是看大家真本事的时候。”何欢称,行业已经过了那个谁都可以挤进来揩油的时代,只能拼谁的骨头更硬。

汽车金融行业发展的这几年,产生过很多的伪命题、伪风口,也出现过无数坑和陷阱。

但在此期间,却极少有人将这部精密的金融机器操控好。

正如尤瓦尔·赫拉利在《人类简史》中所说:“历史的铁则就是,事后看来无可避免的事情,在当时看来总是毫不明显。”

汽车金融公司只有在资金荒中活下来,商业模式才算走通。

也只有经历过一个完整金融周期,行业才能健康成长。

(应受访者要求,文中部分人物为化名。)

办理及转让全国以下金融类公司:融资租赁公司、区块链公司+数字资产+投资控股融资租赁公司+商业保理公司+网络借贷中介公司+各地投资管理、股权基金、资产管理、金融信息、互联网金融信息公司。保险经纪/代理公司、小额贷、典当行、融资担保等金融类公司。咨询热线;谢先生

发现这个不错,亲们随手关注哦!