有招商银行APP的朋友,可以在招行APP页面中点击借钱,即可看到闪电贷。

第一部分额度申请

笔者是招商银行的信用卡老客户,首次申请大概是2006的一个炎热夏天,当时在某IT公司做程序员,当时申请的时候公司签署在职证明,招行发放的金卡,但是额度不高。目前的工资卡也是招商银行的,所以笔者认为闪电贷授信参考额度至少有如下两条规则

1、信用卡额度及信用卡历史

2、工资流水及交易历史

另外,笔者的股票账户绑定的是招行的卡,目测应该不会与股票账户有关,从政策的角度认为银行信贷类应该看不到笔者股票账户的数据。

还有一点,对于‘招联-好期贷’的额度与闪电贷的额度差距太大,同样提交的材料一样,闪电贷是亲儿子,招联是后妈生的?(闪电贷给我的额度高,利率3%%,招联只有万元额度利率4.5%%)这是为什么呢?另外,在闪电贷给出额度的时候填并未填写过多的信息,授信额度大概半小时左右(授信额度时间有些不确定)招联好期贷额度非常快的出来额度,而且无填写任何信息。由此推测,闪电贷为招行内客户授信,招联好期贷需要招行引流后按照普通模式授信。

关于授信额度的一些粗糙做法

招商银行信用卡在刚开始起步的时候推出来yong卡(针对大学生市场的低额度信用卡,额度1000-3000)当时就仅仅因为大学生的信用卡,把一个招商银行区域性小银行变成国际大行。

对于做资产的朋友,由于初期在授信额度量化之前,推荐采用招行yong卡模式【底额度,循环授信】,允许养额度人的存在,当他把额度养成之后,你的数据与风控体系已经建成,完全可以对此类人气进行细分定向的风控与分类营销。

如果不想拍拍脑袋盲目做额度,可以考虑使用信用卡额度*系数,例如,某人有招行信用卡额度一万块,可以简单授信额度=1万*0.4=4000块。具体为什么是0.4不是0.5或者0.3?特别简单,信用卡的取现额度是总额度的0.5。假设借款人逾期还不起,可以让他用信用卡的取现来还款。毕竟,借款利率比信用卡利率高,两者相害选其轻,具体的操作,你懂得。。。。

最后关于额度再说几点:

1、授信额度中有一个非常重要的指标,就是借贷次数和历史借贷情况。俗称多头和历史信用。这些数据都可以通过授权后以查征信、接三方数据等方式来获取,具体细节这里就不讨论了。

2、如果某客户已在其他平台借贷过2次,这次在你的平台上借款,你给的额度高了和利息低了,也可能会存在这么一件事情,“客户可以用你的钱还别人的借款,而且不太着急还给你的钱”。

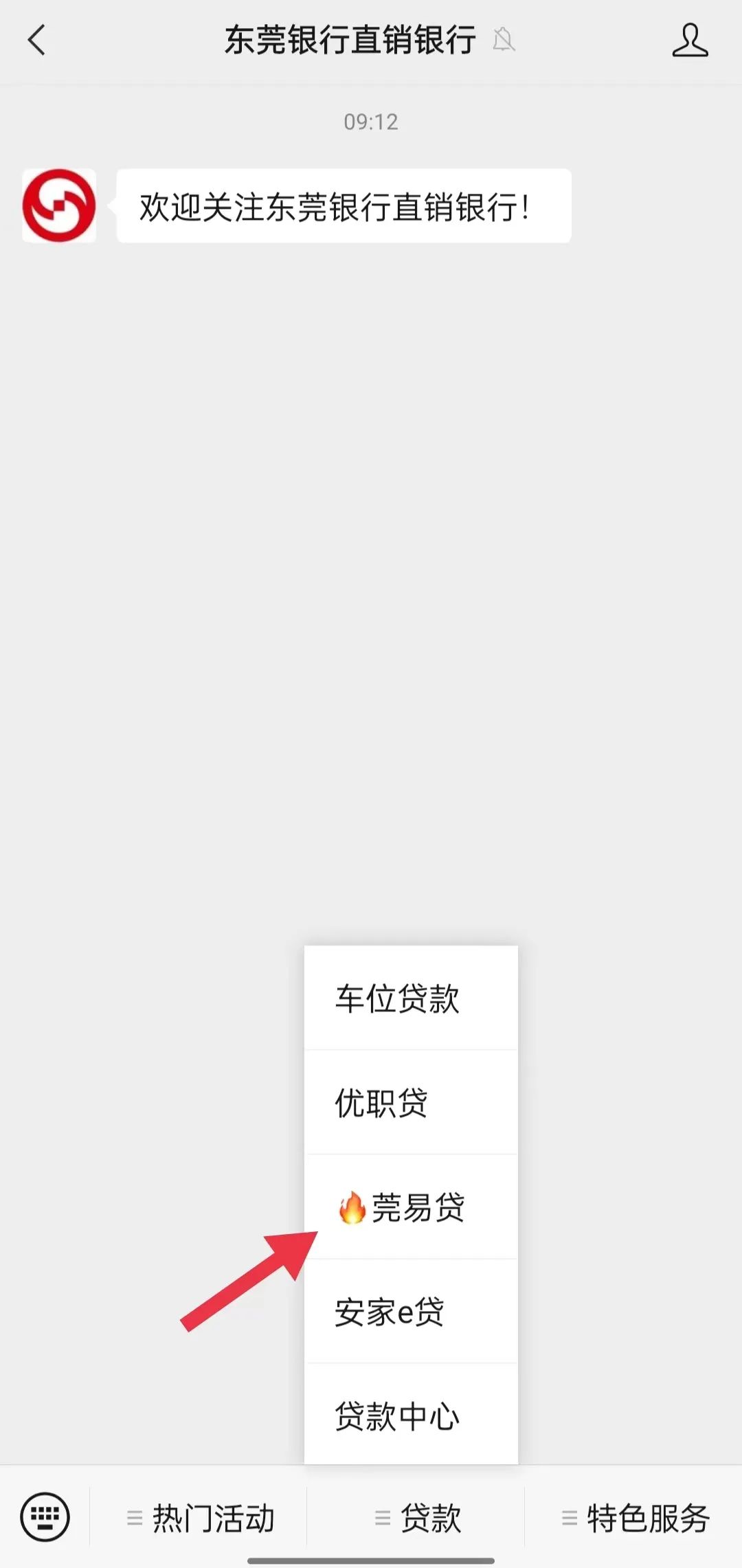

第二部开始借款

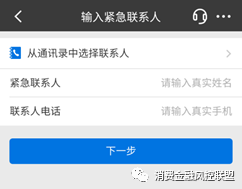

有2种方式,一种是从通讯录联系人中读取,另一个是手工填写。

不要小看紧急联系人,里面实际上在操作中隐含了很多的风控策略,因为笔者不为招行工作,所以不知道招商现金贷是否采取爬取通讯录的风控策略。以笔者的应用经验来谈,通过sdk爬取通讯录相关信息可以非常方便的获得机主的通讯录名单、通话详情等,由此可以对机主的通讯录、通话对象进行分析。

以笔者所采用的三方电话类产品,他们的产品爬取联系人通讯录和通话记录后会在号码库中匹配相应的电话的信息,给出相应比如,快递、催收、信用卡、营销类的标签后方便做风控策略。

举个栗子。比如机主的常联系第三人近三月有半小时以上通话记录,说明这个有正常社交行为;如果催收公司催款较为频繁,说明贷款逾期较多;如果快递送货电话比较多,说明购物能力不弱,等等的相关属性。这种基于电话号码的分析对做风控是非常有帮助的,更甚者还可以在贷后资产处置中对借款人的数据修复,具体应用还需要根据自身产品的风控策略来决定。

另外,笔者目前所服务的公司月放贷余额超过600亿,有一条现金贷线,10亿/月,其中制定通讯录类风控策略中有这么几条,针对于通讯录的交叉验证及黑名单匹配。

简单地说就是,通过对内部黑名单的建立后,读取通讯录号码,若号码库中有黑名单重复人员,策略一:进件人与黑名单人的关系或者图谱。策略二,黑名单库与进件联系人的关系与图谱。策略三。。算了不说了,再说就裸奔了。。第一版六条规则,第二版十多条,目前已经到了第四版了,规则随着数据量和关系发生变化,未来还会变化。

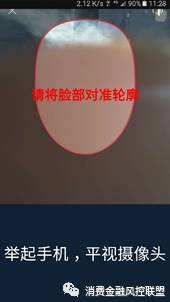

填写完通讯录之后,确认借款合同的步骤,下一步就是开始面部识别

提示如下:

Step1

Step2

Step3:语音提示张嘴巴、眨眼下、等基本的活体检测动作

通过简单的三步之后,点击确认,就可以借到钱了,而且在不到5分钟的时间内,简单方便快捷,借款金额不能用于房产投资,股票投资等用途。(比较好奇的是,凭本事借的钱,按时还就是了,管的着用在哪里吗?哈哈哈哈。。。)

看似简单的三步,里面隐含的不少的风控内容。这里我就重点说明一些针对于OCR类风控规则的发表一下个人观点。

第一点:OCR类检测

OCR类检测的最主要目的是用来证明是本人,而且是本人自愿的借款行为。目前的OCR识别技术已经比较发达,但是也出现了很多通过高清照片、活体面具的形式蒙混过关的,网上有挺多老司机试验过OCR技术检查的BUG,笔者也相信假以时日,真正的活体检查技术可以‘真的’做到是活体检测。

若此项技术在不成熟的时候被我们应用,我们也可以采取BUFF方法,提升一下风控技能。比如采用虹膜技术、指纹技术,实在不行滴血验亲也行,就看你能接受的成本是多少了。至少我认为支付宝的空付技术不错,用在借款上很恰当。

第二点:语音提示

这一点我需要吐槽一下,既然已经授权了,为什么不加来个弹幕,让借款者朗诵一段文字什么的,比如“我是MJ,于2020年2月30号在Amc,手持苹果18PPplus进行线上借款,于2100年1月32号还款,钦此!”。这样也能增加互动性,也可以对借款进行隐形的威慑,如果朗读的不好就放到内涵段子里。。。。

在整个过程中进行录像,预估视频在1-3分钟左右,也为以后的资产处置做准备。

笔者在2014-2015赛季做大学生市场的时候就设计出了用小视频方式来进度签约、放款,小视频3分钟,放款5分钟。真正做到了快速放款(话说当时趣分期、分期乐他们好像还没啥。。。算了不说了,说多了都是泪水。。)

到此走完着重要的2步借款成功了,但是做为风控人,总感觉这里面缺少些什么东西。。。。

笔者认为,仅有单纯的活体检测还不够,还需要进行合同的视频签订过程的保存,以及证据留存等。最最重要的是,既然已经有视频认证了,就应该把个人肖像和身份证验证以及对于借款人肖像类风控接入。比如,做黑名单和反欺诈,查一下照片的人是不是通缉黑名单一类的数据,这些数据很多厂商都有;视频中的人和身份证必须是同一人;在视频中同意授权查个人征信报告,并进行确认。

风控之我见

如果应用与做大额和场景类风控,这些贷前反欺诈和验证手段还远远不够的,笔者根据这几年的工作经验,简单总结了六类体系:反欺诈体系,信审体系、风险定价与评级体系、风控管理体系、风险等级评估及资产处置评估六大风控体系,用这六大体系来完整的描述我们做的风控管理工作。六大体系简单介绍如下:

名称

潜在风险点

解决方式

政策与策略

反欺诈体系

针对在在信审中出现前欺诈提前进行过滤

1、通过内部风控体系建立内部黑名单、疑似欺诈高发区域。

2、通过第三方征信公司获得黑名单。

3、通过内部欺诈分析进行贷后跟踪提醒。

1、内部黑名单一票否决制。

2、外部黑名单统一要求增加征信担保

3、贷后跟踪进行预测与处置。

信审体系

1、初步审核进件资料正确性与完整性。

2、申请业务与征信担保不匹配

3、抵质押

1、公安身份证初步审核

2、初审人员进行资料审核

1、人工重点审核资料完整性

2、对于非消金类非信用类需线下人员进行实地考察出具评估报告。

3、初审结束交由复核人员进行复核并验证。

4、终审进行额度审批

风险定价&评级

对于信用类贷款、用户分类是与风险有相关性。

对于非信用类抵质押类资产风险定价有决定性因素。

采用评分卡模式对用户进行评分并划分信用等级。

对资产进行风险定价,可采用调整抵质押品折算利率、期限等手段进行等级划分。

原则按照分值越高信用高越高(风险越低)进行阶段性授信。

风控管理体系

1、数据质量2、数据分析偏差3、泄密

1、数据质量检查、清理等手段建立数据集市

2、采用多维度报表进行数据分析,采用专业分析工具进行分析,并进行相互验证。

3、镜像与堡垒相结合,统一集中授权。

1、根据风控集中度制定解决方案,并进行模拟测试、压力类测试以验证方案有效性。

2、定期跟踪重点关注业务,并同步反馈。

3、建立财务类指标并进行五级分类。

*风险等级评估

暂无

暂无

暂无

资产处置评估

1、固定资产的流动性

2、抵押资产的减值

3、潜在诉讼及归属问题

1、审核政策

2、资产定期跟踪

3、提前识别潜在风险

4、资产证券化

1、根据资产评估进行抵质押管理,对于资产价值进行定期跟踪。

2、以流动性资产为支撑

3、诉讼类资产回收全程跟踪。

4、非诉讼类资产回收以净回收或转置为重点跟踪。

备注:因笔者能力有限仅能总结这么一点

题外话:

笔者为‘某钱包’实施的风控策略也是基于相类似的风控手段来实现的,从今年年初仅用三个月多的时间,‘某钱包’就成为一个业内小黑马,月放款额超过亿元,运营近半年以来的逾期及坏账数据表现优于同行。

再聊一毛钱的

自此,招行的闪电贷贷前风控策略已分析完了,我相信闪电贷应该还有很多内容,那么我们来猜测一下招行做的这个闪电贷还会做些啥?他会给客户做画像吗?应该会,因为他有银行交易数据、人行征信数据、信用卡相关数据,甚至水电煤气电信电话的各种数据他都有。

而且会有几百人的建模工程师在背后给用户做评价模型。可能会选择几十几百个甚至几千几万个变量来建模,给用户做定价、做风险模型,做行为预测与分析。也有着几百几千人的贷后处置团队,养着几百家各种类型的厂商、三方数据商。笔者近十年前就职的软件公司专为银行做信贷业务系统,所以大概知道给银行打工的各个厂商们的样子。

所以也能想象得出为有那么多的人为银行工作,而且这些人大多是白领和精英群体。但是,银行的东西拿出来就能用直接吗?未必,反而用银行的东西来做消费金融可能会水土不服,比如北京某银消费金融公司,网上就爆出,不仅亏损近20亿,还被罚款900万。这个问题有可能是不应该用‘一套策略万事通’的鸵鸟风控哲学法(当然了,也是其他愿意所造成,据说加盟商的这个大坑也贡献不少力量)。

笔者对于风控的观点倾向于“以场景做风控,用场景进行授信”,而不是“对人的综合授信”。这两个观点有着本质的不同,请读者悉知。

来源|消费金融风控联盟

作者|刘鹏程

干货推荐

⊙信贷业务风控逾期指标及模型评估指标解读

⊙解读互金业务风控模型的6个层级

⊙互联网金融数据分析应用详解

⊙浅谈数据挖掘在信用评估中的应用

⊙解析信用评分模型的开发流程及检验标准

⊙解析消费信贷风控策略设计

⊙常用数据挖掘算法总结及Python实现

⊙解码区块链技术及信贷风险管理应用(附书籍)

【风控命门】专注分享网络最新风控资讯与案例,传播最新风控手段和经验。现在风控命门群已经成立,欢迎添加小编:QQX1310,小编拉你入群,欢迎大家共同交流,探讨行业实战案例。