点击蓝字

关注我们

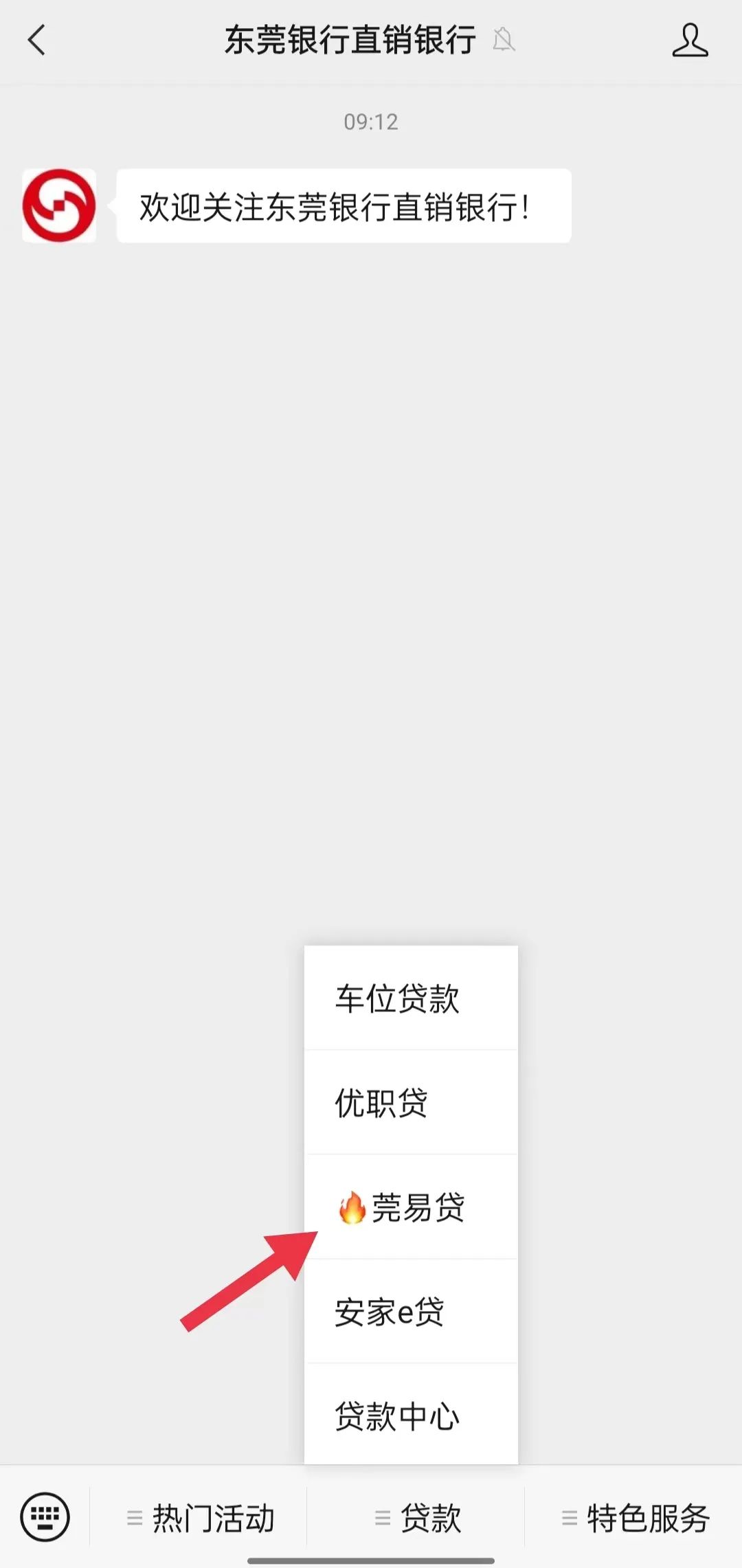

银监会日前发布的《关于银行业风险防控工作的指导意见》,点名清理整顿时下互联网金融领域“热闹”的现金贷业务,这将不少运营现金贷业务的互联网金融平台推到了风口浪尖,其中也包括了在2016年财报中“自曝”互联网金融服务业务毛利率高达98.51%的上市公司二三四五。

银监会文件明确提出,做好“现金贷”业务活动的清理整顿工作,“(网络借贷信息中介机构)严格执行最高人民法院关于民间借贷利率的有关规定,不得违法高利放贷及暴力催收”。

【重磅】关于开展“现金贷”业务活动清理整顿工作的通知

二三四五人士对此表示,现金贷产品的出现,针对的是短期、小额的贷款需求,产品风险较高,运营成本较高,将该产品定义为高利贷和“暴利”,并不符合实际情况。如果所有的现金贷产品都执行民间借贷利率不高于36%的“红线”,这个产品将不再存在。

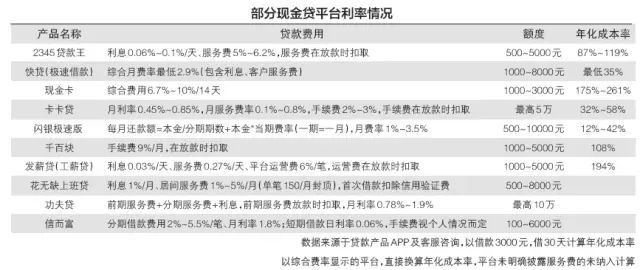

被爆利率高达184%

根据《每日经济新闻》报道,记者按二三四五现金贷的流程申请贷款发现,按照借款3000元,30天期限计算,平台预先扣除186元手续费之后,实际到账贷款本金2814元,按照0.06%的日利率,到期需还本付息3054元,计算下来的实际年化利率约为104%。若借款15天,借3000元的实际年化利率则高达184%。

2345贷款王的名义利率为日息0.06%,折合年化利率为21.9%,低于24%。但若加上预扣的手续费来计算实际年化利率,则显然远远超出36%的红线。

毛利率98.51%,回应“暴利”质疑

二三四五近日披露2016年财报显示,该公司去年实现营业收入17.42亿元,同比增长18.48%;实现归属于上市公司股东的净利润6.35亿元,同比增长52.2%。去年业绩亮眼的背后,是该公司新的主营业务互联网金融服务业务出现了大幅增长。

根据财报,二三四五去年互联网金融服务业务的营业收入为2.06亿元,占公司总营业收入的11.84%,而这一比例在2015年仅在0.62%。而该业务去年的营业成本仅为308万元,该业务毛利率高达98.51%的毛利率引起了广泛的关注,二三四五也因此受到了暴利的质疑。

对此,彭亚栋回应称,公司在统计互联网金融业务的营业成本和毛利率时,营业成本主要是运营人员的成本(目前有83个运营人员),并未把管理费用(例如管理人员工资)、销售费用(例如推广费)、财务费用(例如企业需支付给银行的利息)、资产减值损失、营业税金计算在内。“因为我们的互联网金融业务和工厂生产的产品不一样,没有材料成本,无法一一对应,所以推广成本等都计入了三费,如果综合来算,我们的利润率会下降很多。”

实际上,二三四五2016年互联网金融业务的爆发式增长,曾引起交易所的关注。该公司此前收到的交易所问询函中,曾被问及互联网金融业务的成本费用,并被要求提示该业务的风险。

根据二三四五的回复,该公司“2345贷款王”平台2016年发放贷款总金额为62.74亿元,较2015年增长2160%;这一业务给二三四五带来的营业收入为2.06亿元,营业成本为374.23万元,而销售、管理、财务费用合计为5968.01万元;综合而言,运营“2345贷款王”的金融科技子公司去年实现归属于母公司所有者的净利润为1.1亿元。

若以此测算,二三四五运营“2345贷款王”的金融科技子公司去年净利润率为53%。但二三四五人士强调,此前公司非公开发行股票募集的资金,带来了一定的理财收益,金融科技子公司的财务费用为-4927万元,如果不考虑理财收益的“水分”,金融科技子公司剔除财务费用因素后的净利润率为29.92%。

现金贷的高运营成本

或许正是现金贷业务的“暴利”,引发了监管层的关注。

“对互联网金融平台来说,现金贷业务的成本包括了从持牌金融机构获得资金的利息,以及平台本身的各项费用成本。为此,给借款方的利率一般要覆盖息和费两项,如果要求息费综合成本控制在最高院规定的年化利率36%以内,现金贷业务是没办法做的。”对于前述监管文件,二三四五人士指出。

据二三四五人士测算,目前市面上的现金贷业务,资金成本按月测算为1%(占贷款额的比例,下同),获客成本按月为2%-5%,信审、支付成本按月为0.5%,人力、运营成本按月为0.5%-1%,坏账按月为4%-6%,综合而言,每月成本占当月贷款额的8%-13.5%。按年测算,平台的息、费年化综合成本为96%-162%。

“如果以年化利率36%来划线,那现金贷业务根本无法覆盖成本,整个行业也就不存在了。”二三四五人士强调,现金贷产品服务的是小额、短期的贷款人,特点是额度低、短期化,运营成本、风险也比较高。

从坏账风险来看,二三四五2016年计提的资产减值损失合计3211.84万元,其中该公司因为互联网金融业务计提的资产减值损失为3116.60万元,占二三四五期末计提的资产减值损失的比例为97.03%。

由此可见,“2345贷款王”业务给二三四五带来了较大比例的资产减值损失。二三四五人士表示,对于“2345贷款王”业务中发生的逾期、坏账,按照合同约定,由公司和合作金融机构按一定比例共同分担。

此前监管部门发放通知后,也有现金贷的从业者表示了类似的观点,他算了一笔这样的账:

1000元的贷款,年化利率36%封顶的情况下,一个月利息为29元;

征信风控费用按照1%来算,需扣除10元风控费用;

在100%通过率、无坏账的情况下,实际年化利率已降为22.8%;

而如果考虑到现金贷机构获得资金的利率原就要11%,利率空间就只剩下11.8%;

再考虑获取用户要花费不少的营销成本,此外还有20+%的坏账率,所有系数加起来,现金贷已基本毫无利润空间可言。

现金贷排查在行动

截至目前,北上广深都开始进行现金贷排查工作。

4月19日,广州互联网金融协会发布《关于开展“现金贷”业务活动清理整顿工作的通知》(下称《通知》)。《通知》要求协会各会员单位积极开展自查自纠工作,维护网贷行业正常发展秩序。对已开展“现金贷”业务的单位需将自查自纠进展情况及时报送,填写《“现金贷”自查自纠情况表》并于2017年4月24日前发至协会邮箱。统计表要求填写的信息包括平台名称、交易规模、借款人数、出借人数、借款利率以及自查自纠情况。广州互联网金融协会会长、广州e贷总裁方颂对《国际金融报》记者透露,“据初步摸查了解,广州目前有少数几家平台涉及现金贷,暂未发现暴力催收等恶性事件,广州互联网金融协会将会密切关注,引导平台合规开展相关业务”。

在广州之前,深圳已发文在全市范围内针对P2P平台和业务开展摸底排查和集中整治,切实摸清风险底数,防止风险集中爆发和蔓延,维护网贷行业正常秩序。相关整治进展情况要求每月5日前上报监管部门。

据相关媒体报道,4月18日,上海地方行业协会亦对会员单位下发《现金贷产品统计表》,对旗下会员单位涉及现金贷业务的情况进行摸底排查。除平台名称、产品上线时间等基本信息之外,涉及现金贷产品的平台还需提供“逾期罚金、催收费用等其他费用标准”、“放贷时,是否从借贷本金中先行扣除利息、手续费、管理费等金额”等多项信息。

与上海同一日下发“现金贷”排查方案的还有北京。目前排查方案已确定70余家北京地区从事现金贷业务的机构,其中APP端50多家,PC端10多家。

而监管部门的下一部动作,我们还不得而知,现金贷目前也前途未卜。

文章来源:证券时报、每日经济新闻、国际金融报

本文由“消费金融行业资讯”发布,2017年4月25日

关于版权

《消费金融行业资讯》所选内容,除【原创】文章外,均为网络转载、编译或者读者荐稿。原文有注明作者、来源出处的我们会一并标明。无特别注明的文章,有关内容若涉及版权问题,请原作者或媒体联系我们,我们会及时更正或者删除。

长

按

关

注

后台回复“入群”解锁新姿势

投稿及勾搭小编

:xfjrhyzx

邮箱:

已入驻平台

一点资讯

UC头条号

未央网

金评媒