《信用卡的奥妙》

第一篇信用与资本的认知篇

第一章个人信用体系

第三节个人信用报告解读

一、信用报告中的“查询时间”和“报告时间”有什么区别?信用报告中显示的“查询时间”是指系统收到查询者提出查询请求的时间;“报告时间”是指生成个人信用报告的时间。在正常情况下,两者间隔时间非常短,通常在5秒以内。一般来说,信用报告中反映的信息,应当是截至“报告时间”个人数据库中所拥有的关于被查询人的所有的最新信息。如:

报告编号:

查询时间:2010.03.1616:14:20

报告时间:2007.03.1616:16:21

二、个人信用报告的信息有哪些栏目?个人信用报告的信息包括以下栏目:

个人基本信息,包括个人姓名、地址、工作单位、居住地址、职业等;

信用交易信息,如个人的贷款、信用卡、为他人贷款担保等信息;

异议标注信息;

本人申明信息;

查询记录。

三、个人身份信息是怎么来的?个人信用报告中的个人身份信息主要是由各商业银行上报的,追溯起来就是个人在商业银行办理信用卡或贷款业务时填写的相关申请表上的个人基本信息。由于一个人可以在不同的时间向不同的商业银行申请信用卡或贷款业务而且不同时候填写的个人身份信息可能不同。个人信用报告中显示的个人身份信息是各商业银行上报的同类信息中最新的一条,但仍可能与您当前的实际情况不符,原因是您在最近一次把信息留给银行后,个人情况可能又发生了变化。因此,如果个人基本信息发生了变化,请及时到与其发生业务的商业银行更改客户资料,以保证个人信用报告中身份信息的及时性和准确性。

四、“明细信息”是什么意思?个人信用报告中的明细信息主要是指信用交易信息中的每一张信用卡(包括贷记卡和准贷记卡)的授信额度、每次使用(透支)和还款情况的具体信息。每一笔贷款的金额、每次还款情况等具体信息。前者反映个人每张信用卡的使用情况,后者反映个人每笔贷款的相关情况。

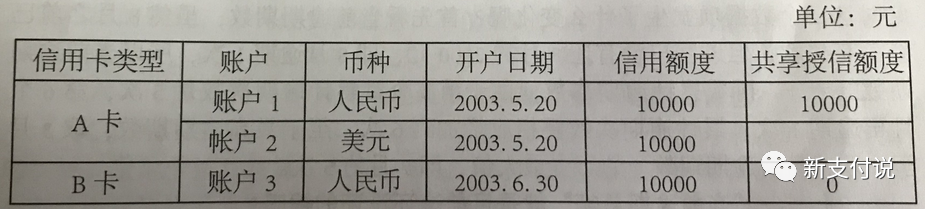

五、什么是“信用额度”与“共享授信额度”?信用额度是指银行根据信用卡申请人的收入状况、信用记录等,事先为申请人设定的最高使用金额,这反映了商业银行对个人信用程度的肯定。在卡片有效期和信用额度内,申请人使用信用卡并还款后,信用额度会自动恢复,从而可循环使用信用卡。共享授信额度是指两个或两个以上的信用卡及其账户共享同一个信用额度,当任意卡片及账户消费一定金额后,这几个卡片及账户的可使用的信用额度均会相应减少。举一个例子,某位客户拥有两张同一银行发行的信用卡,假设分别为A卡和B卡。两张卡共享的信用额度。当这位客户使用A卡消费3000元后,当他再用B卡去消费时,由于B卡的额度与A卡共享,这就意味着B卡实际只能使用7000元的额度。假设A卡为双币信用卡,由人民币和美元两个账户组成两个账户共享元人民币,美元账户的信用额度为等值人民币。上述情况在信用报告中展示为:

六、未使用的授信额度为什么也要记入个人信用报告?有朋友问,银行给了我2万元的授信额度,但我并没使用,为什么也要记我的信用报告?正如上一问题解释的那样,授信额度反映了银行对您信用状况的肯定,在授信有效期和授信额度内,您可循环使用信用卡或贷款。当归还卡消费额或贷款时,授信额度会自动恢复。因此,授信额度是反映您个人信用状况的正面信息,应当记入您的信用报告。

七、如何理解信用卡的最大负债额?在每个账单周期内,发卡机构一般会为持卡人统计出一个账单周期内当期应还的金额。信用卡的最大负债额就是各个账单周期内应还金额的最高值。

八、“透支余额”与“已使用额度”是什么意思?透支余额和已使用额度反映的是持卡人当前的负债情况,通俗地说,就是表明持卡人欠银行多少钱。透支余额是针对准贷记卡而言的,而已使用额度针对的是贷记卡。要注意的是,此数据项包含本金和利息。

九、什么是“逾期”?逾期即过期,指到还款日最后期限仍未足额还款(此处的足额是指最低还款,一般是账单金额的10%)。特别需要注意的是以下情况属于逾期行为,都会被记入个人信用报告:

比到期还款日晚一两天还款(一般大部分银行都有3天左右的宽限期);

过了到期还款日,银行工作人员电话催缴后,客户还清了欠款;

客户已经在到期还款日之前还款,但由于不清楚应还的具体金额,没有足额还款。

小技巧:逾期情节不严重,可以和银行及时沟通,解释不是恶意逾期,或许可以免于逾期上征信不良记录。

十、如何理解“当前逾期期数”、“累计逾期次数”与“最高逾期期数”?这三个项目很容易混淆,我们可以举个例子来说明一下:假设2010年1月某客户申请了一笔住房贷款,按合同每月需还2000元。但因暂时的资金周转不灵,3月至7月连续5个月未还款。下边我们来计算该客户7月的当前逾期期数、累计逾期次数和最高逾期期数。当前逾期期数是一个连续的概念,是指当前连续未还最低还款额或者贷款合同规定的金额的次数。由于该客户连续5个月也就是5期没有还款,所以当前逾期期数是5。累计逾期次数是一个累计数,只要逾期1次,它就累加1次,所以它也是5次。最高逾期期数是的历史最大值,即在3月至7月的当前逾期期数中取最大的一个数前逾期期数数字,不难理解它也是5。假设2010年8月该客户把前5个月应归还的贷款共元还上,此时这三个数据项发生了什么变化呢?首先看当前逾期期数,虽然8月之前已经没有欠款,但该客户没有还8月的2000元,即8月逾期1次,所以当前逾期期数等于1。再看累计逾期次数,由于前5个月累计逾期次数是5次,第6个月再逾期1次,累计逾期次数要相应增加到6次。至于最高逾期期数,取3至8月“当前逾期期数”的历史最大值,即7月的5次。

十一、“当前逾期总额”就是目前该还没还的钱吗?当前逾期总额是截至信息获取时间前最后一个结算日应还未还的款项。对贷记卡而言,是指当前未归还最低还款额的总额。对贷款而言,是指当前应未还的贷款额合计,应还货款额(包括本金和利息)的构成应视具体合同规定而定。对于准货记卡,该数据项无意义,所以显示为0。

十二、逾期1天与逾期180天有什么区别?前面我们已经说过,个人信用报告是客观记录。不管是逾期1天还是逾期180天,都会如实体现在个人信用报告中。假设某笔贷款的还款方式为按月还款,且在此之前从没有过逾期记录。那么当逾期1天时,信用报告中相应的当前逾期期数体现为1,而逾期180天时,当前逾期期数为6。个人信用报告对此不作信用评价,只是如实的记载。但是信用报告使用者可以对此作出不同的判断。但是要说明的是,这里1和6这两个数字对商业银行判断风险而言,一般会存在很大差别。

十三、为什么要单独把“准贷记卡透支180天以上未付余额”标识出来?准贷记卡透支180天以上未付余额,是指该张准贷记卡透支180天以上未还的余额。从该张准贷记卡首次透支日开始计算的透支天数超过180天(不含天)时,透支180天以上未付余额为全部逶支余额及其产生的利息之和。如果从首次透支日开始计算的透支天数未超过180天,则透支180天以上未付余额等于0。在实际操作过程中,多数商业银行视准贷记卡客户在60天内还款正常还款,不会影响客户新的授信申请。但当持卡人超过180天未还款,则说明其还款意愿不强或还款能力有问题。将此余额标识出来,有利于银行判断持卡人的信用状况,控制信用风险。

十四、什么是信用卡的“最低还款额”?最低还款额是针对货记卡而言的,是银行在账单日计算出的最低还款额,一般为到本账单日为止已使用额度的一定比例。作为一种短期融资工具,使用贷记卡额度后,银行在还款日并不要求客户归还全部金额,而是允许客户归还使用额度一定比例的金额,比如10%,这就是最低还款额。但需要注意的是如果未全额还款,所有使用的额度都将从使用日开始计收利息。

十五、信用卡按期只还最低还款额算负面信息吗?不算。只要按期归还最低还款额,就不算逾期。因为银行发放信用卡时与客户的协议规定,客户可以按最低还款额还款。所以按期归还最低还款额是正常履约的表现,不构成负面信息。不仅如此,由于该客户可能给银行带来更多的利息收入,倒可能成为银行信用卡的营销对象。

十六、“贷记卡12个月内未还最低还款额次数”是什么意思?是指客户的该张贷记卡在结算月往前数的最近12个月内未还最低还款额的次数。贷记卡按月结算,“贷记卡12个月内未还最低还款额次数”是几,就是有几个月客户没有还信用卡的最低还款额。

十七、“24个月还款状态”是什么意思?这个指标记录了持卡人从结算年月起往前推24个月内每个月的还款情况。一般而言,商业银行会用这个指标来判断个人还款意愿及还款能力。需注意和“G”,C表示正常结清的销户,即在正常情况下的账户终止。而G表示结束,指除结清外的其他任何形态的终止账户,如坏账核销等,这两个要加以区别。此外,也需注意“#”这个符号,表示账户已开立,但当月状态未知。

十八、为什么看不到信用记录“良”或“不良”的字样?很多朋友问,银行的信贷人员说我有不良信用记录,可我在我的信用报告中为什么看不到“良”或“不良”的字样呢?个人信用报告是客观记录个用活动的文件,中国人民银行征信中心以客观、中立的原则对采集到的信息进行汇总、整合,既不制造信息,也不对个人的信用行为进行评判,所以在您的信用报告中当然不会出现“良”或“不良”的字样。比如某人有一笔贷款逾期几天未还,他的信用报告中将记载为这笔贷款逾期(主要体现在“当前逾期期数”、当前逾期总额”、“24个月还款状态”、“逾期31-60天未归还贷款本金”等项目中),而不会记载“此人逾期还款,记录不良”等字样。因此,如果您发现商业银行信贷人员或其他报道材料称“信用报告中的不良记录如何如何”这种说法是欠妥的。当然,个人申请贷款时,银行的工作人员可能会说“因为你有不良记录所以不能贷”,这实际上是工作人员根据个人信用报告中的客观记录,对您的信用状况作出的主观判断。不同的银行、不同的信贷业务员,判断标准可能会不相同,对同一个人的信用状况作出的评判可能就不相同。

十九、为什么不能说负面信息就是“不良记录”?负面信息是客观记录,“不良记录”是一种主观评价。个人信用报告只作客观记录,不作信用评价。在实践中,如果个人使用信用卡或贷款出现偶尔一两次短期逾期等负面信息。一般情况下,商业银行在办理信用卡或贷款审查时是不会将它作为“不良记录”而拒绝给您办理信用卡和拒绝给您贷款的。

二十、负面信息主要出现在哪些栏目?个人信用报告中的负面信息是指没有按约履行合同的信息,主要出现在以下几个地方:

“贷款明细信息”中的“累计逾期次数”、“最高逾期期数”是较常见的负面信息。

“货款最近24个月每个月的还款状态记录”中出现“/”、“*”、“N”、“C”以外的标记,比如是数字1到7,或者是"D”、“Z”,这些符号表明个人有欠款逾期未还的信息。

“信用卡明细信息”的贷记卡“末还最低还款额次数”出现0以外情况,比如是数字1到7。

“信用卡明细信息”的“准贷记卡透支180天以上未付余额”出现数额。

二十一、为什么个人信用报告中不区分“善意”欠款与恶意”欠款?首先,中国人民银行征信中心出具的个人信用报告是对个人过去信用行为的客观记录,并不对个人的信用好坏进行定性的判断。不对欠款进行“善意欠款或者“恶意”欠款的区分,是为了保证信息的客观性。其次,商业银行等个人信用报告的使用机构会根据个人的实际情况和其他信息对客户的履约能力和意愿进行综合判断。因此,个人信用报告中不区分“善意”欠款与“恶意欠款。

二十二、“异议标注”与“个人声明”有什么不同?“异议标注”是指在异议受理人员接受异议申请后,在该异议申请人的信用报告中添加异议标注,表示这份个人信用报告中可能存在有误的信息。在异处理没有结束前,异议标注所指出的记录内容有可能是正确的信息,当然也可能是错误的信息。“个人声明”一般是在异议申请人对异议回复有不同意见时,中国人民银行征信中心允许异议申请人对有关异议信息附注100字以内的个人声明。其真实性由异议申请人负责。中国人民银行征信中心的异议受理人员负责检查身份证件及声明内容是否符合规定,但不对内容的真实性负责。相应的,个人声明对商业银行判断信用状况的参考作用比较有限。

二十三、什么是“查询记录”?查询记录记载了个人信用报告在过去两年内被查询的情况。包括查询日期、查询者和查询原因等内容。通俗地说,就是您的信用报告何时因何种原因被何人查询过的历史记录。一般情况下,个人信用报告被查询有以下几种原因:贷款审批、信用卡审批、担保资格审查、贷后管理、本人查询和异议查询。

二十四、为什么要特别关注“查询记录”中记载的信息?查询记录中记载了查询日期、查询者、査询原因等信息,据此可以追踪您的信用报告被查询的情况。对个人而言,您应当特别关注“查询记录”中记载的信息,主要有以下两方面的原因:

第一、其他人或机构是否未经您授权查询过您的信用报告。

第二、如果在一段时间内,您的信用报告因为贷款、信用卡审批等原因多次被不同的银行查询,但您的信用报告中的记录又表明这段时间内您没有得到新贷款或申请过信用卡,可能说明您向很多银行申请过贷款或申请过信用卡但均未成功。这样的信息对您获得新贷款或申请信用卡可能会产生不利影响。

需要说明的是,贷后管理查询个人信用报告虽然也被记录在“查询记录”中,但并不需要经过您本人授权。如果您发现您的信用报告被越权查询时,可以向中国人民银行征信管理部门反映,中国人民银行可以根据《个人信用信息基础数据库管理暂行办法》给予处理;造成实际损失的,您还可以向法院起诉。

更多精彩内容请持续关注后续更新。

更多信息请点击下面链接查看:

一、信用卡的奥妙

1、【前言】信用卡的奥妙

2、征信报告一公民的经济身份证

3、个人信用报告介绍

二、用卡须知

1、支付行业最全术语,看完秒懂

2、兴业发风控短信,如何避免降额封卡

3、商户编码MCC科普知识

4、盘点信用卡最低还款有多大的坑

5、盘点信用卡取现有多大的坑

6、信用卡的好处,银行永远不会跟你说

三、征信

1、一篇让你读懂个人征信

2、征信的原则和基本流程

3、征信基本概念

4、有关信用记录的问题解答

5、全国集中统一的企业和个人征信系统简介

6、二代征信系统相关问答

7、一图读懂个人信用报告

四、其他

1、信用卡的前世今生

2、一篇读懂96费改

3、法律新规:这些贷款可以不用还

支付是信用卡信用的放大器

一定要关注+置顶/星标+再看呦

▲长按二维码“识别”关注

觉得好看,请点在看