程世鹏|武汉银行贷款服务第一自媒体

程世鹏|武汉银行贷款服务第一自媒体

当你第一办理和使用信用卡,当你第一次贷款,第一按揭买房买车,你的信贷消费和还款记录等一系列信用经济活动,就已经和征信挂钩了,征信都会如实记录。

征信就是通过采集、整理、保存自然人的信用信息,然后对外提供信用评估、信用报告等服务来进行信用管理的活动。

征信为专业的授信机构(比如银行、金融公司)提供了信用信息共享的平台,通过记录个人的信用行为,来影响用户未来的经济活动。

大家最普遍的莫过于办信用卡,按揭买房,买车,但有很多人却因为征信问题被银行拒之门外。

很多人都是对征信道听途说,一知半解,甚至很多人都没有看到过自己的征信报告,即使看到了,很多也看的不是很懂,也不知道怎么分析征信的好坏。

经常被朋友问到:我有资产,有稳定收入,征信很好,为什么贷款总是被拒?

而事实上,自己说自己征信好不算,贷款机构说的才算,那只是自己对征信非专业性片面的见解而已。

那么征信究竟记录了什么?我们该如何去分析呢?

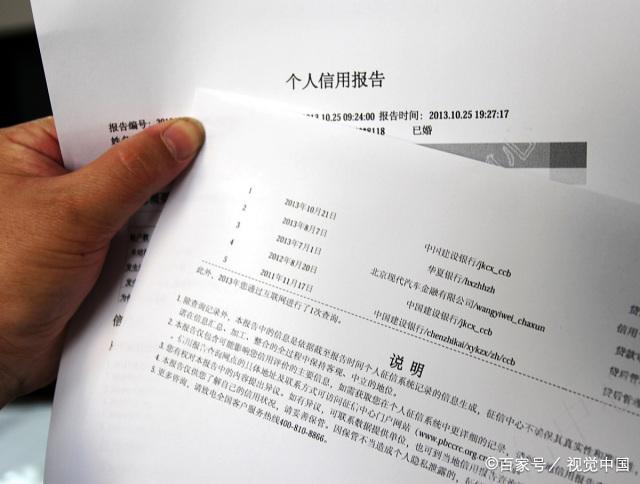

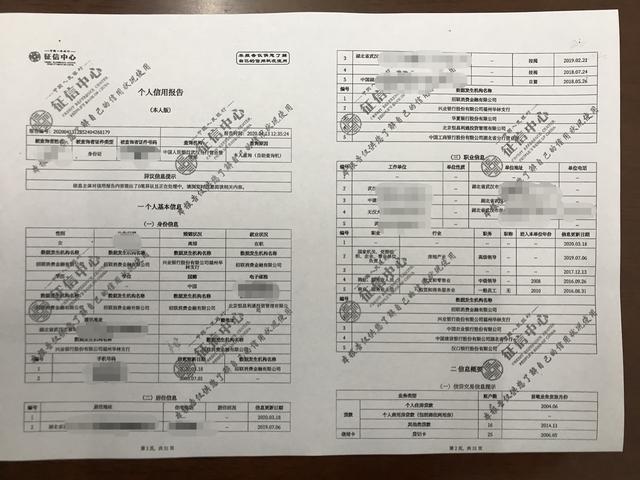

第一:基本信息

如上图,基本信息包括:身份信息、居住信息、职业信息、数据发生机构。

1、那么这些信息是从哪里收集来的呢?

比如你申请了一张信用卡,申请信用卡肯定要填居住地址,电话,单位名称,地址,职位,电话等,那么这些信息就上传到征信中心,如果又申请了信用卡或贷款,又会填入新的信息,有可能相同,也有可能不相同,那么每一栏信息就会显示有相对应的数据发生机构,通过序号对号入座,比如说某某银行信用卡中心,没有采集到的征信上就没有。

2、基本信息对申请贷款有什么影响?

如果你本人手机、工作单位、通讯地址经常换,或者婚姻状况离异,工作职位为普通员工,那么对征信评分都是减分的,简而言之,生活状况欠佳,工作不稳定,收入不稳定。

如果信息显示已婚、工作单位为国企事业单位或大公司,职位为管理职位,居住地址为自置,并且信息长期一致,那么这就是加分项了,有利于通过审批。

当你申请贷款时,风控中心还会根据现有申请信息和以往信息做对比分析,看是否存在虚假信息,一旦存在,也是会直接拒贷的,或者通过电话核实,下居住地址和单位核实信息真假。

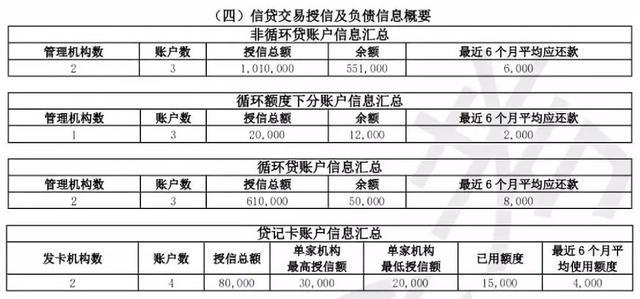

二、信息概要

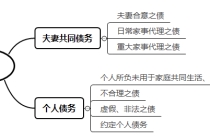

信息概要包括:信贷交易信息提示、违约信息概要、授信及负债信息概要、查询记录概要。

这些信息是所含内容信息的汇总,相当于对数据的总结,比如信用卡多少张,住房贷款几笔,消费贷款几笔,总的授信额度等,有利于快速通过概要数据来分析用户的风险。

1、如果在信贷交易信息提示里显示有房贷,信用卡张数少于5张,也没其它贷款,没有违约信息,那么征信就属于比较好的了。

2、如果负债较高,比如信用卡近半年平均使用额度超过70%,那么很多贷款机构是不会通过审批的。

每月最低还款额=贷款月均还款额+信用卡近期平均使用额度的10%。

打个比方,每月需还各种贷款5000,信用平均使用额度5万,那么每月就最低需要还款5000+5000=1万

如果你每月提供的有效收入不足一万,那么负债就超了,再贷款就很难了。

一般做按揭贷款负债率控制在50%以内,其它贷款必须控制在70%以内。

想通过率高,要么增加有效收入流水,要么降低负债,总之负债率越低越好。

3、违约信息对征信影响是最大的,最常见的就是逾期,那么是不是只要有一次逾期就贷不了款了呢?这也不至于,各贷款机构还是有一定包容性的,常见的连3累6,意思是2年内连续逾期月数不能超过3个月,累计逾期次数不能超过6次。

逾期信息体现了一个人的还款能力和还意愿,个别逾期可能是因为忘记疏忽造成,但是长期习惯性逾期,那就说明还款能力不足,已经出现债务危机了,你都出现债务危机了,别人还会给你贷款是不可能的,因为风险太高。

三、信贷交易信息明细

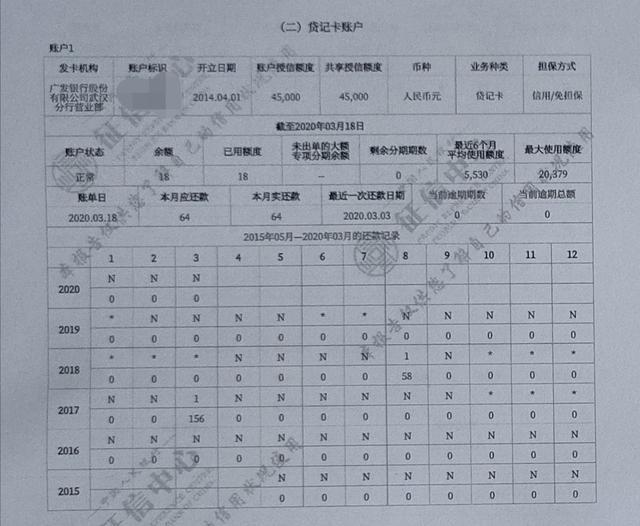

信贷信息交易明细包括“非循环类账户和贷记卡账户”。

非循环类账户是指:你贷了款,只能一直还款,而不能再把还进去的款再次贷出来,比如房贷,消费贷款都是如此。

贷记卡账户是指:大家知道你信用还进去的金额是可以再次消费的,这就叫做循环类账户,除了贷记卡,比如很多人使用过的借呗也是循环类账户。

如图所示:非循环类账户明细主要包括:贷款机构、贷款日期、贷款金额、还款期数、账户状态、五级分类、贷款余额、剩余期数、当月应还款额、还款日、当月实际还款额、逾期记录以及每个月的还款历史记录,历史记录最长5年。

在这里就可以看到贷款什么时间贷的,每笔贷款本金多少,还剩多少未还,还剩多少期数,中间有没有逾期,逾期几次,逾期时间多长。

逾期越多风险越高,贷款的剩余还款也就是本笔贷款的负债了。

历史记录有年份和月份,还款情况以字母和数字代替,一般N为正常,1为逾期一个月,具体可参考征信最后一页,有详细解释。

信贷交易信息明细也包含5年内已结清贷款,贷款状态会显示已结清,提前结清的会显示提前结清金额和时间。

五级分类是指:商业银行依据借款人的实际还款能力进行贷款质量的五级分类。按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

注:一般贷款都要求五级分类为正常。

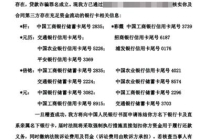

如上图所示:贷记卡账户明细主要包括:发卡机构、日期、授信额度、账户状态,已用额度,近6个月平均使用额度,最大使用额度,账单,当前逾期和逾期额以及近5年还款历史明细等。

还款历史记录明细与非循环类账户信息显示规则一致。

如果近6个月平均使用额度过高超过70%,或者经常超出授信额度,那么此类账户就很容易被风控降额或封卡。

第四:公共信息明细

公共信息明细主要包括有:社保公积金缴存情况、欠税记录、民事判决记录。

有部分人因为没有相关信息,所以征信打印出来就没有相关记录。

一般有民事判决记录的,特别是经济类的,就很难贷款了,有欠税记录就要及时补缴。

在这里主要还是社保公积金居多,主要显示参缴日期,月份,缴费状态,月缴存额,缴存比例以及缴存单位。

一般社保公积金是反映收入稳定的重要保证,很多贷款机构都有社保公积金消费贷款,就可以看出此类人群的优质,缴存额越高,时间越长,贷款额度越高,单位性质越好,评分越高。

第五:查询记录

查询记录包括机构查询记录明细和个人查询记录明细

机构查询是指:经本人授权委托贷款审批机构查询征信的记录,比如你申请信用卡,申请贷款时,都要签署一份《征信查询授权书》或者勾选同意查询,然后贷款机构根据查询结果来进行风控审查。机构查询为硬查询,风控权重较高。

机构查询会记录查询时间、查询金融机构和查询原因,而查询原因主要包括有:信用卡审批、贷款审批、担保资格审查、保前审查、贷后管理几种。

一般需要贷款不看贷后管理,主要看除贷后管理外近半年查询次数。信贷均会看查询,抵押贷少数银行也会看。

个人查询是指:个人到征信查询机构临柜查询的征信记录,或者通过互联网征信中心查询的记录。个人查询为软查询,风控权重相对要低。

查询也是做贷款风控的核心指标,一般要求半年查询不能超过8次(除贷后管理,个查也算),超过了基本上就跟贷款无缘了。

经常遇到有些贷款的人短期内疯狂申请信用卡和网贷,不管有没有带下来,都会记录其中,查询记录一大堆,其实申请的很多都是徒劳,因为越往后,查询越多,申请直接秒拒。

所以不要胡乱申请网贷,不存在侥幸,也不要频繁申请信用卡,不要拿征信试错。

征信伴随我们一生,新版征信,也就是我们俗称的第二代征信系统也于2020年1月20日正式上线,记录的信息相比原版征信要更加全面和细致,信息记录时长5年,比如有逾期的情况,在你结清逾期贷款后5年才会消除。

除了央行的征信以外,随着互联网科技和大数据的发展,百行征信也应运而生,以后也会作为信用参考的补充。

逾期、查询、负债、网贷记录是征信的主要风控点,所以大家要尤其重视。

好的征信对于后期信用经济活动更加有利,贷款渠道选择面会更广,贷款成本也会更低,反之就越高,严重的还会影响到我们的日常生活。

信用无价!且贷且珍惜!

相关内容推荐:

征信有哪几种查询方法?查询对贷款会有哪些影响?怎么避免踩坑?

征信记录了哪些信息?二代征信与原版征信有哪些变化?

湖北银行税易贷,利率4.45%,线上审批,还能享政府贴息政策!

没有任何抵押资产怎么融资?“银税互动”助力武汉企业复工复产!

举报/反馈