来源:汽车服务创新联盟

2020年4.18号长沙政法频道播报在去年9月,因为做生意资金周转不畅,市民林女士通过熟人介绍找到仲利国际租赁有限公司,打算办理车辆抵押贷款业务。经过该公司一系列操作,最终资金是批下来了。但是后来她发现,这业务的办理让她觉得自己被“套路”了。是真的被套路了吗?

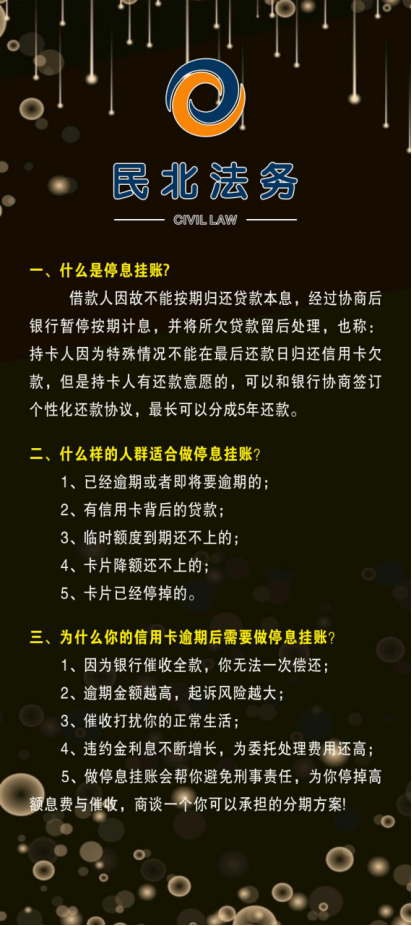

事情经过详情客户申诉描述:2019.9.7日经车贷朋友介绍到仲利国际租赁有限公司进行车辆抵押贷款业务,自己是一台2017款路虎极光,资料齐全后评估价格可以贷款23万,利息1.3,同年9.19贷款金额23万,分36期,扣掉保证金元和GPS费用2310元,到帐金额217***元。

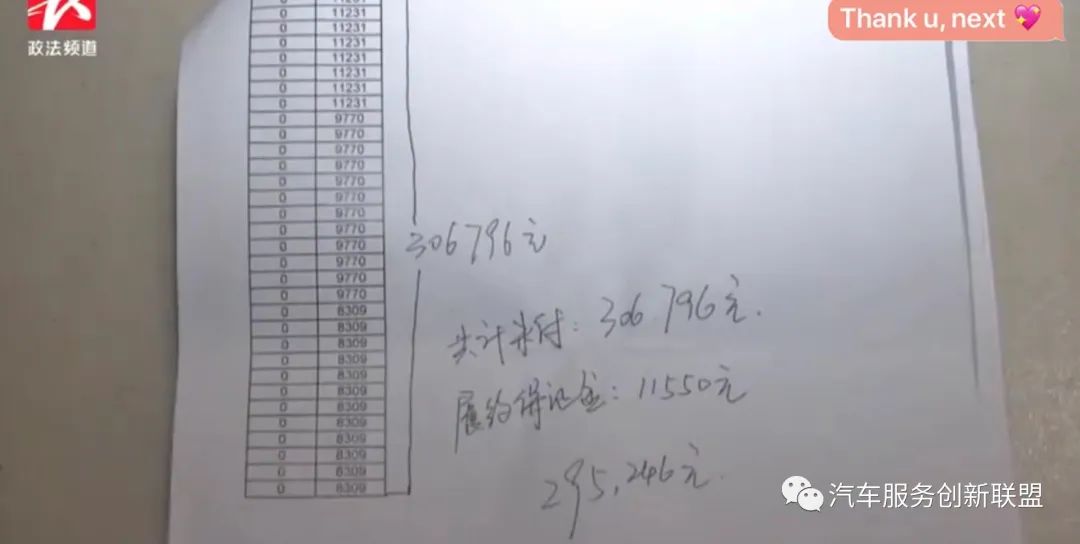

从2019.10-2020.1.20曰一共还了4期,2-3月由于疫情影响逾期2个月,仲利公司在未经本人同意协商的情况下,将车从居住小区凌晨偷走,第二天去仲利公司进行协商还款拿车,仲利公司并告知需一次性结清,结清金额295***元,其中还不包括违约金,加违约金30几万。当时便问仲利公司这个金额怎么算出来的,仲利公司便拿出一份车辆融资租赁合同给我,说是我签的合同,当时我便提出质疑,我做的是车抵押贷款,从没做过租赁,我要求仲利公司把所有合同资料全部给我,里面有签名的车辆抵押贷款合同。我回想2019.9.17当天放款签合同的,我对这2份合同产生质疑,我做的车抵货款为什么要签租赁合同,仲利贷款业务员并告知我,这2个合同是一样的车抵押合同,因为仲利没有贷款业务资质,只能以租赁的形式放款!

从2019.10-2020.1.20曰一共还了4期,2-3月由于疫情影响逾期2个月,仲利公司在未经本人同意协商的情况下,将车从居住小区凌晨偷走,第二天去仲利公司进行协商还款拿车,仲利公司并告知需一次性结清,结清金额295***元,其中还不包括违约金,加违约金30几万。当时便问仲利公司这个金额怎么算出来的,仲利公司便拿出一份车辆融资租赁合同给我,说是我签的合同,当时我便提出质疑,我做的是车抵押贷款,从没做过租赁,我要求仲利公司把所有合同资料全部给我,里面有签名的车辆抵押贷款合同。我回想2019.9.17当天放款签合同的,我对这2份合同产生质疑,我做的车抵货款为什么要签租赁合同,仲利贷款业务员并告知我,这2个合同是一样的车抵押合同,因为仲利没有贷款业务资质,只能以租赁的形式放款!

当时是被仲利业务员蒙骗诱导下签下2份合同,并且刻意隐瞒合同条款和细则,车辆租赁合同整章印在租赁合同(专用条款)背面,没有被告知,没有要求签字按手印,没有尽到告知义务,我在完全不知情的情况下签了租赁合同第一页,背面的内容完全不知情,直到车被拖走才知道反面有合同部分条款,合同实际就是要求我将车辆所有权抵押给仲利公司,仲利公司给我贷款放钱,再以租车的形式让我每个月支付名义上的租车费用,实际是还款。

当时是被仲利业务员蒙骗诱导下签下2份合同,并且刻意隐瞒合同条款和细则,车辆租赁合同整章印在租赁合同(专用条款)背面,没有被告知,没有要求签字按手印,没有尽到告知义务,我在完全不知情的情况下签了租赁合同第一页,背面的内容完全不知情,直到车被拖走才知道反面有合同部分条款,合同实际就是要求我将车辆所有权抵押给仲利公司,仲利公司给我贷款放钱,再以租车的形式让我每个月支付名义上的租车费用,实际是还款。

直到现在我才知道上当受骗被套路了,仲利公司还以计算方式玩套路,正常一次性付清方式是借款总额减去已还金额就是我还需要偿还的金额,仲利公司计算方式是除去我还的4期,将剩下32期本息相加金额作为我要偿还的欠款,仲利公司用不正当的合同擦边球、阴阳合同的方式获取不正当的金融暴力,实属罕见。

我在签合同之前问得清清楚楚,36期如果提前还是怎么算的,当时仲利业务员告知,提前还款要还完6个月才能一次性结清,不满6个月加一点点违约金,把借款金额减掉已还款金额,剩下的金额就是我所要还的金额,如果当时仲利业务员告知我还款金额按照仲利租赁合同还款,不管还多少期都要按照36期金额还,我也不会选择在仲利做车抵押贷款,明明是个坑怎么会往里面跳!现在导致借款23万,扣掉费用到帐21万多一点,已还4期,一次性结清我还要还仲利公司加违约金30万!

通过表象看本质从金融角度,融资租赁公司集贸易和技术与一体,类似于“资金的二道贩子”。许多民营租赁公司获得贷款的成本都快年化8%,在本身获取资金成本高的情况下再卖出去,利息自然要高于银行。因此,融资租赁更多的是面向因资信等因素而无法从银行获取贷款的个人或中小企业,租赁自身的风险很高。正因为融资租赁面向的是银行等不愿意接受的高风险客户,而金融有一个核心点就是风险定价,因此租赁利息会很高。租赁公司的租金,和银行贷款一样,不是“等本等息”,而是“等额本息”计算,通常前几期租金中大多数属于租赁利息,本金占其中一小部分。这是金融本质中的“资源时间错配”属性决定的!在汽车金融,融资租赁售后回租车贷客户接受到的资金成本不论人保系还是脱保系产品行业普遍现状!

通过长沙政法频道播报客户申诉,汽车服务创新联盟看来主要在于3点1.通过售后回租形式进行融资合规性2.受疫情影响客户逾期在先,对于平台方来说收车理所应当3提前还款结清暴露出相关问题!

去年9月山西临汾办案机关将一知名融资租赁公司的售后回租产品认定为涉嫌“套路贷”,并刑事拘留了多名公司中高层管理人员,此事引发了广泛关注与融资租赁行业的极大担忧!

关于融资租赁售后回租行业见解去年年底车咖院创始人兼CEO黄成伟对中国经营报记者表示,国内现在许多从事汽车回租业务的融资租赁公司实际上做的并不是真正的回租业务,而是通过不登记不过户,或是不过户加上抵押登记的方式伪装成车抵贷。此种形式法院可能会判定为借贷关系,如若《办法》实施,国内融资租赁公司目前开展的很多回租业务很可能会被认定为非法放贷。据黄成伟介绍,目前国内超过80%汽车融资租赁公司都是从事回租业务,而从事回租业务的公司中有超过99%的公司从事不过户的回租业务。融资租赁公司目前该如何应对《办法》中要求不得开展发放或受托发放贷款业务的问题,多位融资租赁公司高管均对记者表示,目前公司对《办法》仍处于观望状态,暂时没有启动应对措施。

业务模式临变局汽车回租业务的常规模式,是有资金需要的企业或者个人将车辆所有权转移给融资租赁公司,并获得资金。同时,融资租赁公司再将车辆租给承租人使用并收取租金,承租人则继续保留车辆的使用权。“但在实际业务的操作中,很少有过户回租业务发生。”黄成伟解释道,如果一辆普通私家车,因为回租业务过户到融资租赁公司,到期再过户回承租人。那么,承租人的一手车就变成了三手车,在旧车市场的贬值会很严重。承租人不但要承担回租业务的费用,还有车辆的贬值损失。所以,回租业务理论上虽然行得通也有利于收获风控,但考虑到车辆贬值问题,实际中很难有客户能接受。“在实际操作过程中,承租人和融资租赁公司签订融资租赁合同,把车辆所有权转移给融资租赁公司,但是不进行过户登记而进行抵押登记。这种伪装成车抵贷的形式,并不是真正的回租,一旦发生纠纷法院可能会认定为借贷关系。”黄成伟表示。

推荐阅读