“还不起钱,死!”近日,家住上海的刘先生向中新经纬透露,由于拖欠了一些银行和互金平台的贷款,他屡屡收到催债公司工作人员的死亡威胁和其他方式的恐吓。“有直接死亡威胁的,让我去坐牢的,要上门来单位打我的,报警的,各种方式都有。”

刘先生的遭遇并非个例。近年来,在互联网金融的快速发展背后,大量逾期债务也催生了一条催收灰色产业链:“暴力催收”!今年3月,中国互联网金融协会已经发布了《互联网金融逾期债务催收自律公约(试行)》,对互金领域债务催收行为作出具体规范,不过业内人士指出,公约试行到现在并未完全落地,受限于网贷债务人维权意愿弱、维权能力差,债务人在债权关系中处于弱势,部分网贷平台踩监管红线,未严格执行《公约》要求,导致了暴力催收行为屡禁不止。

遭遇暴力催收

因为手头资金紧张,去年开始,刘先生在一些互联网金融平台借钱用以周转,不过让他始料未及的是,一场噩梦就此开始。

刘先生当时从七八家平台都借了钱,虽然每笔金额不多,但其实际年化利率都超过了20%。在无法一次性还清借款以后,刘先生便接到了催债公司的各种威胁信息。

刘先生向中新经纬提供的短信截图。

不光如此,刘先生的前同事张小姐也因为刘先生的事情屡屡接到骚扰电话。“我并非刘先生的紧急联系人,只是因为在刘先生的手机通讯录里,我被备注成为了好友,所以催债公司的人就打电话过来了,一连打了八个。”张小姐称。

刘先生通讯录里的其他好友和同事也遇到了类似的情况。“他们这就是恶意爆我的通讯录,想通过这种方式来催我还钱。”刘先生说,当时在借款前他授权给平台使用自己的手机通讯录,因此平台才会打电话给自己的好友、同事。“如果不授权就借不到钱,现在几乎每个平台都是这样玩的。”

“先是电话和短信轰炸我本人,然后给我发假的律师函、立案信息,最后开始轰炸我通讯录里的亲朋好友。”刘先生总结了催债公司的“套路”。

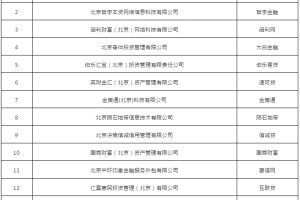

苏宁金融研究院互联网金融中心主任、高级研究员薛洪言指出,数据的多寡是征信系统的核心竞争力,市场竞争下,尽可能多地获取数据成为征信机构的最大动力,诱发了一系列的数据乱象,如过度采集、非法采集、非法交易、数据滥用等等。用户成为虚拟世界中的“透明人”,暴力催收、电信欺诈、骚扰电话等屡禁不止。

遭遇暴力催收怎么办?紫马财行CEO唐学庆表示,当网贷公司对借贷人使用通讯录轰炸或者是电话威胁时,贷款人可以郑重的警告第三方催收者个人债务不得擅自联系亲属朋友作为第三方去催收,保留电话录音或者轰炸证据。此外,还可以向中国互联网金融举报信息平台进行举报,通过合法途径维护自身的利益。

“目前没有出台针对暴力催收具体的法律条文,要受到什么样的处罚,主要看催收的暴力严重程度。暴力催收行为一经核实,相关部门将责令其整改,并采取警示约谈、发警示函、公开通报批评、强制培训教育、公开谴责等自律管理措施。如有触犯法律的行为,网贷公司也将承担法律责任。”唐学庆说。

互联网催收亟需规范

催收乱象已经引起了监管层的高度重视和行业协会的关注。

《互联网金融逾期债务催收自律公约(试行)》,对互联网金融逾期债务催收行为,保护债权人、债务人、相关当事人及互联网金融从业机构合法权益进行了规范。

唐学庆表示,《互联网金融逾期债务催收自律公约(试行)》用了14个“不得”规范债务催收行为,明确催收人员在与债务人及相关当事人沟通时,应使用文明礼貌用语,不得采用恐吓、威胁、辱骂以及胁迫债务人及相关当事人的行为,等于给催收行为划出了14条清晰的红线。

5月4日,中国银保监会联合公安部、国家市场监督管理总局、中国人民银行印发了《关于规范民间借贷行为维护经济金融秩序有关事项的通知》,在回答记者提问时,银保监会有关负责人指出,近年来,民间借贷发展迅速,以暴力催收为主要表现特征的非法活动愈演愈烈,严重扰乱了经济金融秩序和社会秩序。《通知》指出,严厉打击以故意伤害、非法拘禁、侮辱、恐吓、威胁、骚扰等非法手段催收贷款等非法金融活动。

针对目前一些平台仍存在暴力催收的现象,唐学庆认为原因在于暴力催收对于以贷后催收为主要风控手段的网贷平台而言,是最直接、最有效的催收方式,尤其是针对社会弱势群体。

“其次,某些非法平台选择暴力催收而不是走法律流程催收,隐藏了该平台高利率、乱加息等非法操作,一定程度上减少了平台开支成本。”唐学庆说。

他指出,《公约》试行到现在还未完全落地,受限于网贷债务人维权意愿弱、维权能力差,债务人在债权关系中处于弱势。其次,部分网贷平台踩监管红线,未严格执行《公约》要求,因此导致暴力催收事件仍屡屡发生。

唐学庆指出互联网催收亟待“正规化”:“催收行业规范化进程依然需要监管机构政策法规的出台和完善,在行业准入门槛、从业人员规范、违法违规成本等多方面制定约束政策与奖惩机制。”

本文源自中新经纬