微贷网催收还款近30亿,拍拍贷、你我贷陆续宣布网贷业务清零。头部的网贷机构或许还有一线转机,而中小网贷机构只能走向消亡。

撰文|木音

出品|消费金融频道

继11月18日宣布收到纽交所通知函,公司已重新符合上市规则后,微贷网的命运似乎有死而复生的迹象。近期,杭州市公安局上城区分局发布了最新的“微贷网处置情况通报”,微贷网案累计归集资金已近30亿元,占总回款比例超过60%。

距离微贷网被立案,已过去四个月,警方的介入,让众多出借人看到了希望。根据通报内容,公安机关查封、冻结等追赃挽损工作同步持续开展,微贷网团队及组织架构持续保持平稳,日常催收工作及回款情况均保持正常。

截止2020年2月29日,微贷网待还余额为85.83亿元。5月12日,微贷网发布未签约新方案用户资金量不足17亿,已签约用户资金量约54.5亿,这也就意味着微贷网待还余额约71亿。

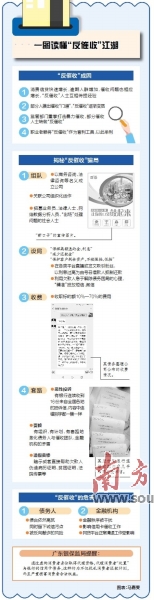

对于大量的逾期债务,微贷网显然不能有效处置,立案或成微贷网的最佳选择。警方在通报中明确表示,公安机关将继续保持对恶意逃废债行为的严厉打击态势,在此提醒平台借款人自觉积极配合借款催收工作,依法履行还款义务。

此外,微贷网接入央行征信工作有序推进,大量的逃废债借款人被报送。在警方和央行征信的震慑下,微贷网的清退理应更顺利。微贷网在2020年半年报中也称,自2020年7月以来,微贷一直在与当地政府部门开展业务合作,所有与催收有关的工作都照常进行,借款人如期偿还了利息和本金。

以微贷网为代表的头部网贷平台谢幕,证明网贷行业无序发展也被画上句号。在互联网金融创新概念推动下,2012年之后网贷迎来爆发式增长,当时市场仅关注网贷作为一种信贷创新产品,而忽视其中存在的金融风险。

就网贷的运营逻辑来看,网贷风险非常集中,有涉众性、传染性等特征,一旦资产质量恶化至临界点,出现流动性危机,兑付也就无从谈起,容易引发社会恐慌的暴雷潮接踵而至。

网贷的风险外溢根源于客群的资质。网贷的借款群体则属于典型的次贷用户。相较于银行、消费金融公司、小贷公司,网贷机构面临的用户更加下沉,信用风险也就更加突出。从当前网贷存量资产的逾期情况即可看出,网贷行业的风险控制难度极高,难以有效平衡合规定价与风险之间的关系。

现金贷整治风波到来后,监管便加大对网贷行业的清退力度。今年监管层明确表示网贷专项整治工作到年底基本结束,银保监会披露了全国实际运营P2P网贷机构已经压降至3家,借贷规模及参与人数连续28个月下降。

监管定调网贷清退,头部网贷平台开始奋力挣扎,以求获得转型的“免死金牌”。拍拍贷官宣截止2020年9月,完成存量网贷业务的清零和退出,拍拍贷自此与网贷无任何关系。目前已经成功转型为助贷平台,致力于为有借款需求的借款人匹配适合的持牌金融机构资金。

11月10日,嘉银金科旗下网贷平台你我贷正式宣布网贷业务清零此外。此外,乐信、宜人贷、趣店等也向金融科技平台靠拢,逐步清零存量网贷业务。

不过,顺利完成清退,只是极少数网贷机构的求生游戏,大部分网贷机构都面临被存量债务压垮的风险,直至警方介入,网贷事件升级为非法吸收公众存款。

作为网贷行业数一数二的头部机构,人人贷近期也宣布已开始进入实质性清退阶段。人人贷针对有紧急资金需求的出借用户,上线了应急转让通道。出借人可以自愿申请打折出售资产,申请转让的资产会由第三方资产管理公司承接,转让成功后不可撤销。

人人贷方面表示,当前人人贷将收敛新业务,把所有精力放在催收上。人人贷已经在很多地方跑通了诉前调解、批量立案、批量诉讼、批量执行的全链条,明年就能看到成效。

针对逾期回款,玖富普惠虽然发布恢复回款提现功能的公告,称平台已引入持牌资产管理公司、金融机构等专业机构,采用多元方式,加快出借人回款额度以及效率。但近期,仍有大量出借人上门索要回款,引发一波接一波的舆论争议。

早在2019年,网贷行业专项整治进入深水区,退出成为主旋律。2018年12月底互金整治办与网贷整治办联合下发的《关于做好网贷机构分类处置和风险防范工作的意见》(175号文)更是奠定了行业清退的主基调。

今年互金整治领导小组和网贷整治领导小组联合召开了互联网金融和网络借贷风险专项整治工作电视电话会,也强调争取2020年基本完成互联网金融和网贷风险专项整治的主要目标任务。

目前,多个省份宣告全面取缔网贷机构,头部平台宣布存量清零提前完成兑付,实现离场转型。一些问题较大的网贷平台如微贷网、爱钱进、钱站、凡普信贷等因涉嫌“非法吸收公众存款”、“非法集资诈骗”等罪名,已被立案调查。

头部机构转型也并非一蹴而就,资本与资源必须拥有其一,而转型路径无外乎金融牌照、助贷、金融科技等方式。其中,牌照对大部分网贷机构来说可望而不可即,主要因为网贷的业务模式和资金、技术能力不足以支撑牌照的准入条件。

选择转型网络小贷公司成为网贷机构的首选,但是在网络小贷新规限制下,网贷机构的转型不确定性增加。去年11月26日,互联网金融风险专项整治工作领导小组办公室、网络借贷风险专项整治领导小组办公室联合印发《关于网络借贷信息中介机构转型为小额贷款公司试点的指导意见》,也被称为83号文。

按照83号文规定,网贷机构转型成为单一省级区域经营的小贷公司,注册资本不低于5000万元;转型全国经营的小贷公司,注册资本不低于10亿元;此外,网贷机构股东实力较强,原有股东不具备消化存量业务风险能力的,必须引进新的有实力的股东,并作出消化存量业务风险的承诺。

网贷机构转型小贷,必须要有能充分消化存量业务风险的股东支撑。自网贷转型小额贷款公司指导意见的83号文出台以来,一些股东实力较强的网贷机构开始边忙着清退边积极申请转型成小贷公司。与区域性小贷公司相比,全国性网络小贷公司更受网贷机构青睐,51信用卡、微贷网等机构此前纷纷表示想申请网络小贷公司。

不过,11月2日银保监会同央行发布了《网络小额贷款业务管理暂行办法(征求意见稿)》,按照网络小贷新规要求经营网络小贷业务的小贷公司的注册资本不低于人民币10亿元,且为一次性实缴货币资本。跨省级行政区域经营网络小贷业务的小贷公司的注册资本不低于人民币50亿元,且为一次性实缴货币资本。

小贷公司监管趋严,加重了网贷机构转型考核的kpi。在网络小贷新规出台前,新浪旗下的P2P平台“东方融信”宣布转型为全国经营的网络小贷公司,它不仅需要遵循“83号文”,同时也要接受作为一家网络小贷公司所受到的网络小贷新规限制。

未来,那些由网贷机构转型而来的小贷公司,注册资本等要素是否需要与常规小贷对标准,还不得而知,但监管的趋势其实已经很明朗,非金融机构的涉金融业务必须全面纳入严监管。这也就是说,新浪网旗下的络小贷要想在全国经营网络小贷业务,其注册资本至少需要达到50亿元。

其次,转型助贷成为众多网贷机构续命的模式,但是这要求网贷机构必须完成存量业务清退,平台具备流量、科技生态优势。助贷相比牌照,门槛低、且业务对接便捷。目前,具有流量和场景优势的网贷机构纷纷提升机构资金占比,做流量、技术助贷方。

网贷与持牌机构在管理框架上是完全不同的两种模式,面临的监管和展业规则不同,网贷以往习惯于高利息覆盖高风险,扮演信息中介角色。转型之后,网贷机构的角色变成放贷方,能不能适应高压的规则不得而知。

在监管对网贷“零容忍”的时刻,网贷平台能加快完成清退,主动撕掉网贷标签,妥善处置好涉众风险,自然还有改头换面的机会。即便如此,能独立清零存量业务的又有几家呢?