债转股,一旦开了口子,就不要幻想市场化的解决路径。几年时间资产规模迅速拼凑成2000亿巨无霸的渤海钢铁,更开了一个糟糕的口子,在财新最新报道中,酝酿的债转股方案,需要忽悠银行理财参与。。

渤海钢铁债务重组方案仍然有较大的不确定性,理财资金的参与会让银行有较多的顾忌,而天津自身较高的债务率难以提供更多的资金参与基金的投资。在退出渠道、相关法规还没有确定下来之前,我们认为不具备大规模复制的条件,但是通过基金投资股权的方法,会给部分地区的债转股方案一些启示。

金羊毛工作坊综合整理

文章:欠2000亿想拍拍屁股债转股?坚决不能让他得逞!

来源:大黑屋

如果我说“市场主体只有两种:骗子和傻子”,这也不全是调侃。

先不说新闻,我们从头讲。

拼装出来的世界五百“强”

三来一补的加工业务是中国经济80年代起起飞的利器,你看富士康现在的组装业务也还养活了几十万人嘛。

但我要说世界五百强企业也是可以“组装”起来的,你信吗?

别不信,今天我们要说的这家渤海钢铁就是。

动因是国务院一纸文件:

2009年3月,在应对全球金融危机的“四万亿”计划大背景下,国务院发布了《钢铁产业调整和振兴规划》,力争到2011年,全国形成武钢集团等几个产能在5000万吨以上的特大型钢铁企业;形成若干个产能在1000~3000万吨级的大型钢铁企业。

各地方为避免省内钢铁企业被其他省份大型钢铁企业重组,开始对省内的钢铁企业实施重组。

天津市属钢铁企业也挺凶险,北京就有首钢集团、河北组建了河钢集团、山东组建了山钢集团。这么看,天津周边省市都出现了自己的钢铁集团。

天津钢管本身也是优质资产,现在综合实力位居全球第三、生产规模位居全球第一。如果被外省兼并了,天津国资委岂能甘心?

天津市国资委官员:“从国家产业政策来看,你自己不重组,就要被别人重组,冶金作为天津主要支柱性产业,重要性不言而喻。”

为了实现天津人自己的钢铁企业,四家钢企(天津钢管、天津钢铁、天津天铁冶金、天津冶金,我不是在说绕口令)站了出来,他们的目标是:合体二段变身!

2010年,天津市主要领导(书记高丽、市长兴国)拍板,渤海钢铁正式挂牌。当即获得中字头银行1000亿授信。

哦,忘了说,在授信签字仪式上已落马的天津前常务副市长杨栋梁曾当面感谢银行支持。

四年后,渤海钢铁首次进入美国《财富》杂志评选的世界500强企业榜单,并在次年再次入围。这意味着信用的提升和授信额度的提升。

做强无能,败家有术

渤钢教你如何花光2000亿

你看着世界500强很牛逼?如果我告诉你四家子公司在渤海钢铁成立三年后才合并报表你又作何感想?

中国的钢企合并,多为拉郎配。但是呢,虽然自己业务不行,但级别在就牛逼,就是要跟你找别扭。渤钢四家子公司都是正局级单位,只有天津钢管有竞争力,是集团盈利主题,那三家巴不得早点合并报表,于是就扯了三年皮。至于说具体业务的协调,那就更别想了。

一位熟悉天津政商关系的知情人士:“渤海钢铁之所以一直未完成实质性整合,还与天津数百年来的码头文化有关,各个公司的利益格局无比坚固,针扎不进、雨泼不进。”

在各自为战的情况下,这帮人居然在玩命扩张产能,现在粗钢产量已经到了2200万吨。这里有对市场盲目乐观的因素,也有展示自己存在感的意图。

后面的事情我们都知道了,从12年开始大宗商品走向长期低估,钢价跌跌不休,今年3月才炒了一波黑金行情。逆周期借贷扩张,你不死谁死?

从2012年开始,中国钢铁行业销售利润率始终小于1%,2012-2014年平均每年销售利润率为0.44%,去年则为-2.23%。

钢铁行业形势不好,各国都高筑壁垒。2010年4月,美国商务部裁定对天津钢管开征最高达99.14%的反倾销进口税。天津钢管后决定投资10亿美元,自2011年8月在得州建生产线,这又是一笔大投资。

雪上加霜的是,中石油中石化两家公司还欠着渤钢44亿的应收账款没给。

还有2014至2015年,渤钢集团资本运营公司在发行15亿元人民币债券及20亿元港币债券后,通过与中信集团合作获得境外银行贷款1亿美元。巧的是去年811汇改以来,人民币兑美元跌了不少了,我不知道当时他们做没做外汇掉期,从结果看似乎是依旧盲目乐观。

除了经营的问题,管理问题也逐渐暴露。今年6月12日,《天津日报》通报了天津市委巡视八组于去年10月15日-12月10日,对渤海钢铁及原旗下四大钢铁子公司的专项巡视结果。认为:

巡视组称,渤海钢铁存在“以钢吃钢”现象,“一些领导人员利用职权和掌握的资源设租寻租,围猎国有资产。”同时,内部监管漏洞多,“三重一大”制度流于形式,对资金、资产、资源、资本和工程项目的管理缺失缺位,造成国有资产流失。

渤海钢铁党委书记吕春风表示,“市委巡视组的反馈意见完全符合实际。”

总之经债委会排查,渤钢的金融债务为1920亿元,总资产为近2900亿元,若加上商业债务,渤钢已资不抵债。

而且这花钱的有问题,借给他钱的也有问题啊。

据财新网,“天津钢铁从2011年开始就还不起银行利息。”一位债权方证实了这一说法,他们早在多年前即得知天津钢铁实际资产负债表趋于恶化,却依旧向其发放贷款,“这是因为每笔贷款的发放,基本都要走一系列复杂流程。如果贷给民营企业,金额不过成百上千万。面对国企贷款,动辄就是单笔三五亿元的生意。同样的流程之下,我们肯定选择与国企合作,毕竟他们拥有政府信用兜底。”

债权人说:我们早就看出来了!

早看出来还借给他钱···

看来债权人还是有刚兑信仰,这是病,得治。

那我们来看看天津市政府的所谓“财政兜底”的能力:

渤海钢铁仅金融债务规模便达到1920亿元,而天津市2015年一般公共预算收入也只有2667亿元。

而且你要知道,天津还是靠高投资获得的高增长。现在投资都乏力还给你去兜底?

歪脑筋不止于债转股

2016年元旦前后,天津市高层召集金融机构,要求金融机构继续“支持”天津市钢铁行业发展。我没见过比这更蠢的做法了·····这等于是主动透底:我们撑不住了,但是你们要继续借钱给我····

银行人家也是要考核不良贷款率的啊,果然会一开完部分外资行等金融机构

抽贷,渤钢资金链进一步恶化,部分贷款利息逾期。

管不了外资,好歹能管住自己的地盘上的银行啊,据媒体报道,天津滨海农商行曾接到市国资委通知,不能对渤钢等五家企业抽贷。

我市国资委将拆分作为化解危机的第一步。4月21日,天津市政府的一纸批文,将天管等四家企业正式从渤钢分出,与渤钢共同成为天津市国资委直管企业。世界五百强两年游正式结束。

然而在《人民日报》“权威人士”刊发的《开局首季问大势》称“强调要多兼并重组、少破产清算,但对那些确实无法救的企业,该关闭的就坚决关闭,该破产的要依法破产,不要动辄搞‘债转股’,不要搞‘拉郎配’式重组,那样成本太高,自欺欺人,早晚是个大包袱。”仅仅3个月后,发改委副主任承认正在研究“市场化债转股”。

据财新分析,“市场化债转股”应该是指银行可以搞转股,但是不强制,完全是看企业的经营情况,能救则救,不能救让他破产。

但你知道上有政策下有对策的。央企还好,如果是地方国有企业,上面的经肯定会被地方国资委念歪。类似于:

权威人士:别动辄债转股。

地方:哦。

发改委:可以研究啊。

地方:好!有您这句话我们马上去办!

发改委:我说市场化债转股···

地方:啊?风太大听不清,就听见债转股三个字,电话信号不好,没事我先挂了。

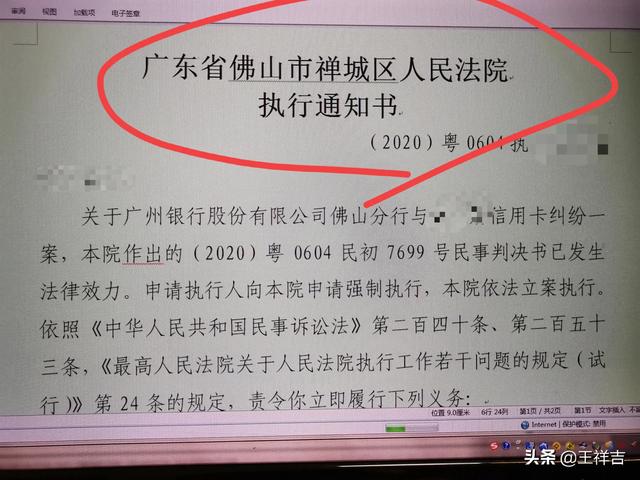

这不,今天财新捅出了天津市国资委设计的债转股方案细节:

初步方案是天津市政府成立一个基金,承接渤钢集团在银行的债务,年息仅3%。由此,银行从渤钢集团的债务泥潭中解套。

接盘的基金钱从何来?前述人士透露,这个基金会引入社会资本,其中银行理财资金可以参与。那么,很有可能会让债权银行按照债务比例用理财资金认购基金,由此替换掉银行债务,但具体规模、期限、资产定价均未定。

我市国资委一定觉得自己天底下最聪明,社会资本都是傻逼,才能想出这么个招····

当然,有刚兑信仰的你大可以去交智商税,谁还能拦得住你···

接近渤钢集团人士指出,这一债转股的方案未必能做好。“

一是天津国资委中,没有一位干金融出身的副主任,思路还停留在传统工业那套模式上;

二是现在市管国有企业中以渤钢集团、物产集团、泰达控股和城投集团的债务总额已经接近8000多亿,且能变现的资产基本上没有,风险巨大;

三是没有人敢对这件事负责。”

随着陆续到期的债务,这出猴戏,看来还会演下去。

天津钢管《2015年度第二期短期融资券发行公告》则显示,此次兑付日为2016年10月14日的短期融资券,须偿还金融为46.4亿元。

相关阅读

文章:债务重组的一种新形式——渤海钢铁债务重组方案点评

来源:固收彬法

作者:孙彬彬团队

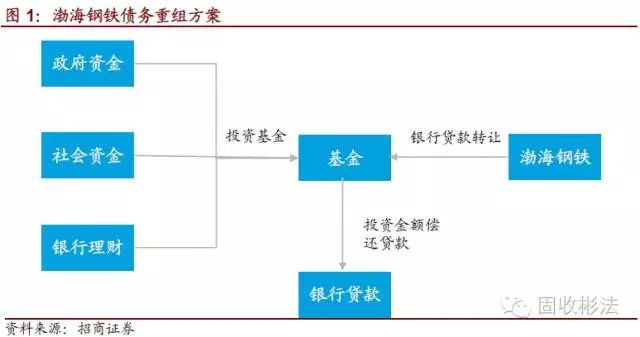

1.有关媒体报道渤海钢铁的债转股方案有所进展,天津市政府拟效仿国有资本运营公司试点,成立基金,承接渤钢集团等天津市属国企债务,银行理财等社会资本参与认购。

2.该方案从本质上来讲,政府资金、社会资金通过投资基金获取基金份额,帮助偿还部分贷款,贷款银行则通过理财资金投资的方式,退出贷款,将债权转换为基金的份额。

3.采取基金的形式能够加快债务重组的推进速度,减少审批流程。同时,银行也不用按照《商业银行管理办法》计提风险资本,此部分资产算作银行理财。

4.社会资金和政府资金参与度会很大程度影响银行接受此方案的积极性,从目前的情况来看,社会资本参与的积极性较低,政府也很难拿出较多的资金来支持。

5.目前方案具有较大的不确定性。各家银行贷款情况不一,在基金退出渠道不明确的情况下,银行理财能否投资该基金也不确定,需要观察该方案的后续发展。

6.在退出渠道、相关法规还没有确定下来之前,我们认为该方案不具备大规模复制的条件,但是通过基金投资股权的方法,会给部分地区的债转股方案一些启示。

事件:有关媒体报道渤海钢铁的债转股方案有所进展,天津市政府拟效仿国有资本运营公司试点,成立基金,承接渤钢集团等天津市属国企债务,银行理财等社会资本参与认购。

渤海钢铁债务重组方案解读

渤海钢铁的债务重组方案涉及到政府资金、社会资金和银行等多方面。首先,通过银行理财、政府资金、社会资金投资设立一个基金,该基金继承并偿还渤海钢铁的银行贷款。初步定下基金的利息为3%,基金具体如何运作和退出渠道仍然有待讨论。如果未来基金的运作方式是拥有渤海钢铁的股权,那么该方案是通过银行投资基金形式的债转股。

虽然根据媒体的报道,接盘贷款的资金包括政府资金、社会资本和银行理财,但是从我们了解到的情况来看,社会资本参与的资本并不会高(利息仅3%,退出渠道不确定),天津市政府自身杠杆率也较高,并没有较多的资金参与,很大部分还是要依靠贷款行按照债务比例用理财资金认购基金。

从本质上来讲,政府资金、社会资金通过投资基金获取基金份额,帮助偿还部分贷款,贷款银行则通过理财资金投资的方式,退出贷款,将债权转换为基金的份额。因此,用“债转投”来定义此方案可能比“债转股”更贴切一些。

渤海钢铁债务重组方案中需要注意的几个问题

1.为什么要采取这个方案?

主要是为了加快推进债转股进程,较少审批流程。从中钢集团的案例看,债转股方案审批所花时间较长,目前中钢债转股虽然已有不涉及金额的初步方案上报,但是国务院仍然没有正式批准。

采用中间基金形式的方案(类似债转投),政府资金也可以参与,银行方面则可以收回部分贷款,企业(基金)方面则可以降低利息。

此外,通过此方案,商业银行不会直接持有股权。按照《商业银行管理办法》,若商业持有企业股权,这部分资产的风险权重为400%~1250%,对资本金消耗较大。此方案中,这部分资产是按照理财的风险来评估的。

2.基金未来如何运作?

目前只是初步方案,初步确认的是利息(回报率)为3%,认购基金的期限、定价仍然没有确定,基金如何运作也还未确定。可能的方案是认购渤海钢铁的股权,或者运作渤海钢铁部分资产(如土地)。

此外,基金的退出渠道也没有确定。

3.天津钢管是否参与?

天津钢管目前还有部分存续债券,是市场关注的对象。年初的时候,天津市将渤海钢铁分拆,母公司和四家子公司均归属天津国资委直接管辖。从我们了解到的情况来看,目前天津钢管运转正常,不会涉及债务重组。除了天津钢管的其他公司则较困难,存在停产的情况,是债务重组的对象。

4.对于银行的影响和银行的接受度会如何?

这个方案对于银行来说有利有弊。

好处是政府资金和社会资本虽然参与的力度不会大,这些资本的参与也能变相偿还部分贷款。

坏处是银行资产的性质从贷款变成了基金份额,权利较少,利息也有所减少,未来退出的不确定性增大。

媒体报道的时候,天津市只讨论出了初步方案,还没有开始和银行接触交流此方案,银行的反应目前还未知。我们认为社会资金和政府资金参与的金额会很大程度上影响银行接受方案的积极性,如果基金认购基本上依靠银行理财,那么银行将贷款转成基金份额的积极性不会高,因为债权人较基金持有人拥有更多的权利。

除了政府资金认购金额外,此方案还有不少不确定性。

首先,各家银行贷款金额、贷款对象、是否有担保不一样,各家银行债务涉及重组的金额还需要商讨;

其次,此基金的退出渠道仍然未明确,而理财违约的性质比贷款违约的性质要严重的多。目前在理财要违约时银行通常会给企业贷款把理财资金退出来,此方案是则反其道而行之。目前可能想到的方法是,在基金未退出前,不断发行理财产品延续,或者银行之间通过自有资金互相认购理财,但是3%的利息的吸引力并不高;

第三,部分银行,特别是小银行理财可能会有投资范围限制,银行能否通过理财投资此基金也有不确定性。

5.这种形式的可复制性如何?

渤海钢铁债务重组方案仍然有较大的不确定性,理财资金的参与会让银行有较多的顾忌,而天津自身较高的债务率难以提供更多的资金参与基金的投资。在退出渠道、相关法规还没有确定下来之前,我们认为不具备大规模复制的条件,但是通过基金投资股权的方法,会给部分地区的债转股方案一些启示。

声明

感谢每一位作者的辛苦创作,除原创文章外,《贸易金融》转载时均在文章开头注明作者及出处。如涉及版权等问题,请在后台留言,我们将第一时间处理,表示感谢!