“

持牌消费金融公司坏账累计高达数百亿,一张张裁判文书背后,潜藏着大量的逃废债群体。针对逃废债乱象,监管、法院、消金机构正联手全力打击。

撰文|陈大柴

出品|消费金融频道

贷款逾期形势加剧,中银、兴业、北银、中邮、华融等持牌消费金融公司起诉借款人的司法案件数量大增,一封封裁判文书背后更是隐藏着持牌消费金融公司积压已久的坏账。

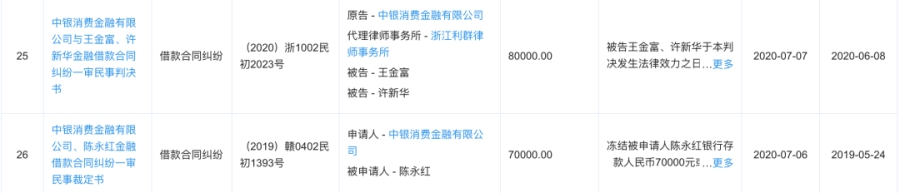

「消费金融频道」通过企查查平台得知,当前持牌消费金融公司涉及的司法案件90%以上属于金融借款合同纠纷,根据裁判文书统计,持牌消费金融公司涉案总金额高达数百亿。其中,中银消费金融案件总金额为129亿,裁判文书数量为份。

数据显示,中银消费金融裁判文书涵盖了2013年至2020年之间的司法案件,其涉案总金额和裁判文数量居持牌消金前列。北银消费金融案件总金额达3.53亿,裁判文书数量为8384份;湖北消费金融案件总金额为2.48亿,裁判文书数量达4043份;兴业消费金融案件总金额为1.98亿,裁判文书达2580份。

相比传统的电催、上门催收等催收方式,持牌消费金融公司直接采取法律诉讼途径会更加有效,只不过周期和成本相较更高。例如,借款人小王经过法院判决后,必须需要向某持牌机构支付逾期本金及利息、罚息、律师费等。如果未能按时清偿,则加倍支付迟延履行期间的债务利息,乃至法院强制执行。

强制执行立案后,法院会向被执行人发出执行通知书、报告财产令和风险提示,要求被执行人履行还款义务并报告财产情况。如果被执行人未履行,法院将通过网络执行查控系统查询被执行人的存款、不动产、工商登记、车辆、有价证券等,采取查封、扣押、冻结强制措施。

从中银消费金融的司法案件来看,中银消费金融最近新增多起司法拍卖,涉及大量借款人的个人房产。通过诉讼或仲裁的方式解决金融借款合同纠纷成为比较有效的催收途径,并且能对逃废债群体形成致命打击。

疫情让原本薄弱的信用关系雪上加霜。有从业者向「消费金融频道」透露,很多深度逾期的借款人收到律师函也不害怕,一方面因为部分现金贷产品息费不合规,另一方面则是借款人故意逃废债。

部分互金平台被逃废债群体抱团围攻,背后原因可能涉及平台运营不合规问题,特别是综合息费高、收费通道多、砍头息等附加费用。监管明确要求各类机构对借款人收取的综合成本,应符合最高人民法院关于民间借贷利率的规定,然而仍有一些平台巧立名目收取各种费用。

受疫情影响,各类消金平台资产端承压严重,逾期和不良情况激增。无论是持牌消费金融公司,还是互联网金融平台,都面临着逃废债产业链的侵扰。有催收行业人士表示,逃废债甚至从现金贷蔓延至信用卡。

「消费金融频道」注意到,当前逃废债居间服务已形成联盟式的产业链。逃废债中介在网络上公开宣称可全国开展业务,能让现金贷平台全额退逾期罚息,甚至还出售相关反催收话术和技巧。

但在所谓的反催收业务中,逃废债中介无法做到兜底保证。往往在借款人交完费用后,中介只是告诉借款人如何屏蔽催收电话,以及在投诉网站上给借款平台施压。实质上,中介提供的服务并不能从根本上改变出借人和借款人的关系,换句话说,就是无法避免逃废债群体的失信问题。

近期,多家消费金融机构出手打击逃废债。除了采取催收、上征信等手段,消费金融机构还通过法律措施,对逃废债群体发起诉讼,直至将逃废债人员列入失信被执行人名单。

还呗表示,还呗与业界共同出击,坚决打击“老赖”;中邮消费金融则与仲裁机构合作,利用互联网仲裁实现线上批量仲裁,以便对逃废债群体催收。

捷信消费金融等消金机构把贷款记录对接到央行的个人信用信息基础数据库,曝光借款人的逃废债行为。招联消费金融组织金融讲堂直播活动,普及个人征信知识,结合法律对老赖的限制震慑逃废债。

宜人贷为逃废债行为人制定了三步走计划,形成了完整的打击闭环,第一步:前期合规催收;第二步:引导用户诚信意识;第三步:向用户介绍具体失信惩戒措施。

继分期乐接入央行征信,乐信旗下的乐信融资担保公司也获批接入央行个人征信系统。用户在分期乐平台借款发生逾期后,会被记入征信报告。

除了完善央行征信、百行征信等系统建设,央行、法院等多个部门也频出严惩逃废债的相关法律法规。近年来,《关于对失信被执行人实施联合惩戒的合作备忘录》、《关于进一步推进网络执行查控工作的通知》、《关于对失信被执行人实施联合惩戒的合作备忘录》等规范性文件陆续出台,从重打击老赖。

同时,“打击恶意逃废债”也被被写入2020年政府工作报告。政府工作报告起草组成员孙国君表示,今年政府工作报告共修改89处,首次将“打击恶意逃废债”补充进政府工作报告。

今年对于消费金融而言,是最为艰难的一年。活跃在消费金融市场中的逃废债群体,使消费金融公司坏账压力上升,增加了金融风险。不过,在智能催收、法诉、监管和消费金融机构联合重拳打击下,逃废债的成本和风险会大幅增加,一逃永逸将不再可能。

↓往期回顾↓

有偿投稿/爆料: