内容转载自表外表里,ID:excel-ers。

20世纪20年代,消费信贷成为美国经济崛起的关键。货币被借给买车者和购房者,借给旅游者和度假者,借给就餐者和购物者——几乎借给任何人,用于任何目的。

特别是二战后的50多年里,美国的消费信贷余额以年均12%的速度持续快速增长。过度负债的结果是,2008年金融危机爆发前,美国消费信贷余额近20万亿美元。

当金融危机袭来时,承接这些消费信贷的债券、股权、应收账款大部分成了收不回来的坏账,银行的表内资产大幅缩水。贝尔斯登、雷曼兄弟、美林公司......随着这些在华尔街的投资银行接二连三地倒下,引发了世界范围内对现行金融体系的抵触和不信任。

这使得有信贷背景的公司往往受到特殊的质疑:通常投资者看到一个企业表内资产数据漂亮,考虑的是这个漂亮数据能不能继续维持下去;如果能维持下去,投资者第一反应是质疑这钱是不是假钱,会不会有收不回来的风险?

即将于10份在科创板和港交所同时上市的蚂蚁集团,也难逃此种质疑。

招股书显示:从2019年开始,蚂蚁集团覆盖花呗、借呗等借贷业务的“数字金融科技平台”收入占比超过支付业务,成为收入大头。

投资者的质疑中或许有这样一种担忧:现在表上显示你的借贷业务赚了100万,可如果你1000万的本金还在外面,你凭什么说你赚了?

为了弄清楚这个问题,本文将对蚂蚁集团信贷业务的当下资产状态(静态角度)、过去趋势(动态角度)以及宏观环境影响进行逐一分析,具体来说:

1、当下资产状态:

如果花呗、借呗和网商银行的放贷出现坏账,对蚂蚁影响几何?

2、过去趋势状态:

随着助贷渗透提高,“一线白领”赖账率低,但到“五环外”人群呢?

随着贷款金额提高,从1K到10W,“一线白领”还那么靠谱还钱吗?

3、宏观环境风险是如何影响蚂蚁营收的?

(一)、若花呗、借呗和网商银行的放贷出现坏账,对蚂蚁的利润影响有多大?

互联网公司的战略核心永远围绕两点展开:吸引流量以及流量变现。前期大把的营销撒出去,花钱买流量;后期用户增长积累到一定程度,增速放缓,就开始加紧变现。

蚂蚁集团的出道史也是如此。

前半场支付业务时代,乘着淘宝电商业务发展的东风,积累了庞大的用户基础。后半场“数字金融科技”时代,变现成丰厚的回报,反映在利润表上。

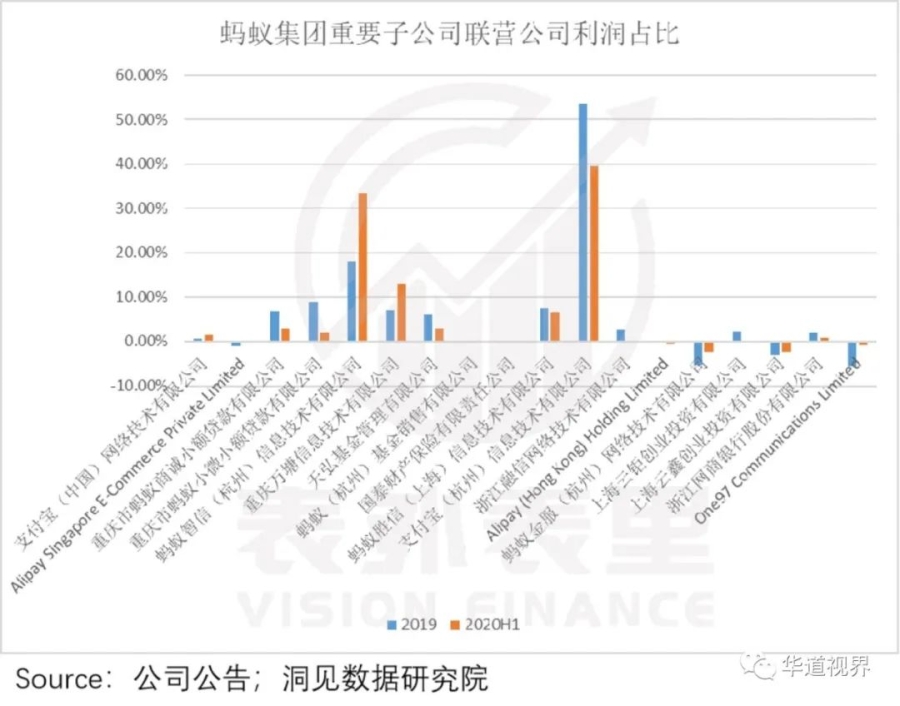

如下图所示,变现的方式包括微贷、理财以及保险业务。其中,微贷业务2020H1的收入贡献比为39.41%。

让蚂蚁集团受到投资者质疑的,就是该微贷业务收入,主要由两部分构成:1、花呗、借呗组成的消费信贷收入;2、网商银行提供的小额经营者信贷收入。

根据招股说明书:截至2020年6月30日,公司微贷科技平台促成的消费信贷余额为17,320亿元,小微经营者信贷余额为4217亿元。

我们将蚂蚁集团2017年以来的信贷余额及逾期率进行统计(如下图)。

可以看到,从2017年至2020上半年,伴随着总信贷余额的逐年大幅增加,蚂蚁集团的信贷逾期率并没出现同步大幅增加的情况,整体变化还算平稳,2019年稳定在1.05%。

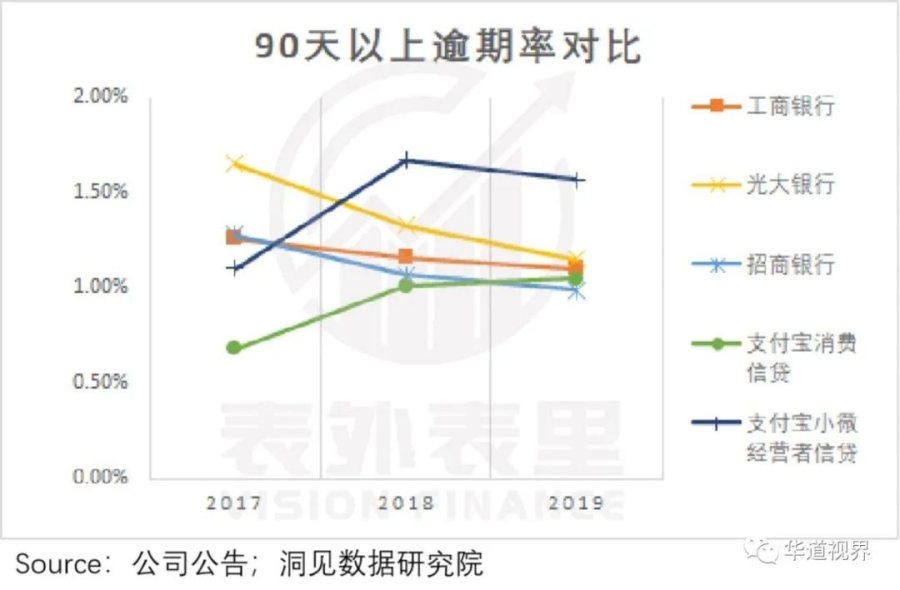

那么,蚂蚁集团1.05%的信贷逾期率,在行业中处于什么水平呢?我们拿业内风控标杆招商银行的数据,还有排名前列的光大银行、工商银行的数据进行对比。

由上表,支付宝消费信贷90天以上贷款逾期率与招行信用贷款逾期率基本持平,且明显低于光大银行、工商银行;

而支付宝小微经营者信贷2018年之后1.5%左右的的逾期率,略高于几个银行的信用贷款,但差距很小——这或许和信贷领域的一个规律有关:公司贷款发生坏账的可能性比个人信贷更大——且小微经营者信贷收入仅占信贷营收比的19.58%。

综合下来,我们认为,蚂蚁集团的风控能力高于行业平均值,处于中上水平,总体信贷质量较高。

即便蚂蚁集团的风控能力还不错,但坏账风险总归是难以避免。那么,坏账风险对蚂蚁集团整体收益造成的负面影响,究竟能有多大?

根据蚂蚁集团招股说明书:截至2020年6月30日,公司平台促成的信贷余额中,由金融机构合作伙伴进行实际放款的比例合计约为98%。

这些金融合作伙伴包括全部政策性银行、大型商业银行、全部股份制商业银行、领先的城商行和农商行、外资银行,以及信托公司等金融机构。

也就是说,蚂蚁集团在微贷业务渠道的变现利润,存在坏账风险的只有蚂蚁自营的那2%。

如此看来,坏账风险对蚂蚁集团的利润影响非常有限,而自营信贷这块开展的目的,更像是做“试验田”,向合作金融机构证明蚂蚁在用户画像准确度以及风控方面的能力,以便通过向金融机构售卖这些技术赚取技术服务费。

根据蚂蚁集团招股说明书:公司之所以在表内有少量贷款,目的是帮助实现产品创新、拓展客户群。客户通过公司的科技平台发起贷款需求,银行合作伙伴随即独立的信贷决策和贷款发放。金融合作伙伴机构则基于公司平台促成的信贷规模,向公司支付技术服务费。

既然蚂蚁集团售卖的是自己的技术,那么贷款规模增长,无疑是对蚂蚁集团风控能力最大的考验,为什么这么说?我们接着分析。

(二)、随着规模扩张,用户画像能力是否还成立?

规模增长和变现发生冲突的情况,在其他行业也普遍存在,比如流媒体平台的广告变现和用户体验的冲突。只不过那个最坏的影响就是用户流失,而蚂蚁微贷科技平台要面临的是更为严重的违约风险。

在我们看来,这里的违约风险主要有横向和纵向两个维度:

1、随着助贷渗透提高,“一线白领”赖账率低,但到“五环外”人群呢?

2、随着贷款金额提高,从1K到10W,“一线白领”还那么靠谱还钱吗?

助贷渗透提高,原本信用不好的人也可能被授予贷款额度

信贷业另一个与其他行业不同的属性在于,规模剧增可能代表的不是利好,而是虚假的繁荣。

2008年美国金融危机的导火索是银行业的次贷危机。开始是信用级别高的人买房,后来优质客户越来越少,生意不好做,商业银行放宽了条件,让信用级别不那么高的人也能买房,把款贷出去就有钱赚。

可这么做的话,一旦房价下跌,买房人还不上钱,银行就会面临巨大的亏损。为了转移风险,商业银行把所有的房贷集中在一起,形成了一种按揭证券(MBS),卖给华尔街那批投资银行。

最后金融危机爆发,投资银行损失惨重,结果就像文章开头提到的“华尔街投资银行”从历史上消失。

对蚂蚁集团来说,想要避免这种虚假的繁荣,需要先掌握如何在规模和风险间寻找平衡的方法。

数据显示,从2017年到2019年,支付宝月活人数上涨了1.6亿人。但从2017年到2019年的90天以上消费信贷逾期率并未出现大幅上升,始终保持在1%左右。

1%左右的逾期率是什么水平呢?

前文我们已经与招商银行进行了逾期率的对比,不妨再回顾一下。2019年,招行90天以上的信贷逾期率为0.99%,支付宝是1.05%,两者差距很小。

据我们了解,招行在风控评测方面,实行严格的放贷资格审查,支付宝则依赖大数据判断用户风险等级。两种不同的测评模式,实现的信贷逾期率水平差不多,似乎暗合了蚂蚁集团的公开说法。

根据招股说明书:公司拥有大量数据和优秀的算法,足以识别目标客户,降低用户数增长带来的风险。

事实是否真的如此,还需要进一步验证。

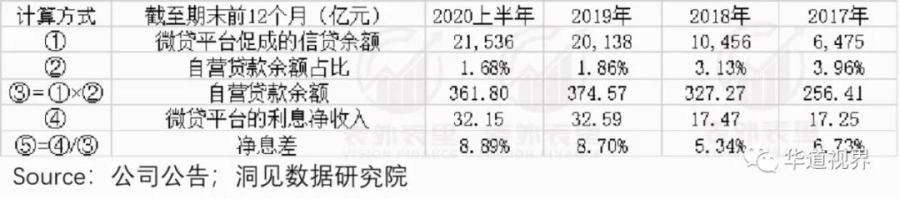

根据招股书和问询函披露,我们加权了蚂蚁集团的信贷总余额、自营贷款余额占总余额的比重、微贷科技平台的利息净收入,计算出蚂蚁自营贷款的净息差。计算过程如下图所示:

注释:微贷平台的利息净收入即为蚂蚁集团自营信贷业务的利息净收入,其他金融机构放贷的利息收入并不计入蚂蚁微贷平台的收入中。

净息差主要是信贷机构在客户结构、风险偏好、业务模式和风险定价能力等方面的一个综合反映。那么低净息差和高净息差分别意味着什么?

从蚂蚁集团自营信贷净息差的趋势可以看出,2017年和2018年净息差值都比较低,2018年相比2017年更是下降的状态;2019年、2020H1的净息差上升,并保持平稳。这或许能说明两点。

①蚂蚁的用户画像能力成立,且用户画像模式可以复制

2019年、2020H1蚂蚁平台的月活数分别为6.59亿人、7.11亿人,相比前面两年,作为分母的用户规模扩大,但净息差不降反升,达到8%以上,只有一个原因,利息净收入的增长幅度大于用户规模的增长幅度。

这说明蚂蚁集团在扩大规模的同时,并没有降低信用的标准,在不同的用户中,挑选出高信用用户的能力并没有变差。

②蚂蚁有意控制自营信贷业务的规模增速

另一个不降反升的反常之处表现在2019年到2020H1的净息差变化。

依照常识,受疫情影响,不同群体的还贷能力都会有所下降。比如,一个白领原本的借呗额度是每月5000元,但疫情期间没有收入,还贷能力下降到500元。蚂蚁如果还是给他5000元的额度,逾期或坏账的风险就会变得很高。

可我们观察发现,2020H1相比2019年,净息差从8.7%提升到了8.89%。虽然幅度很小,但仍然可以看出,蚂蚁集团在通过一些调控行为,来避免疫情导致的违约风险。

从自营微贷业务的规模增长情况来看,我们认为,蚂蚁集团可能在有意控制自营信贷业务的增速,以保证资产质量。

针对未知用户增加和突发情况的变量,蚂蚁集团通过保持用户画像能力的水准和控制自营信贷规模增速,将风控能力维持在了行业较高的水平。但已被印证的用户画像出现变数了怎么办?

单一客户贷款金额提高,守信的人可能变成信用违约者

随着单一放贷金额扩大,可能导致借款者风险偏好发生改变,简单讲就是可能一念之差,本来守信的人就成了信用违约者。这种事情在熟人世界里也经常发生,比如下面这个刚刚发生的真事:

事情的起因是,一个培训机构(承接企业培训业务)的业务经理在和客户聊天时,得知客户想要采购一批苹果手机。业务经理热心帮忙,将自己经常光顾的一家手机店介绍给了客户。

出于对业务经理的信任,该客户和手机卖家敲定了价值60万左右的采购合同,并预付了50%的定金。但30多万的定金打过去之后,手机店迟迟不发货,最后客户的联系方式被拉黑,手机店面也关门找不到人了。

这个事件,也可以套到用户画像里解释:手机卖家本来是已经被业务经理印证的高质量用户画像,如果一直按业务经理的购买金额,买卖关系可能就一直维持下去了。但购买金额突然从几千块钱变成了几十万,手机卖家没经得住诱惑,变成了违约者,脱离了原来高质量用户画像的范围。

那么,蚂蚁集团对意料之外变数的风控能力如何呢?人均信贷余额与90天以上消费信贷逾期率的变化趋势,或许可以说明此问题。

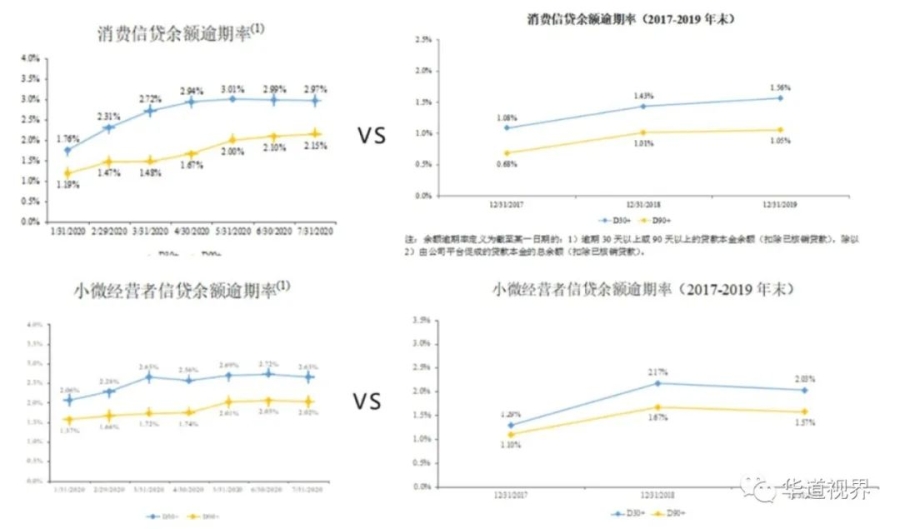

根据蚂蚁集团披露的数据(如下图):

注释:人均信贷余额=微贷科技平台促成的信贷余额/月活数

2017年-2019年,在人均信贷余额同比大幅上涨的情况下,信贷逾期率并未出现增长异常的情况。

受限于规模,自营信贷业务更多地调控的是微观变量,可当宏观环境风险无差别(比如疫情)压过来时,风险怎么规避,去控制金融机构合作伙伴发放的贷款规模增速吗?

(三)、宏观环境风险对蚂蚁的可能影响:通过技术服务费率影响整体营收

2020年,新冠疫情全球爆发,不仅对人们的日常生活产生影响,也使宏观金融环境变得低迷。为了避免现有客户流失,蚂蚁虽然减少了市场推广费的投入,但各种拉新活动依然不少。

根据招股说明书:公司通过政府及商家消费券等创新运营活动,吸引新用户和提升用户活跃度,从而实现了用户活跃度的持续提升。

因此,支付宝2020H1的信贷规模和DAU同比2019年有大幅提升。

尽管在用户规模大幅增长的情况下,蚂蚁集团实时调控风险,没有让平台的人均信贷余额随之提升。

然而,从逾期率变化趋势来看,平台信贷业务还是没有逃过疫情危机。

不论是消费信贷逾期率(90天以上),还是小微经营者信贷逾期率(90天以上),2020H1与2017-2019年的数据相比,都有明显的上升。

表外表里认为,在信贷质量下降的情况下,金融机构或许会要求蚂蚁集团与他们共担风险,但不会影响资产质量。反映在收入里,可能体现为蚂蚁的技术服务费率下降。接下来,表外表里将通过具体计算来论证。

信贷技术服务费是蚂蚁集团基于为金融机构促成的信贷规模,按照一定比例收取的。我们称这个比例为“信贷技术服务费率”,计算公式如下:

信贷技术付费率(x)=信贷技术服务收入(a)/与金融机构促成的贷款金额(b)

注释:需要说明的是,每一笔贷款的期限不一定相同,有的可能3个月到期,有的可能半年到期。例如一笔3000元、3个月到期的贷款,一年内蚂蚁可以收取4次费用;而3000元、6个月到期、同样利率的贷款,蚂蚁只能收取2次费用。因此,此处计算出的比率不代表蚂蚁的真正费率,但考虑到统计口径的一致性,我们认为其变化趋势依然有参考价值。

计算数据显示,2017~2019年,蚂蚁集团技术服务费率维持在2%左右。2020H1,技术服务费率数值为1.2%,出现明显下降。显然,疫情这样的宏观环境风险,已经通过金融机构波及到了蚂蚁集团。

因此,表外表里认为,虽然蚂蚁集团的主营业务是数字金融服务,但其自营信贷业务只占比2%。所以坏账逾期、不良并不是蚂蚁的主旋律,它最核心的风险是:规模增长和宏观环境风险通过技术服务费率,从收入端影响整体的营收。

而宏观环境风险对金融行业及企业的影响,是必然的,疫情面前没有人能独善其身。跟蚂蚁集团情况类似,收入端的波动会间接受到宏观环境影响的还有VISA。

今年3月份,VISA曾公告表示,预计本季度收入增速将比1月30日发布的预期低约2.5-3.5个百分点。从下图可以看出,2020H1其收入端的波动,确实明显受到了疫情影响。

这里的收入波动也是蚂蚁集团风险最大的地方,不过它属于当下就反映在报表里的正常收入增速波动,并不会影响企业表内资产的质量。

小结

疫情风暴造成的金融机构坏账率攀升,让蚂蚁集团这种有信贷背景的公司首当其冲受到来自投资者的质疑。

不过,通过以上的系统分析,表外表里发现,仅占2%的自营信贷业务,使得坏账逾期、不良率并不是蚂蚁的主要风险所在。

蚂蚁集团的核心业务还是数字金融服务,从目前来看,蚂蚁集团通过保持用户画像能力的水准和控制自营信贷规模增速,将风控能力维持在了行业较高的水平。

但未来在信贷规模持续增长和渗透率不断提高的情况下,如何继续通过大数据判断用户风险等级、保持其筛选优质信贷用户的优秀技术服务能力,才是对蚂蚁更大的考验。

体现在数据层面,则是营收增速的波动。

如果哪天因宏观经济周期的波动,蚂蚁集团表现不佳,被认为是金融股,那多半是天下金雨的时刻,毕竟科技股卖金融股的价格,这种机会可能十年一遇,大胆拿桶去接吧。

文章来源:表外表里

作者:唐志颖李佳俊

编辑:付晓玲

免责声明:本文、图片均转载自网络,版权归原作者所有,如有侵权请联系删除。

相关阅读

四川银行获批筹建:中小银行抱团增强实力

蚂蚁集团“大动作”落地:重庆蚂蚁消金公司获批筹建

交通银行携手阿里巴巴集团、蚂蚁集团签署全面战略合作

平安消费金融马力全开与宜家深度合作拓展生态布局深耕“贷款+支付”新模式

银保监会点名:个别消金公司息费过高超24%