民信:comcredit_china

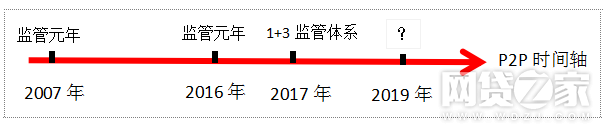

若有人要编纂P2P网贷史,其时间轴必定如下,2007年是中国网贷元年,2016年是中国网贷监管元年,2017年“1+3”监管体系初步形成。

2016年8月24日,银监会等4部门发布了《网络借贷信息中介机构业务活动管理暂行办法》,明确自融、拆标、资产证券化等13条监管红线,全面收紧网贷业务。

2016年11月28日,银监会、工信部、工商局3部门发布了《网络借贷信息中介机构备案登记管理指引》主要分为新设机构备案登记申请、已存续机构备案登记管理和备案登记后管理三部分。

2017年2月23,银监会发布了《网络借贷资金存管业务指引》明确了网贷资金存管业务应遵循的基本规则和实施标准等。

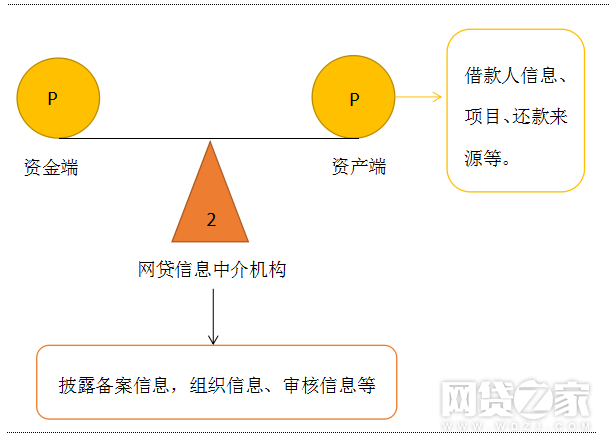

2017年8月23日,银监会发布了《网络借贷信息中介机构业务活动信息披露指引》,明确了P2P平台向公众披露的信息及整改时间等。

此外,在此期间还有很多相关合规条例补充着网贷行业监管体系,这都将促使得P2P网贷行业朝着阳光化、透明化的方向走去。

那么,P2P网贷行业经历监管政策规范后,2019年会不会成为网贷新时代年呢?那时的P2P网贷行业又将是怎样呢?以下是我对2019年的P2P网贷行业的设想,从三个方面描述:

首先,从P2P网贷平台自身来说,第一,网贷平台数量相比当下会大幅度减少,留存或新增数量不会很多。

或许会出现全国性网贷平台和地域性网贷平台的情况。全国性网贷平台是指,资产端业务涉及到全国各地区,地域性网贷平台是指,资产端业务仅仅涉及本区域(省或市)或周围部分地区。二者面对的理财群体不变,都是全国性的。无论是资产端,还是资金端,平台都面临着激烈的市场竞争。

第二,网贷平台安全系数高。

网贷平台作为信息中介机构,通过寻找优质资产端,吸引投资者进行投资。网贷平台需要对自身及“借款人”各项相关信息进行披露,而且在整个过程中,网贷平台难以触碰到资金,高度透明。

同时,网贷平台资产端转型为“小额分散”。即使项目发生逾期,平台面临的挤兑风险也会比大额标的引发的风险低很多。

第三,网贷行业和互联网理财不再模糊,而是有着明确的划分。在互联网理财平台中,P2P理财必须独立运营,拥有自己独立的板块,也必须遵守相关规则。

也许会设立P2P网贷平台从业资格证,网贷平台需持证上岗。

第四,P2P网贷平台定位为信息中介机构,赚取中介服务费。2019年的网贷平台趋于追求盈利,而其利润来源为网贷平台中介费、利息管理费用、借款管理费用、充值费用、取现费用等。所以对于理财人来说,收益或许不如当下。

其次,从投资人角度来说,2019年的P2P理财坏境趋好,受到更多人接受认可。具体表现为:

第一,经历数年各项监管政策调整,P2P行业更加规范。政策清明,规则明了,大环境相对更安全;

第二,不忘“理财有风险,投资需谨慎”十字真言。

随着“去担保”、“去刚兑”政策的执行,网贷平台不再为投资者兜底,投资者做出任何投资理财时都需明了风险性,根据自己的风险偏好来选择适合自己的投资标的。

第三,信息透明,投资人在甄别平台及理财项目时,相对更容易做出判断。而且,平台会设置更人性化服务,以满足各层次客户的理财需求。

第四,P2P理财的收益率相对来说会降低。

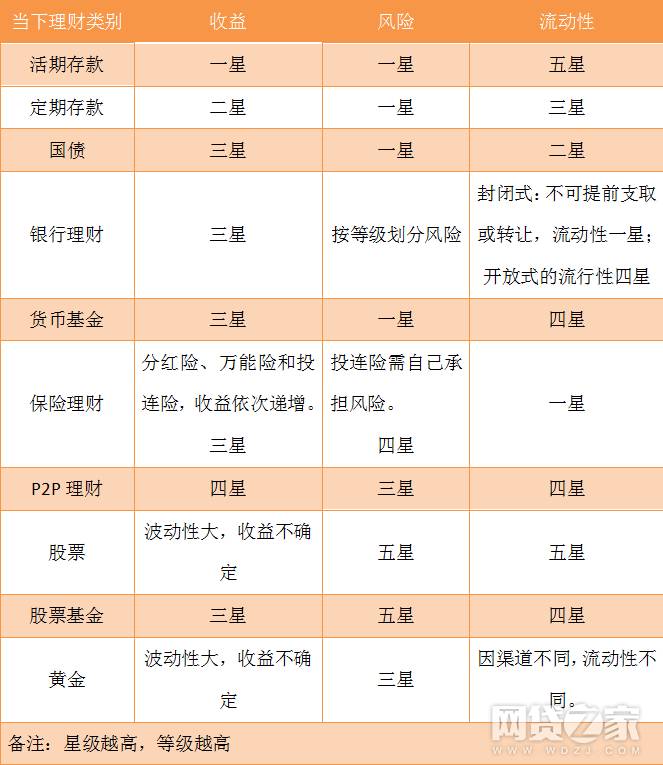

目前,在这十种理财方式中,活期存款年化率为0.35%,定期存款年化率1.5%,银行理财、货币基金、余额宝年化率都在4%左右,股票、黄金风险性高,收益具有不确定性。相对而言,P2P理财比股票、黄金风险性小,收益率又比银行理财、基金高。

而网贷平台合规成本、获客成本等营业成本逐年增加,随着网贷平台开始追逐盈利,P2P理财收益率会降低,但依旧会比国债、银行理财、基金等理财方式要高。

所以,P2P理财会成为理财人比较接受的理财方式之一。

第五,鉴于资金端市场争夺激烈,网贷平台新客户讲享受更多优惠条件,而老客户则会享受到更优质、个性化的服务。

最后,从借款人来说,P2P网贷立足于服务个人和小微企业,小额分散为其主要发展方向,推动普惠金融的发展。

而且,市场竞争激烈,P2P网贷服务更多元化。网贷平台根据细分人群特点和需求设计开发不同产品,为不同类型的客户量身定做不同的法案,提供差异化服务。

总之,我相信,随着网贷“1+3”监管体系不断完善,两年后的P2P网贷不仅会成为值得信赖的理财方式,也将成为解决小微企业资金问题的重要途径,促进经济发展。

文章转载自:网贷之家作者:张炟