前几天,网上传出一份名为“网络借贷信息中介机构有条件备案试点工作方案”的文件,引起了业内的轰动。

这个文件(如属实的话)对行业有啥影响?

大家有两种截然相反的看法。

大部分人持悲观态度:网贷已死。

逻辑大概是这样的:新政策要求平台计提风险准备金和出借人风险补偿金,会直接导致平台很难做大,杠杆率太低没法赚钱。

另外有一部分人则较为乐观:新政策虽然严格,但都是努力就能达到的,不存在根本够不着的硬性要求。

过去,看空P2P网贷行业的理由,以资金成本太高、运营成本太高、无法接入征信等理由为主。

这些其实都属于暂时性的问题,更多的是无序竞争(缺乏监管)以及征信体系不完善的结果,而不是P2P网贷商业模式的缺陷。

若监管落地:

则行业公信力会大大提升,和现在完全不是一个概念,再加上平台实力的大幅度提升,资金成本自然会向合理水平回归;

行业会从无序变为规范,恶性竞争必然大大减少,运营成本就会降低。

以百行征信的运行和不断完善为代表,征信基础设施越来越给力,将为网贷行业的风控创造良好的环境和条件。

现在,看空网贷的主要理由是:在监管政策的各种约束下,这种业态的商业模式不成立。

这是目前争议的焦点。

老陈早在《网贷观察|2019不确定性中的确定性(下):商业&盈利模式》一文中,就断定,“想继续走下去的平台,先证明自己:既能为相对弱势的群体提供普而惠(合理)的融资服务,也能实现自身的盈利和良性发展。”

真理往往掌握在少数人手中。

而行业P2P网贷的未来,一定取决于少数优质平台的探索和实践,而不是绝大多数平台多差多乱。

自从2011年4月份入职某财经报纸之后,老陈就开始接触网贷行业,见过的平台算是很多了。

有些平台已经初步探索出了自己的商业模式(雏形),大概可以分为三类,老陈以前已经分享过,再重复一下:

拓荒的探路者

探索新金融市场,为成熟机构打头阵

探索、孵化新产品,成熟上规模之后可以再对接机构资金。发挥的是试验田、苗圃的作用。

虽然在成本、规模方面,P2P网贷没法和持牌机构比,但灵活、高效的特点,很适合去挖掘市场上的新机会。

典型案例当然是拍拍贷了,长期坚持探索纯线上小额信用贷款,在很多质疑声中走到了今年。

乐信早期的资金来源也是合作的P2P网贷平台,后来一方面自建了理财端,另外也开始对接机构资金。所以说,P2P网贷助推起步期的乐信,也算是一种变相的对新模式新产品的支持孵化。

可惜,合作的P2P网贷平台只是在一段时间内赚了点小钱,没能长期合作以持续获利。

毫无疑问,这是失败的模式,因为支持新产品的隐性成本或者说风险是相当高的,找到对的方向和产品并孵化出来的机会并不多,能抓住一个就应尽量变成长期饭票。

有平台正在尝试一种新的模式:平台孵化新产品,产品成熟后成立公司独立运营,以助贷的形式对接机构资金。

所孵化的都是新产品,所以一旦成功就拥有先发优势,容易成长为细分领域的头部玩家。

这种模式应该避开太标准化太轻的产品,否则就会为别人做嫁衣。

市场的补缺者

跟随成熟金融模式,补缺市场需求

在银行成熟产品的基础上,针对银行漏掉的客户提供服务,后期自己再迭代升级。发挥的是拾遗补缺的作用。

平安从2005年开始,最早在国内探索小额信用贷款产品,逐步发展壮大。陆金服(余额1097亿)及其关联平台前金服(余额682亿),都是这类资产。

宜人贷、人人贷、友金服等都是平安的跟随者,在平安成熟产品的基础上逐步做一些调整,通过产品差异化、客群差异化的策略,都打开了市场,相对较快地上了规模。

宜人贷已连续多年盈利,2018年上半年的净利润为2.047亿;用友网络的财报显示,友金所(友金服母公司)2018年净利润为1.97亿,估计会连续两年实现盈利。

这两年比较火的信用卡代偿,在国外也是比较成熟的,所以说,小赢、51信用卡等的这类业务也算是跟随模式。话说回来,平安的小贷产品也是copy国外的。

目前做的相对比较好的头部平台,大部分都是跟随在金融机构后面补缺。原因在于市场上已有成熟的产品和团队,试错成本小,且相对标准化,更容易上规模。

这类平台还有一个特点:对接机构资金较多。毕竟其产品更被银行所熟悉,也有量。

总结一下:先用P2P平台验证自己的产品(一般会在成熟金融机构产品的基础上做一些创新)和能力,然后再对接机构资金,做助贷业务。

生态的促进者

融资服务切入,增值服务盈利

金融对实体经济最大的支持并不是降低资金成本,而是帮助其提升效率、增加效益。

好的融资服务,能够优化相关产业链条或者某个环节,起到四两拔千斤的作用,能帮客户赚钱。

支付宝算是一个比较好的案例,通过支付方式的创新,极大地解决了信任问题,使得电商得以大发展。

支付宝在很长时间内肯定都是亏钱的,但电商平台赚钱就可以了。

对于某些特定行业或者场景,用金融手段重新设计交易流程和结构,能够突破原有的瓶颈,大大提升全行业的效益。

网贷的借款企业,都是小微甚至个体户,在很多方面处于规模不经济的不利境地。

比如物流,小客户的价格可能数倍于大客户,网贷平台如果能组织众多客户一起对接物流公司,就能帮大家节约不菲的成本。从中收取一定的费用,也合情合理。

一些供应链金融产品本来就要与物流仓储联动,为客户提供物流方面的增值服务水到渠成。

为了提升服务质量,提高竞争力,网贷的融资产品与客户业务流程的结合越来越深入,也让这种模式成为可能。

某种程度上说,商业模式是P2P平台面临的终极考验了。

老陈对行业有信心,也希望有越来越多的P2P平台探索出自己的模式,为出借人创造持续稳定的收益,为普惠金融事业添砖加瓦。

但现实终究是残酷的,最终能经受住考验的,必然是少数。

对出借人而言,这又何尝不是一种考验?

真金白银借出去,谁想打水漂?

众所周知,现在的出借人信心不足,如果这一情况不得到改变,恶性循环就可怕了:

暴雷频发→出借人信心受挫→全行业资金流出→更多的暴雷→出借人信心进一步受挫→全行业资金进一步流出…

问题平台暴雷也就算了,关键是优质平台也会被冲击,甚至变成问题平台,引发新的风险。

是出借人不想投么?

不是,想投但是不敢投,怕了!

老陈呼吁:

好平台,请拿出真材实料来证明自己的安全性,不要空喊口号。哪个问题平台会对出借人说自己不好?

出借人,要多学习多思考,不盲目听信平台和其他机构的说辞,要有自己的判断逻辑,能够抓住平台的本质,而不拘泥于小节(毕竟所有平台都多少有瑕疵或者问题)。

如此,有助于行业的优胜劣汰,良性循环。

老陈愿意尽自己的绵薄之力。

温馨提示:P2P有风险,出借需谨慎

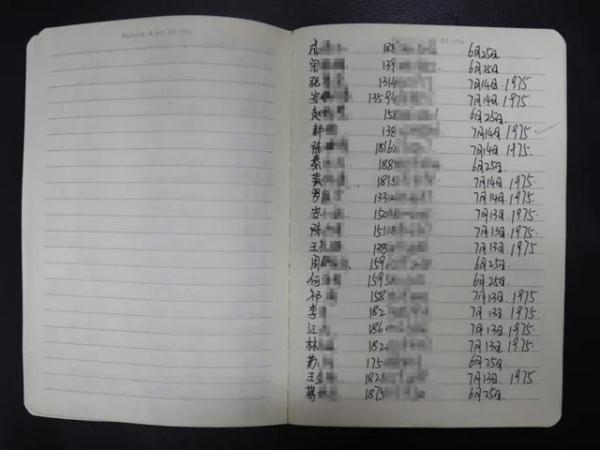

逾期、不良、代偿,P2P平台风险数据排行榜

数据说话,哪个平台最值得关注

信批研究

中国互金协会信批详情规定

1.《有利网的数据那么漂亮,可信么?》

2.《代偿压力剧增,麻袋财富和你我贷怎么了?》

3.《媒体揭露关联私募违约,网信普惠可好?》

4.《代偿压力大,爱钱进能顶住吗?》

5.《逾期35.96%,不良23%,点融网处境如何?》

往期热门

1.《现金贷的成本能低么?附玖富、爱钱进、拍拍贷等信披数据为参考的分析》

2.《是个P2P就敢叫头部平台?恐怕只有这几家(名单)》

3.《长安履约险赔了20亿,说明P2P资产差?聊点我知道的内幕》

4.《如何筛选媲美银行理财的P2P产品?》

5.《我为什么坚定看好P2P行业?》

6.《金融机构在大笔买入P2P资产(附平台名单)》

平台查标

1.《亿钱贷查标|老周实际控制的第二家p2p怎么样?如果过不了备案怎么办?》

3.《合众e贷查标|雷潮下受投资人称赞的“小而美”,资产质量到底怎么样?》

4.《达人贷查标|IPC模式下的资产质量是否过硬?过不了备案怎么办?》

5.《汉金所查标︱这个有过争议的平台,标的质量到底如何?》

6.《e融所查标︱“车贷”被严打,债权退出又慢,这个平台的资产是否有问题?》